Comme toutes les semaines, VeraCash vous propose une analyse de conjoncture pour mettre en évidence les évolution des cours de l’or et de l’argent métal. Cette semaine : des records, encore des records.

Principaux indicateurs américains (valeurs arrêtées au 12/04/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 211 000 inscriptions hebdomadaires au chômage (consensus 216 000) en baisse ↘︎

- Inflation américaine annuelle (indice PCE) : 2.5 % inchangée

- Confiance des consommateurs US (indice Michigan) : 77.9 en baisse ↘︎

- Valeur du Dow Jones : 37983 en nette baisse sur la semaine ↘︎

- Valeur du S&P 500 : 5206 en baisse sur la semaine ↘︎

Principaux indicateurs européens (valeurs arrêtées au 12/04/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.4 % en baisse ↘︎

- Taux de chômage pour la zone euro : 6.5 % en très légère hausse ↗︎

- Confiance des consommateurs et des entreprises zone euro : -14.9 inchangé

- Production industrielle de la zone euro : -6.7 % inchangé

- EUR/USD : 1.0644 en forte baisse ↘︎

Évolution du cours de l’or et de l’argent métal

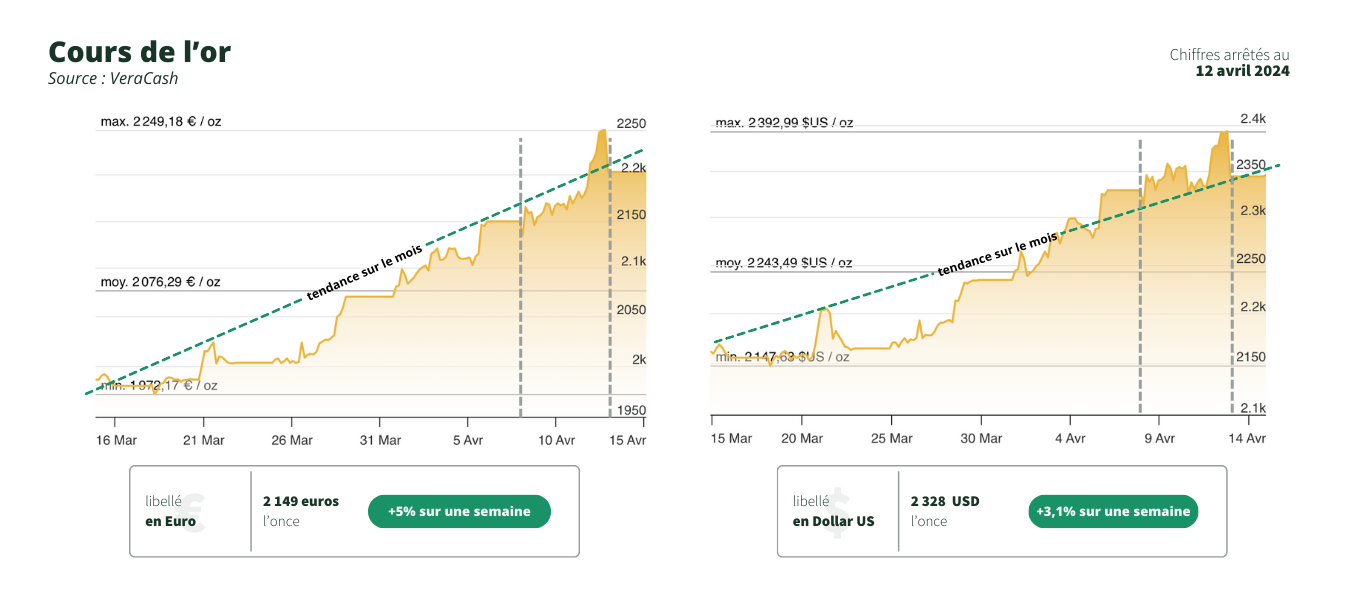

Il est évident que la période est propice au renforcement des cours de l’or, et c’est d’ailleurs ce qu’il se passe depuis plusieurs mois avec un métal jaune qui a récemment franchi les 2400 dollars l’once, plus haut qu’il ne l’a jamais été.

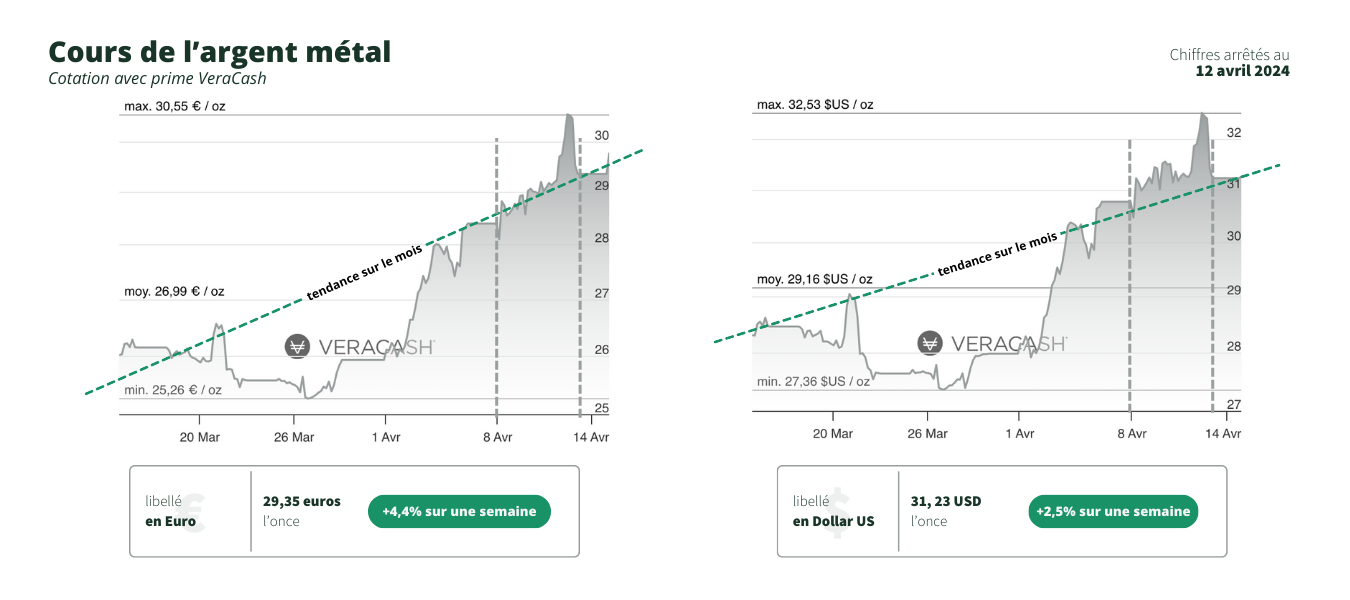

Mais c’est oublier un peu vite que son petit frère argenté suit lui aussi la même tendance avec une explosion de sa valeur, pour des raisons similaires, mais pas que !

En effet, le 12 avril 2024, l’argent a brièvement cassé la barre des 29 dollars l’once (frôlant même les 30 dollars avec très exactement 29,79 USD à 17h), atteignant ainsi des niveaux inégalés depuis février 2013. Cette performance est bien évidemment soutenue par une augmentation des achats des investisseurs (beaucoup de fonds de placement) cherchant à se réfugier dans des actifs sûrs dans un contexte de pressions inflationnistes croissantes et de risques géopolitiques au Moyen-Orient. En effet, l’échec des négociations sur le cessez-le-feu entre Israël et le Hamas, associé à la promesse de l’Iran de riposter à une attaque aérienne, a intensifié les inquiétudes quant à une éventuelle escalade du conflit.

Mais au-delà de son statut traditionnel de valeur refuge, l’argent a également bénéficié de ses applications industrielles. Les signes de reprise économique en Chine, l’un des principaux consommateurs mondiaux, et l’espoir de nouvelles mesures de relance ont stimulé la demande de métal pour la production de puces et de panneaux solaires. Sans oublier que les dernières données positives sur l’industrie manufacturière d’autres grandes économies, telles que les États-Unis et l’Allemagne, ont renforcé le sentiment haussier.

Quant à l’or, il semble encore bénéficier d’une bonne santé auto-entretenue. Un peu comme avec la Bourse, c’est quand les cours montent que les épargnants se mettent à acheter en masse, attirés notamment par le battage médiatique fait autour d’une hausse spectaculaire et inédite. Bien sûr, la prudence est toujours de mise lorsque les cours d’un actif s’envolent, mais de nombreux facteurs semblent indiquer que l’or n’en a pas fini avec sa progression, et les 2500 dollars l’once d’ici la fin de l’année ne sont plus complètement utopiques.

Par exemple, les dernières annonces de la BCE semblent acter une sorte de distanciation avec la Réserve Fédérale américaine, Christine Lagarde et les autres membres du conseil rappelant que la politique monétaire européenne s’attache d’abord aux chiffres avant de regarder ce que font les autres. En particulier les Américains. Et force est de constater que la situation économique est très différente aux Etats-Unis par rapport à la Zone euro, ne serait-ce qu’au niveau de l’inflation qui a tendance à remonter Outre-Atlantique tandis qu’elle se stabilise à un niveau bien plus raisonnable, voire continue à décroître du côté européen (2.4% en avril contre 2.6% en mars).

On peut aussi évoquer l’emploi qui semble ne s’être jamais aussi bien porté aux Etats-Unis, en dépit d’une faible progression des salaires, alors que le taux de chômage se renforce très légèrement en zone euro, à 6,5% de la population active.

Pour en revenir à l’or proprement dit, il a donc dépassé les 2 410 dollars l’once vendredi, marquant un nouveau record (on ne les compte plus !), affichant une progression d’environ 3,4 % sur la semaine, avant de revenir aux alentours de 2340 dollars, son niveau initial. Une manière de tester un prochain seuil ?

Quoi qu’il en soit, là encore, la forte demande de valeurs refuges a éclipsé les inquiétudes concernant un éventuel report des réductions de taux d’intérêt par la Fed, les opérateurs ayant augmenté leurs achats de lingots après que plusieurs rapports ont suggéré que l’Iran se préparait à une attaque imminente contre Israël. Même si rien n’est encore sûr, une telle action pourrait déclencher une guerre dans toute la région et exacerber les pressions inflationnistes existantes.

Enfin, et comme pour l’argent, l’or a continué à bénéficier d’une forte demande physique en Chine, mais cette fois en raison du manque d’options d’investissement alternatives, la monnaie locale restant très volatil sur fond de crises sectorielles majeures. La “croissance miraculeuse” semble désormais bel et bien appartenir au passé de l’Empire du Milieu et la Chine doit faire face aujourd’hui à une économie qui s’essouffle, nécessitant de vraies réformes de relance qui ne peuvent plus être de simples directives officielles du Congrès.

À noter que, paradoxalement, le dollar reste très cher, notamment en raison du maintien des taux de la FED à un niveau élevé, tandis que la BCE se prépare à alléger sa politique monétaire. Par conséquent, c’est vrai que la devise américaine risque d’être plus attractive que l’euro à court terme, mais les investisseurs notent surtout l’incapacité de la Réserve fédérale à agir sur l’économie américaine, ce qui laisse supposer que quelque chose ne fonctionne plus normalement dans la belle mécanique de régulation de l’Oncle Sam, avec un risque non nul que le système s’enraye à un moment ou à un autre.

D’où probablement le niveau particulièrement élevé de l’or qui, habituellement, aurait tendance à baisser quand le dollar monte. Un indice supplémentaire concernant la survenue prochaine d’une crise systémique du côté américain ? La situation est en tout cas particulièrement curieuse et incite à une certaine prudence déjà actée du côté de Wall Street notamment.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.