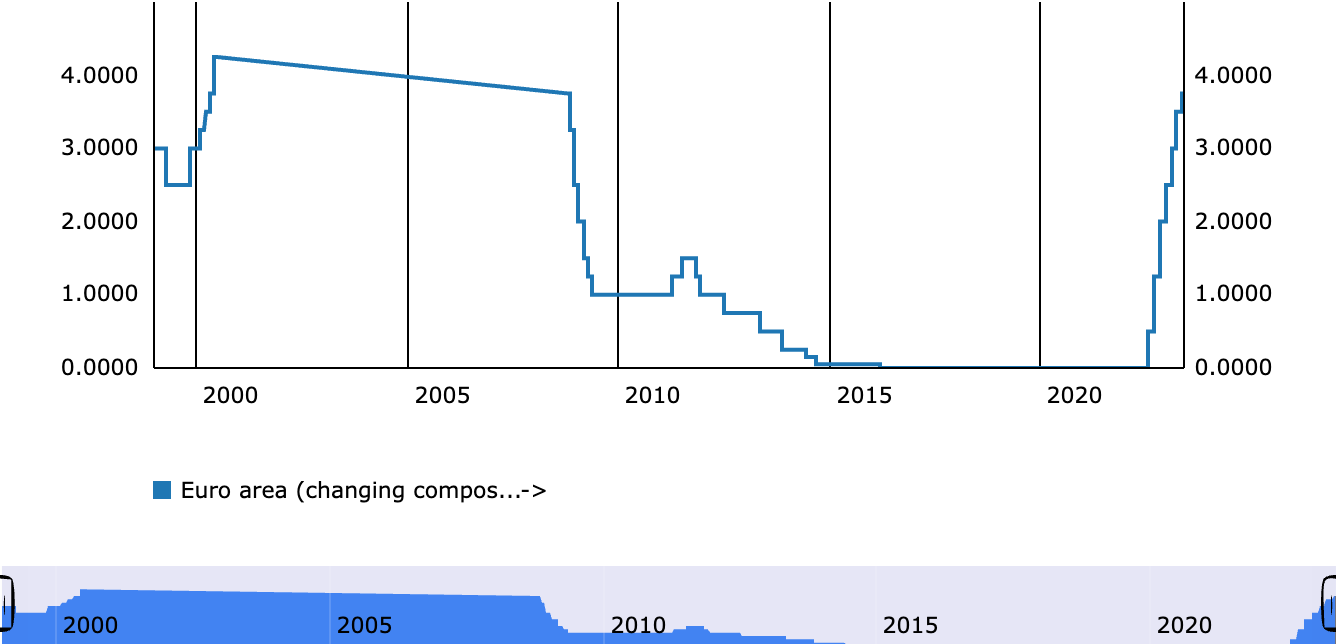

Avec une septième hausse de ses taux d’intérêt en neuf mois, un rythme historiquement inédit, la Banque centrale européenne (BCE) propose donc depuis le 10 mai 2023 un taux de financement à 3.75%, après une décennie à taux nul ou presque. Les conséquences mortifères sur l’économie ont déjà été maintes fois évoquées et c’est même l’une des principales motivations de la banque centrale européenne pour relever ses taux : freiner la demande de prêts immobiliers, à la consommation ou pour les investissements des entreprises, dans l’espoir de ralentir la hausse des prix.

L’argent est-il devenu trop cher ?

« Argent trop cher. La vie n’a pas de prix ! » Voilà ce que chantait le groupe Téléphone en 1981, à une époque où l’inflation atteignait pratiquement 14% en France et où on avait du mal à obtenir un prêt à moins de 18%. Autres temps, autres mœurs, nos conditions actuelles sont en comparaison beaucoup plus clémentes.

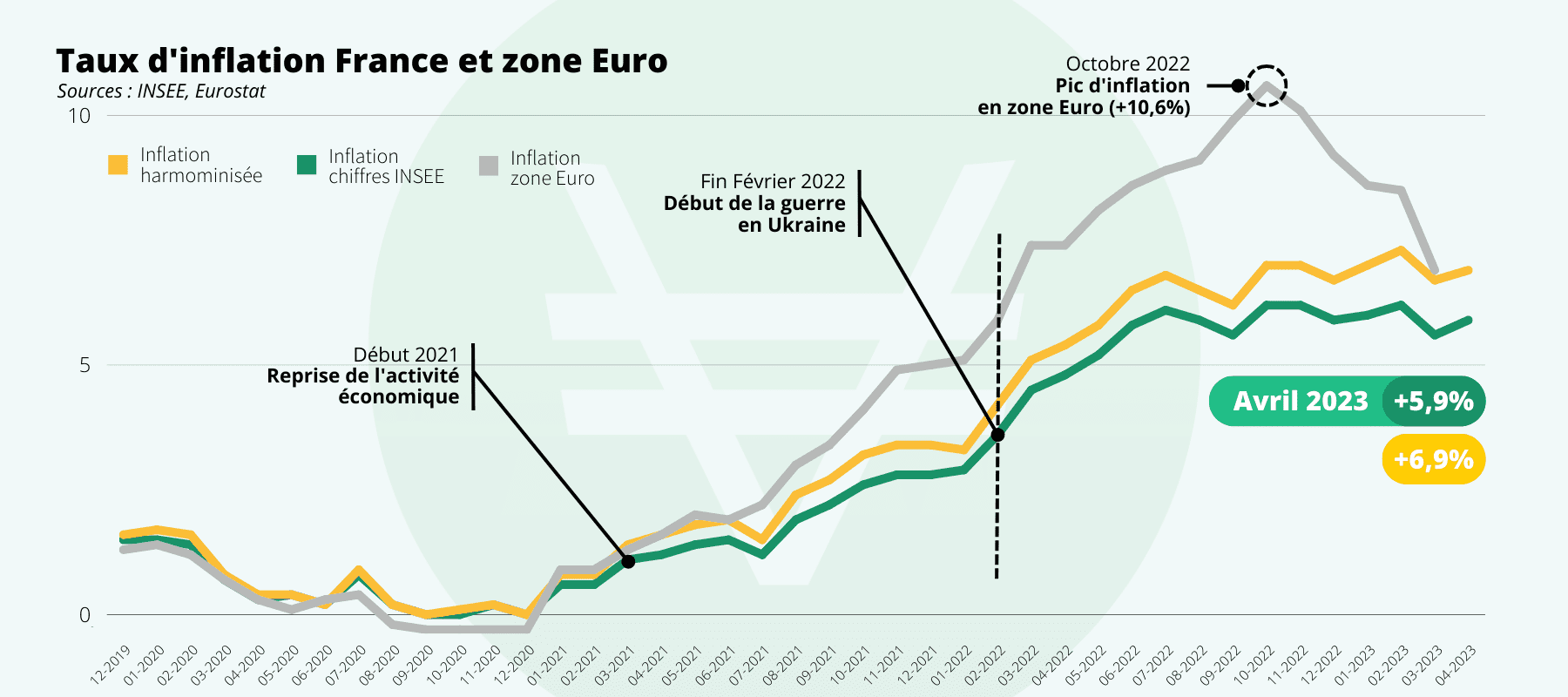

Néanmoins, comparées à la décennie qui vient de s’écouler et qui nous avait finalement habitués à une inflation et des taux nuls, c’est sûr que passer en quelques mois de 0 à 6 % pour la première et presque 4% pour les seconds, ça fait un choc. Et pas qu’un choc émotionnel. Économique aussi.

Ainsi, l’immobilier dont les prix étaient déjà particulièrement élevés, a subi de plein fouet le coup de frein brutal sur les demandes de crédit de la part d’acheteurs potentiels. Certes, l’objectif est ici, justement, de faire baisser le prix des logements, mais cela ne fait pas non plus les affaires de ceux qui avaient jusque-là profité des taux bas pour acheter des biens somme toute relativement chers.

De la même façon, les entreprises risquent fort de remettre à plus tard des projets d’investissements dont le coût n’avait pas forcément tenu compte d’une explosion future des taux d’emprunts. A la clé, on court le risque d’un ralentissement de la croissance économique et de la création d’emplois.

L’Etat aussi est à la peine, car des taux d’intérêt plus élevés impliquent qu’il lui faudra consacrer une part plus importante du budget national au remboursement de la dette. Un budget qui n’est pas extensible, surtout après deux ans de pandémie où il a fallu se montrer généreux, et on peut d’ores et déjà prédire un report du financement de certains investissements publics.

Écoutez le dernier numéro de notre podcast Valeur Refuge

Ce mois-ci, Mathieu Devaux-Sabarros reçoit Benjamin Rosoor pour évoquer l'état des finances de la France et surtout de sa capacité à emprunter après la dégradation de sa note par l'agence Fitch fin Avril.

Enfin, qui dit hausse des taux directeurs, dit aussi tension sur le marché obligataire. En effet, comme les nouvelles émissions d’obligations offriront des rendements plus élevés, les obligations existantes (plus anciennes et moins rentables) auront du mal à séduire les acheteurs, sauf à baisser leur prix sur le marché pour compenser. Beaucoup de détenteurs vont y laisser des plumes, à commencer par les compagnies d’assurance, sans compter que de nombreux investisseurs risquent de se détourner du marché actions pour aller vers les obligations, reconnues comme étant plus sûres.

Pour l’instant, la Bourse semble accuser le coup malgré une volatilité assez importante, mais les prévisions d’inflation ne montrant pas de retour à la normale avant 2025, ce qui veut dire aussi que la BCE n’a sans doute pas fini de remonter ses taux, nul ne sait jusqu’où le marché des actions sera capable de résister à un renchérissement des valeurs obligataires.

La hausse des taux est-elle une bonne réponse à l’inflation ?

Malgré tous ces inconvénients parfaitement prévisibles — et même voulus pour certains d’entre eux —, cette politique de remontée des taux (qui rend donc l’argent plus cher) est-elle pour autant la bonne réponse aux problèmes d’inflation que nous rencontrons aujourd’hui ?

En réalité, oui et non.

Oui, car c’est le seul outil réellement efficace dont disposent les banquiers centraux pour casser la hausse des prix car la raréfaction de la monnaie en circulation (qui est, rappelons-le créée par la dette, par les crédits) va obliger les producteurs à ajuster la valeur d’échange de leurs biens et services contre une quantité moindre de monnaie dont la rareté augmente peu à peu la valeur.

Je présente mes excuses aux économistes chevronnés qui auront pu frémir à l’énoncé de cette mécanique un peu simpliste, mais si on écarte toutes les subtilités financières qui sont venues brouiller les cartes de l’économie de base durant les dernières décennies, c’est bien ainsi qu’on peut résumer le jeu de l’offre et de la demande pour qu’il reste compréhensible au plus grand nombre : moins de monnaie créée, cela signifie que chaque euro en circulation devient plus rare, et donc gagne en valeur ; il en faut alors moins pour acquérir les biens et services disponibles sur le marché.

L’ennui, c’est que cette stratégie de resserrement monétaire est surtout utile pour freiner un emballement de la demande. Dans le cas qui nous occupe depuis 2020, entre le ralentissement de la production mondiale liée à la pandémie de Covid-19 puis les conséquences de la guerre menée par la Russie en Ukraine, l’inflation que nous connaissons en 2023 est principalement causée par des pénuries de biens plutôt que par une demande excessive. Par conséquent, l’impact d’une hausse des taux d’intérêt est relativement limité, pour ne pas dire contre-productif.

Renouer avec une situation économique plus saine

Pour autant, et c’est bien là l’ambiguïté de la situation, un retour de l’inflation ainsi qu’une remontée des taux d’intérêt étaient essentiels au rétablissement d’une situation plus normale et même plus saine sur le plan économique par rapport à la période précédente caractérisée par une inflation et des taux bas, voire nuls.

Ainsi, en dépit de la cible (un peu arbitraire) des 2% visée par la Banque centrale européenne, une inflation modérée, entre 3 et 4% par exemple, peut stimuler l’économie réelle en encourageant la consommation et l’investissement. En effet, lorsque les prix augmentent de manière régulière mais contrôlée, les consommateurs sont incités à acheter des biens et des services plutôt que de retarder leurs dépenses dans l’attente de prix plus bas qui ne viendront peut-être pas. Cela contribue à dynamiser la demande intérieure et soutient la croissance économique.

De la même façon, des taux d’intérêt directeurs aux alentours de 3 ou 4 % offrent aux banques centrales une plus grande flexibilité de gestion, en ajustant les politiques monétaires si besoin. Lorsque les taux étaient nuls ou presque, les banques centrales n’avaient plus de leviers pour réagir aux chocs économiques ou aux fluctuations de l’inflation. Aujourd’hui, les curseurs sont remontés et elles peuvent de nouveau jouer sur les taux pour stimuler l’économie en période de ralentissement.

Une remontée des taux d’intérêt est également une bonne nouvelle pour les épargnants. Depuis 2012, les rendements très bas n’incitaient pas vraiment les gens à épargner autrement que sur leur livret A, voire tout bêtement sur leur compte de dépôt. Quitte à ne pas percevoir d’intérêts sur un placement, autant maximiser la disponibilité de son argent.

Des taux d’intérêt plus élevés peuvent dès lors inciter les épargnants à alléger leurs comptes courants, même si c’est uniquement pour alimenter leurs livrets, car ces supports contribuent davantage à l’économie réelle par le biais de l’investissement des sommes collectées, qu’il s’agisse du financement des logements sociaux, du soutien au PME ou encore du financement de travaux public et d’infrastructures.

Les avantages d’une remontée des taux d’intérêt

Dans ces conditions, en dépit de l’inadéquation probable de ce mécanisme de régulation à l’inflation actuelle, sans oublier les répercussions parfois négatives que cela entraîne, une remontée des taux d’intérêt peut cependant présenter un certain nombre d’avantages qui méritent d’être soulignés.

Déjà, on l’a dit un peu plus haut, les placements financiers deviennent plus intéressants, attirant davantage de capitaux jusqu’ici cantonnés à l’épargne de précaution, voire aux « bas de laine » que constituent les comptes courants. Fin 2022, l’encours des Livrets A et LDD avait franchi la barre symbolique des 500 milliards d’euros, tandis que les comptes de dépôt totalisaient la bagatelle de … 650 milliards ! Autant dire qu’une fois injectée sur les marchés, même une petite partie de cette manne pourrait largement financer des projets entrepreneuriaux d’envergure ainsi que de l’investissement productif dans des secteurs clés.

Autre avantage d’une remontée des taux, une meilleure rentabilité des obligations émises par l’Etat attire beaucoup plus les investisseurs qui viennent ainsi soutenir l’économie nationale et favoriser les différentes politiques publiques. La remontée des taux d’intérêt en Europe marque également un retour à une politique monétaire plus conventionnelle après une période prolongée de taux extrêmement bas. Comme expliqué plus haut, les autorités retrouvent ainsi une certaine marge de manœuvre pour faire face à d’éventuelles turbulences économiques futures. Elles disposent également d’une plus grande flexibilité pour ajuster leur politique en fonction des conditions du marché.

Les marchés, justement, parlons-en. Même s’il est vrai que la remontée des taux d’intérêt entraîne généralement des fluctuations sur les marchés financiers, elle contribue également à une meilleure stabilité à long terme. Les taux d’intérêt très bas qui ont perduré pendant plus d’une décennie ont pu ainsi favoriser une prise de risque excessive de la part de certains investisseurs, avec pour principale conséquence l’apparition de bulles spéculatives, parfois même sur des produits atypiques. Pour rappel, l’explosion des cryptomonnaies date de 2017, alors que l’économie traditionnelle s’enlisait dans une politique de taux nuls voire négatifs.

Aujourd’hui, on voit que certains secteurs nés durant cette période de taux bas souffrent d’un désengagement au profit de produits plus traditionnels, plus stables et mieux régulés. En augmentant les taux, les autorités monétaires cherchent donc aussi à encourager une allocation plus prudente des ressources financières.

Bien sûr, la motivation première d’une remontée des taux concerne la baisse de l’inflation. Pour l’instant, comme celle-ci n’est que peu liée à la demande, elle reste assez peu sensible au mécanisme de resserrement monétaire, même si beaucoup d’économistes considèrent qu’elle aurait pu être bien plus importante et bien plus grave sans l’action des banques centrales. On peut donc éventuellement mettre cet endiguement de l’inflation, à défaut de sa réduction, au crédit du renchérissement du coût de l’argent.

La remontée des taux d’intérêt peut également favoriser l’investissement productif en incitant les entreprises à s’engager dans des projets à long terme plutôt que de privilégier des stratégies purement financières. Les taux d’intérêt plus élevés augmentent le coût d’emprunt, ce qui incite les entreprises à être plus sélectives dans leurs décisions d’investissement, en favorisant des projets réellement rentables et durables, ce qui vient renforcer la compétitivité et la croissance économique à long terme.

Enfin, la remontée des taux d’intérêt va permettre de rééquilibrer le marché immobilier, en particulier dans les zones qui ont connu une hausse excessive. On se souvient notamment de l’envolée des prix des maisons individuelles lors de la pandémie et des confinements, où une grande partie de citadins avaient brutalement eu envie d’air pur.

Alors, certes, des taux plus élevés rendent l’accès au crédit plus coûteux, ce qui réduit la demande et pénalise beaucoup de candidats à l’accession à la propriété dont les dossiers ne passent plus. Et pour l’instant, la progression constante des taux qui ne cessent d’augmenter freine encore pas mal les banques dans l’octroi de prêts, car elles hésitent à accorder des conditions qui pourraient bien devenir moins intéressantes pour elles lorsque les taux auront encore augmenté. Mais une fois que les taux se seront stabilisés, et aussi que les prix auront un peu baissé en raison d’une demande moins importante, le marché immobilier pourra redevenir plus favorable aux acheteurs, y compris aux primo-accédants, autorisant ainsi une plus grande stabilité patrimoniale des ménages — n’oublions pas que la pierre est une valeur refuge, comme l’or et les métaux précieux — et une réduction des risques de bulles immobilières.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.