Le 15 août dernier, on célébrait sans fanfare le cinquantenaire de la fin des accords de Bretton-Woods qui garantissaient la convertibilité en or du dollar. Une décision qui fut loin d’être anecdotique puisqu’elle modifia totalement l’organisation monétaire mondiale, créant au passage les conditions de toutes les crises financières majeures de ces 50 dernières années. À tel point que certains n’ont pas hésité à accuser ce nouveau système de fabriquer de la « fausse monnaie ».

Rares furent les moments de notre histoire où, comme c’est le cas aujourd’hui, l’or ne constitua pas le sous-jacent de la monnaie. On peut par exemple évoquer le système de Law en 1716 ou encore la création des assignats durant la Révolution Française, mais à chaque fois, ces expériences se soldèrent rapidement par des échecs dévastateurs pour l’économie de l’époque. La raison principale : la confiance. À la « bonne monnaie » sonnante et trébuchante, on tentait de substituer une « mauvaise monnaie », constituée de vulgaire papier et dont la valeur ne reposait que sur de vagues promesses. Une situation qui ne pouvait bien évidemment pas satisfaire les acteurs d’une économie fondée exclusivement sur la possession et l’échange de biens matériels.

Pourtant, c’est bien un système de ce type qui se mit en place en 1971, et qui perdure encore aujourd’hui, pas seulement à l’échelle d’un pays mais pour le monde entier. Mieux encore, il semblerait que ce nouveau modèle de monnaie fiduciaire, c’est à dire uniquement basé sur la confiance et donc sur le crédit, sans aucune contre-valeur matérielle, ait été conçu suffisamment robuste pour que l’on n’ait plus besoin de le remettre en question.

Plus besoin ou plus trop le choix …

Pourquoi a-t-on retiré à l’or son statut d’étalon monétaire ?

La première moitié du XXe siècle a été marquée par deux guerres mondiales qui, en plus des dizaines de millions de morts qu’elles ont causé, ont eu un impact considérable sur l’économie de la plupart des grands pays de l’époque, dont certains comme la France et l’Angleterre vivaient également les derniers feux de leur empire colonial. Du côté des États Unis, leur statut de toute jeune première puissance économique et militaire de la planète, renforcé par leur contribution indispensable à la victoire des Alliées, eut un coût considérable qui justifia une mesure forte. En 1944, les accords de Bretton-Woods mirent ainsi en place le Gold Exchange Standard, organisant tout le système monétaire mondial autour du dollar américain, lequel était quant à lui adossé à l’or.

À 35 dollars l’once, l’or devenait ainsi le garant de la devise américaine, et du même coup de la stabilité des taux de changes qui s’organisaient autour du seul dollar. Malheureusement, il apparut très vite que le système n’était pas viable, notamment parce que la croissance économique nécessita rapidement beaucoup plus de monnaie qu’on ne pouvait en garantir. Sans oublier la colossale campagne « d’américanisation » commerciale du monde qui s’était mise en place dès les années 1950 et surtout l’enlisement des États-Unis dans une Guerre du Vietnam aux coûts humains et financiers insoutenables. Ainsi, en 1971, les Américains avaient tellement dépensé au-dessus de leurs moyens qu’il y avait plus de 58,8 milliards de dollars en circulation dans le monde, soit 5 fois la valeur de l’or stocké dans les coffres du Trésor américain (environ 10 000 tonnes et 11,5 milliards de de dollars). Hors de question de multiplier par 5 ou 10 la valeur de l’or (ce qui serait revenu à dévaluer le dollar), la seule solution restait d’abolir la convertibilité du dollar en métal précieux.

Ce fut chose faite le 15 août 1971, sur une décision du président Richard Nixon. Dès lors, l’économie pouvait littéralement exploser (dans le bon sens du terme) et créer autant de monnaie dont elle avait besoin sans être bridée par un métal-étalon dont la quantité croissait beaucoup trop lentement par rapport aux besoins financiers. Le 8 janvier 1976, la conférence internationale de Kingston en Jamaïque, enterre définitivement l’étalon-or et libère en même temps le cours des différentes devises qui devient totalement flottant.

Les conséquences de l’abandon de l’or comme étalon monétaire

Inévitablement, les devises mondiales sont devenues des actifs de marchés qui pouvaient désormais s’échanger librement suivant l’offre et la demande. Aujourd’hui, la valeur d’une monnaie ne dépend plus de sa convertibilité en or, ou en quoi que ce soit d’autre, mais uniquement de la confiance que suscite l’émetteur.

Et cette confiance est très fugace, volatile, capricieuse, liée à un très grand nombre de paramètres parfois tangibles, parfois moins. La stabilité politique, la puissance économique, la bonne santé des industries, l’innovation, l’exclusivité des certaines ressources ou encore le poids d’une production nationale spécifique sur les marchés internationaux constituent quelques exemples de facteurs pouvant influer sur la bonne réputation d’un pays ou d’une région du monde, et par là-même inspirer confiance dans sa monnaie.

Ainsi, en émettant des crédits dans leur devise, les États s’endettent pour accroître leurs richesses, tout en garantissant le remboursement de leurs emprunts sur leur bonne réputation et leur capacité à générer du profit. La seule différence avec ce qu’il se passe entre un banquier et un emprunteur, c’est peut-être qu’on ne s’attend pas à ce qu’un État rembourse sa dette… autrement qu’en empruntant toujours plus.

En théorie, ce nouveau paradigme avait tout pour séduire, mais la réalité s’est montrée un peu plus complexe.

L’hégémonie du dollar au détriment de l’or

Tout d’abord, même s’il n’est plus adossé à l’or, le dollar reste la principale monnaie de référence dans le monde. En effet, même si les accords de Bretton-Woods n’étaient pas l’outil idéal, ils ont quand même permis au dollar de devenir indispensable partout dans le monde.

Ensuite, l’or a également beaucoup souffert de sa déconnexion du dollar. C’est là qu’est née sa réputation de “relique barbare”, de produit financier d’un autre temps. Il a fallu attendre les années 2005-2008 (soit plus de trente ans après l’abrogation de la convertibilité du dollar) pour voir le métal jaune revenir peu à peu en grâce auprès des investisseurs.

Les devises modernes condamnées à la dévaluation

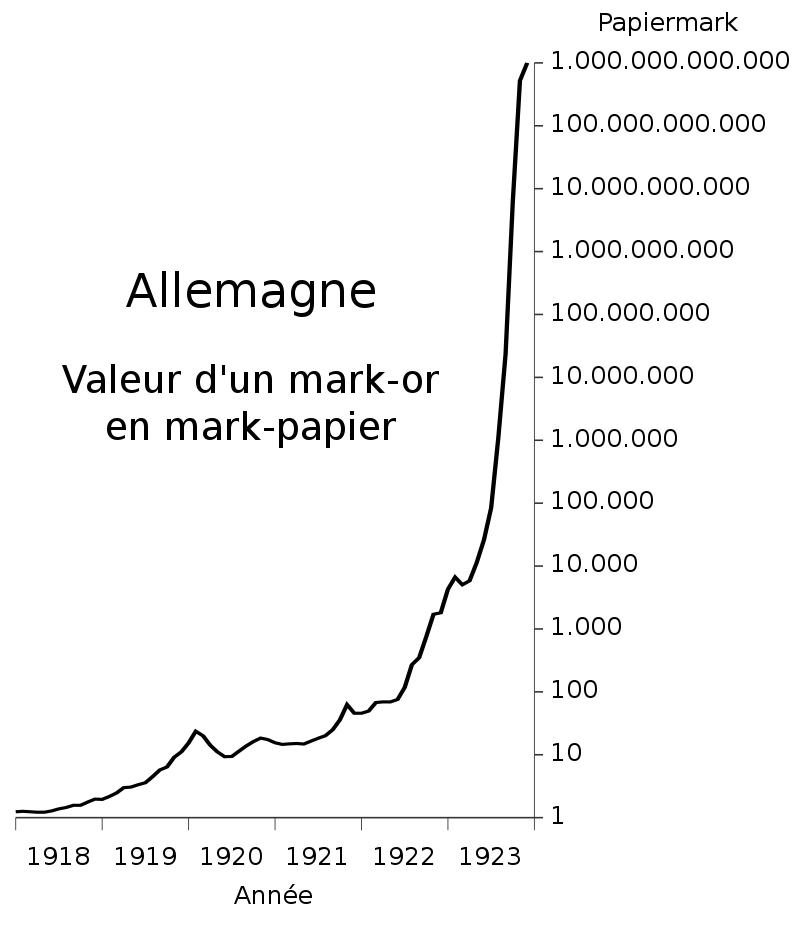

Enfin, privées de contrepartie matérielle qui en bornerait à la fois la valeur et la quantité émise, toutes les devises actuelles sont condamnées à se dévaluer car leur masse ne cesse de croître sans véritable limite. Pour illustrer ce phénomène, on cite souvent en exemple la crise hyperinflationniste de la République de Weimar qui ruina l’Allemagne durant les années 1920. En effet, pour faire face aux énormes dettes liées à la première Guerre Mondiale, dont l’Allemagne sort perdante et financièrement exsangue, le gouvernement de l’époque décide de réformer son système économique, en transformant par exemple l’épargne des ménages en bons du Trésor, mais aussi et surtout en remplaçant le mark convertible en or par un mark papier. La suite est hélas bien connue : pressée de solder ses dettes, l’Allemagne se met à produire de la monnaie sans aucune retenue, entraînant alors un effondrement de sa valeur et plongeant le pays dans la pire crise de toute son histoire.

Après l’abrogation de la convertibilité en or du dollar, il se passa plus ou moins la même chose, même si la dévaluation fut moins marquée. Quatre mois à peine après l’annulation des accords de Bretton-Woods, Nixon est contraint de dévaluer le dollar de 7,9%. Un an plus tard, une autre dévaluation de 10% sera nécessaire, affectant cette fois l’économie de tous les autres pays du monde et causant en grande partie le premier choc pétrolier de 1973.

Aujourd’hui, on estime que le dollar a perdu 98% de sa valeur depuis 1971, entraînant avec lui toutes les autres devises du monde qui continuent à l’utiliser comme monnaie de référence. L’euro fut une tentative d’émancipation monétaire de l’Union Européenne, mais l’expérience tourna court en raison de la mondialisation de l’économie qui se mit en place au même moment grâce notamment aux nouvelles technologies permettant l’interconnexion des marchés financiers. L’hégémonie américaine fut ainsi préservée et la devise communautaire dut se contenter d’être le fidèle vassal du dollar.

L’or de nouveau prisé comme réserve de valeur

Quant à l’or, il ne s’est jamais aussi bien porté que depuis ces vingt dernières années. En effet, après les multiples crises financières qui ont émaillé ces vingt dernières années, démontrant la fragilité du système monétaire actuel basé sur une dette qui ne cesse de gonfler, le métal jaune est d’autant plus précieux aux yeux des investisseurs qu’il est désormais quasiment le seul actif capable de préserver la valeur d’un capital à long terme.

Certes, il ne produit aucun intérêt et ne permet donc aucune spéculation, mais c’est justement sa stabilité qui fait sa force. En effet, nous vivons désormais un moment économique en théorie impossible, mêlant inflation et taux d’intérêt négatifs, produisant des tensions antagonistes énormes que l’on aggrave en déversant toujours plus de monnaie, et donc de dettes, alors qu’il faudrait au contraire alléger la mécanique pour éviter la rupture.

50 ans après la fin de la convertibilité du dollar en or, et donc d’une certaine manière de toutes les autres devises aussi, on sent bien que le système de la monnaie-dette est à bout de souffle. La confiance qui donne leur valeur aux monnaies n’est plus qu’un souvenir. C’est désormais surtout la peur qui maintient le système debout, la peur qu’éprouve chacun des acteurs de voir l’autre en face s’écrouler en l’entraînant dans sa chute.

Alors tout le monde préserve l’illusion, on se prête mutuellement, on s’accorde sur des plans de relance communs, les économies nationales font mine de subsister sous la perfusion des banques centrales, lesquelles rachètent à tour de bras les obligations d’État que plus personne ne voudrait acquérir sans cela. Mais cette situation ne pourra durer éternellement et il faudra bien qu’un jour on retrouve le chemin d’une économie rationnelle.

Ce jour-là, des devises souffriront, certaines disparaîtront peut-être, comme l’ont fait avant elles tant de « mauvaises monnaies ». Des pays pourraient même se retrouver en situation de banqueroute, incapables de faire face à leurs obligations, aussi bien à l’égard de leurs créanciers que de leurs populations.

Ce jour-là, sans doute sera-t-il utile de disposer d’une certaine réserve de valeur en or, seul support inaltérable et totalement déconnecté des marchés qui permettra, peut-être, aux détenteurs de métal jaune de passer au monde d’après sans trop y perdre.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.