Le sommet est en vue ! La période de vacances se termine et voici l’ultime épreuve : le niveau expert de l’Université d’été Veracash !

Voici les thématiques abordées dans ce test ultime :

- Comment reconnaître la qualité d’une pièce ou d’un objet en or ?

- Quels sont les placements de très long terme les plus intéressants ?

- Le retour à l’étalon-or est-il possible ?

- Louer ou acheter : un choix parfois difficile.

Qualité des pièces d’or et des bijoux : connaître les poinçons et les dénominations

L’or est sans doute le métal précieux qui bénéficie le plus de classifications. Selon l’usage du métal, parfois même son pays d’origine ou de commercialisation, de nombreuses dénominations et signes permettent de s’assurer de sa qualité. Si la recherche d’un poinçon sur un bijou est plutôt habituelle, les termes qui désignent les différentes qualités d’une pièce d’or ou d’un lingot sont moins connus. Et pourtant, pour les collectionneurs et les investisseurs, c’est un des éléments du prix.

Les poinçons : le certificat de garantie des métaux précieux

Il existe deux types de poinçons.

- Celui qui permet de connaître l’origine du fondeur, de l’importateur ou du graveur. C’est le poinçon de maître. Mais il n’est pas considéré comme une garantie en France, puisque l’État français a le monopole du contrôle de la qualité des métaux précieux : or, argent, platine.

- Le symbole qui permet de certifier la pureté de l’or de l’objet. Les professionnels qui peuvent utiliser ces poinçons sont habilités par les services de l’État (douanes notamment). Et il existe des bureaux de garantie, qui dépendent de l’administration des monnaies et médailles, qui peuvent aussi certifier la qualité des métaux précieux.

Bon à savoir : Il faut être prudent avec la qualité de l’or à l’étranger, car les poinçons sont moins contrôlés. Normalement, de l’or importé en France doit être marqué par un poinçon. Pour les bijoux anciens (avant 1990), c’est un charançon dans un ovale qui est apposé par le bureau de garantie. Insecte moche abandonné ensuite pour des poinçons plus habituels.

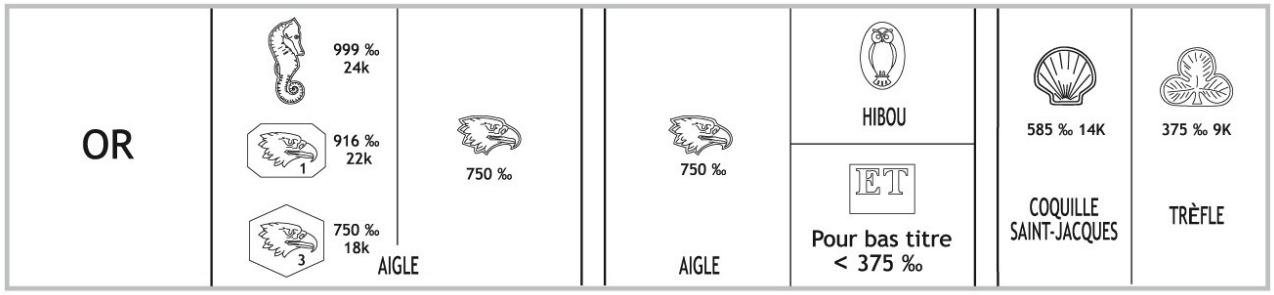

Qualité de l’or : les différents poinçons

Connaître la pureté de l’or est important, notamment pour établir des prix. Jusqu’en 1995, les différents poinçons correspondaient aux nombres de carats. Depuis, le titre est exprimé en millième. Mais les symboles n’ont pas changé : un bestiaire à connaître par cœur.

Les poinçons de l’or

- L’hippocampe : 999 ‰ ou 24 carats soit de l’or pur.

-

La tête d’aigle : 750 ‰ ou 18 carats (à noter que si un 1 est présent sur le poinçon, il s’agit d’un or 22 carats (donc plus pur).

-

La coquille St-Jacques : 585 ‰ ou 14 carats.

Puis viennent : le trèfle ( 375 ‰ ou 9 carats) et le nombre 333 (333 ‰ ou 8 carats).

L’argent et le platine ont aussi des poinçons

Sur un objet en argent, on peut trouver une amphore (de l’argent pur) ou très souvent Minerve. Ce dessin est utilisé pour plusieurs titres d’argent de 925 ‰ à 800 ‰ avec des chiffres pour les différencier.

Pour le platine pur 999 ‰, on poinçonne un manchot empereur (ça ressemble à un pingouin pour les non spécialistes) et, pour les autres titres jusqu’à 850 ‰, des têtes de chien.

La classification des pièces d’or

Si la connaissance du titre de l’or d’une pièce est importante, un autre élément intervient dans sa classification : sa qualité. Ainsi, pour les monnaies, il faut prendre en compte deux informations : la pureté de l’or et l’état de l’objet. Ces deux éléments (entre autres) sont pris en compte pour définir un prix.

Comment définir l’état d’une pièce d’or ?

Il ne s’agit absolument pas d’une garantie « officielle » mais bien de l’observation du vendeur ou du tiers de confiance qui propose la pièce. Aux États-Unis, une sorte de guide a été mis en place pour définir l’état d’une pièce, avec notamment le décompte du nombre de rayures ou de chocs sur l’objet. Ce n’est pas le cas en France même si, dans les faits, on arrive au même résultat.

Classement de la qualité des pièces en France

- B ou beau : c’est la plus mauvaise qualité.

- TB ou très beau : la pièce est usée parce qu’elle a été utilisée. Il s’agit de pièces anciennes.

- TTB ou très très beau : c’est un peu mieux.

- SUP ou superbe : on trouve quelques rayures mais la pièce est en bon état malgré son usage.

- SPL ou splendide : cette pièce ancienne comme un Napoléon a été bien conservée et n’a sans doute jamais été utilisée pour commercer.

- FDC ou Fleur de coin : la pièce est dans un état parfait. En général, elle a été conservée dans un étui, quasiment jamais manipulée. Les pièces contemporaines d’investissement, en or pur, sont en général classées FDC.

- PROOF ou BELLE ÉPREUVE : une pièce neuve mais avec des flans brunis marqués au laser par exemple. La qualité de l’or n’est pas altérée.

- GOOD DELIVERY : attention, il y a un piège ! Cette détermination ne concerne pas les pièces mais les lingots d’or pur qui sont labellisés LBMA (London Bullion Market Association).

À lire également : Comment reconnaitre du vrai Or ?

Tout ce qui brille n’est pas or, et en ce qui concerne les pièces et bijoux, c’est un proverbe à prendre au pied de la lettre.

Bien choisir des investissements de très long terme

Pour constituer un patrimoine ou une épargne, plusieurs types d’investissements sont disponibles. En fonction de son profil (son âge, sa capacité d’épargne, son niveau attendu de retraite, etc.), un investisseur choisit des investissements selon leurs niveaux de liquidité, de rentabilité, de risque. C’est ainsi que, même pour les investissements dits du temps longs, des différences peuvent exister.

La pierre : reine déchue du temps long ?

Quand on parle de constitution d’un patrimoine en France, la « pierre » arrive souvent en premier. Réputé sûr, toujours en augmentation ou au pire stable sur des décennies, l’immobilier est un peu l’investissement préféré des Français. Mais depuis l’augmentation des taux d’intérêt, la hausse des prix qui semblait sans limite a été arrêtée. Alors le placement « solide comme la pierre » commence à s’effriter, d’autant que l’augmentation de la durée des cycles de vente réduit considérablement la liquidité de l’investissement. Des mois qui s’ajoutent aux « 3 mois administratifs » de toute transaction immobilière.

Les obligations d’État victimes de la fluctuation des taux

Cela a été un véritable coup de tonnerre. Des banques américaines ont fait faillite parce qu’elles détenaient des bons du Trésor américain. Le placement pourtant le plus sûr de la planète ! Les États-Unis, c’est le meilleur créancier au monde. Même avec une dette abyssale, il leur suffit de créer des dollars pour tenir leurs engagements. Alors que s’est-il passé ? Eh bien, les bons du Trésor américains d’avant 2022 ont été largement dépréciés par les mêmes bons, mais millésime 2023/2024. En effet, qui va acheter du papier qui rapporte moins de 1 % (taux proches de zéro), alors que le même rapporte 4 % depuis l’augmentation des taux d’intérêt ? C’est comme ça qu’une fortune placée dans les obligations les moins risquées du monde fond comme neige au soleil.

Les plans d’épargne retraite : fonds de pension à la française

Les fonds de pension ont tellement mauvaise presse que personne n’ose utiliser l’expression. Pourtant, il n’y a pas de différence entre un fonds américain, qui gère l’épargne des pompiers et policiers américains, et un produit d’épargne retraite pour les mêmes professionnels en France. Et leur mode de gestion est assez proche. Donc si les fonds de pension américains ont des choses à se reprocher, cela peut aussi être le cas des opérateurs français.

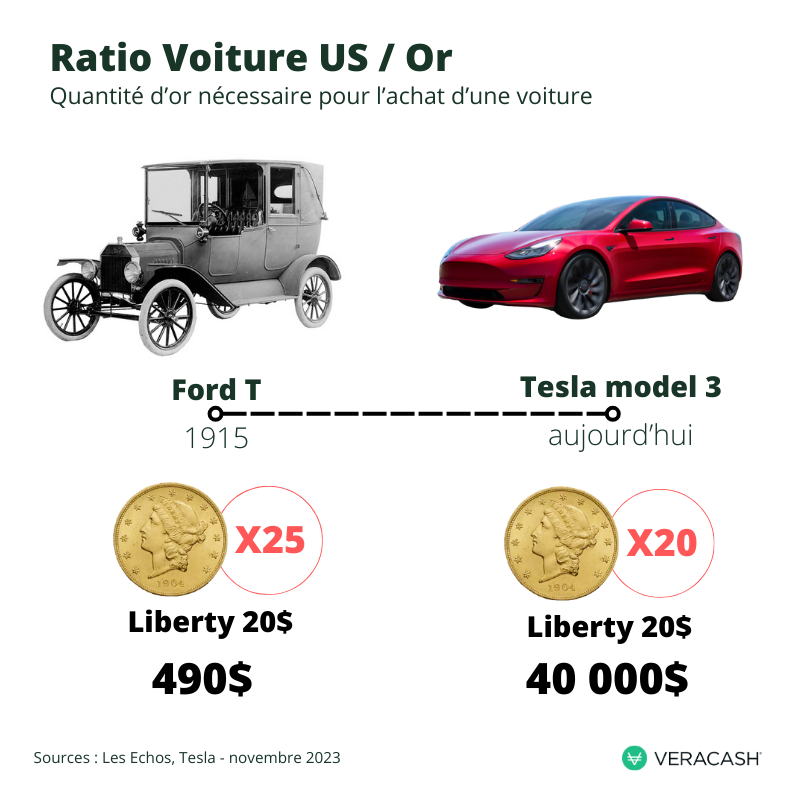

L’or et l’argent d’investissement : la réserve de valeur depuis des millénaires

Souvent par méconnaissance, l’or n’est pas un produit « naturel » pour les investisseurs. Et pourtant, il s’agit quand même une réserve de valeur culturelle depuis des siècles ! Ce qui dessert l’or dans l’esprit des épargnants, c’est qu’il ne produit pas d’intérêts, de loyers ou de dividendes. Mais en restant sur l’idée du temps long, il faut retenir que la valeur de l’or ne baisse pas. Si son prix venait à décroitre (cela arrive de temps en temps), c’est que la monnaie de référence se renforce et que tous les prix baissent. Sinon, et on le voit quasiment depuis la fin de l’étalon-or et de la parité avec le dollar (1971), l’or ne fait qu’augmenter. Sur le long terme, un patrimoine en or progresse. Enfin, avec le numérique, l’or est liquide. Veracash prouve l’usage quotidien de l’or via une carte de paiement.

Monnaie : un retour de l’étalon-or est-il possible ?

Dans un monde où la « confiance » dans les monnaies émises par les pays s’érode, le retour à l’étalon-or est très souvent évoqué. L’or comme support de garantie et de stabilité monétaire apparaît comme une panacée. D’ailleurs, de nombreuses banques centrales souhaitent réduire leur dépendance au dollar et renforcent leurs stocks d’or. Malheureusement, la réalité monétaire mondiale interdit toute possibilité d’un retour à l’étalon-or.

Pourquoi l’étalon-or disparaît-il en 1971 ?

Petit retour en arrière dans notre histoire récente, dans les années 1960. À l’époque, les monnaies sont accrochées au dollar, lui-même lié à l’or à 35 dollars l’once. Ce sont les accords de Bretton Woods qui aménagent le Gold Standard Act de 1900.

Le principe de Bretton Woods est simple : la conversion des dollars en or à 35 dollars l’once est automatique. Tout allait pour le mieux quand, au milieu des années 1960, De Gaulle commence à trouver que ce système favorise très fortement les Américains. Ceux-ci peuvent émettre tous les dollars qu’ils veulent pour accompagner leur développement, sans aucun contrôle de l’équivalence en or de cette monnaie dette. De Gaulle lance donc une action de conversion en or des dollars détenus par la France. Les Américains n’apprécient pas, et surnomment alors le président français Gold Finger. En 1971, Londres emboite le pas à Paris. Le 15 août 1971, Nixon annonce de manière totalement unilatérale la fin des accords de Bretton Woods. Le lien entre le dollar et l’or est rompu. Le prix de l’or est libre !

Dette et étalon-or : la cohabitation impossible

C’est dans cet événement du 15 août 1971 qu’on trouve le principal frein au retour à l’étalon-or. En effet, ce système ne fonctionne que dans une situation monétaire saine. Le principe d’un référent physique, l’or dans ce cas mais cela pourrait être autre chose de tangible, ne fonctionne que si la balance entre la garantie (l’or détenu) et la monnaie émise est équilibrée. Avec des pays qui ont plusieurs milliers de milliards d’euros ou de dollars de dette, il faudrait rapatrier l’équivalent en valeur en or ! Deux solutions se présentent : trouver de l’or en masse ou augmenter considérablement le prix de l’once. Certains ont fait des calculs entre la dette des USA et le stock d’or de Fort Knox : il faudrait une once à 37 000 dollars pour équilibrer les comptes !

Monnaie basée sur l’or : la tentative avortée des BRICS

Ce sont les Russes qui ont évoqué en premier l’idée d’une monnaie basée sur l’or pour cette alliance de pays qui souhaite se dédollariser. Comme le pays a de gros stocks d’or et une réserve minière encore plus importante, cela aurait été assez favorable aux finances de Poutine. Mais dans l’alliance BRICS aujourd’hui élargie, certains pays sont pauvres en or. Une monnaie commune étalon-or serait impossible à tenir pour ces derniers.

Louer ou acheter : que choisir ?

La nouvelle génération sera-t-elle la première à ne plus rien posséder ? Ne rien avoir en propre mais consommer toujours plus. La location devient une pratique volontaire ou masquée de plus en plus fréquente.

La location cachée dans les abonnements

C’est la téléphonie qui a démocratisé l’achat caché et la location. En effet, en prenant un forfait mobile, un smartphone est souvent fourni pour quelques dizaines d’euros. Mais ce n’est pas son prix réel neuf. Le reste du coût est intégré dans le forfait et son engagement (2 ans par exemple). Une sorte de crédit qui ne dit pas son nom. Avec l’obsolescence des appareils et des systèmes d’exploitation, le changement correspond, à quelques mois près, à la durée de l’engagement. C’est donc une location permanente. À la fin, l’objet ne vaut plus rien.

La même démonstration peut être faite avec une voiture en location longue durée ou en leasing.

Le logement principal : le dernier Mohican de la propriété ?

En France, être propriétaire de son toit, de ses murs, est un objectif. Avec des prix très élevés et des taux d’intérêt en hausse, une capacité d’épargne importante est mobilisée.

D’accord, mais les prix augmentent donc la valeur augmente ! C’est vrai. Mais si vous arrivez à vendre cher, il est très probable que vous allez aussi payer cher le bien suivant.

Finalement, n’est-il pas acceptable de conserver son épargne en louant son logement principal ? Ou, mieux, de vendre cher son logement principal pour en louer un et conserver son épargne ? Les investisseurs les plus indépendants pourront ainsi choisir où placer leur patrimoine dans différents produits de long terme, mais aussi disposer d’un pouvoir d’achat important. Alors, convaincu par la location ? Y compris de votre logement principal ?

Testez vos connaissances !

Laissez-vous guider par notre questionnaire. Avez-vous bien lu nos différentes thématiques du jour ? On va le savoir tout de suite !

Nicolas a rejoint le groupe AuCOFFRE en tant que Responsable Marketing. Depuis 2016, il participe au développement de Veracash. Aujourd'hui Directeur opérationnel, il coordonne les différents services et applique la stratégie.

C’est génial de voir un article aussi complet sur l’investissement dans les métaux précieux ! Tu as vraiment réussi à éclaircir des notions souvent nébuleuses, comme la qualité des pièces d’or et les différents systèmes de poinçons. Ça va sûrement aider plein de monde à prendre des décisions éclairées pour leurs placements. La comparaison avec la pierre et les obligations était bien trouvée, ça remet en question nos idées reçues. Hâte de voir la suite des publications sur le sujet !