[Première publication : 9 mai 2022 – Mise à jour : 9 février 2024]

Oublié depuis plus de 50 ans, le mot « stagflation » revient régulièrement écorcher la bouche des journalistes mais surtout des politiques qui ne savent plus trop comment concilier leurs belles théories avec la dure réalité économique.

Sommaire

- Qu’est-ce que la stagflation ?

- Comment l’inflation a-t-elle évolué depuis 2020 ?

- Quel est le paradoxe de la stagflation ?

- Une stagflation est-elle possible en 2024 ?

- Comment la stagflation influe-t-elle sur l’emploi et la consommation ?

- La stagflation peut-elle influencer la capacité d’épargne des Français ?

- Quel est le point de vue des autorités face à l’éventualité d’une stagflation ?

Pour beaucoup, la stagflation c’est le retour aux années 1970, à l’inflation galopante, aux taux d’intérêt stratosphériques, à la crise énergétique et à la fin des Trente Glorieuses. La situation actuelle est un peu différente, en particulier parce qu’on ne sort pas d’une période socio-économique prospère, loin s’en faut.

En effet, après 15 ans d’inflation quasi-nulle, une pandémie mondiale qui a mis toute l’économie à genoux et deux années de reprise post-covid marquées à la fois par une inflation galopante et une recrudescence des tensions géopolitiques, l’année 2024 annonce un brutal retour sur Terre, donnant un véritable coup d’arrêt aux illusions cultivées depuis la crise financière de 2008 dans le but de restaurer la confiance des individus comme des entreprises.

Mais finalement, c’est quoi la stagflation ? Comment se caractérise-t-elle aujourd’hui ? Et quelles vont en être les conséquences pour nous, consommateurs, épargnants, citoyens ?

Définition de la stagflation ?

Techniquement, la stagflation désigne une situation économique très particulière qui combine une forte inflation — caractérisée dans la vie de tous les jours par une importante hausse des prix — et une récession, l’autre nom qui désigne le ralentissement de la croissance économique. En théorie, une telle situation est impossible, l’inflation excluant d’office la récession et vice-versa. La plupart des études menées depuis le XIXe siècle montrent d’ailleurs qu’une hausse des prix ne peut pas s’accompagner d’une faible croissance.

Pourtant, on sait aujourd’hui que l’impossible peut arriver, et surtout qu’on n’a pas vraiment de solution car, malheureusement, les réponses que l’on apporte habituellement à l’inflation sont exactement à l’opposé de celles qui permettent de résoudre une récession.

L’ennui c’est qu’une telle politique est de nature à générer de l’inflation : plus d’argent en circulation signifie effectivement argent moins cher mais aussi argent ayant moins de valeur face à l’offre de biens et services à la disposition des agents économiques. Les produits marchands ont donc tendance à s’échanger contre davantage de monnaie (puisqu’elle perd de la valeur), donc les prix montent. Et quand l’inflation devient trop importante — on considère que c’est le cas au-delà de 2% par an —, les gouvernements doivent restreindre l’offre de monnaie dans le système afin de rendre les emprunts plus coûteux. Ce qui freine la consommation et les investissements. L’économie globale ralentit alors et, la demande diminuant, les prix cessent d’augmenter.

La stagflation impliquerait donc que l’on augmente la masse monétaire en circulation… et qu’on la diminue en même temps. On comprend aisément le problème. Mais on ne peut pas non plus ne rien faire, au risque de voir la stagflation se prolonger et causer de nombreux dommages dans l’économie, au nombre desquels la remontée brutale du chômage constituerait sans doute, comme au début des années 80, la conséquence la plus violente et la plus durable pour les particuliers.

L’escalade inflationniste de ces quatre dernières années

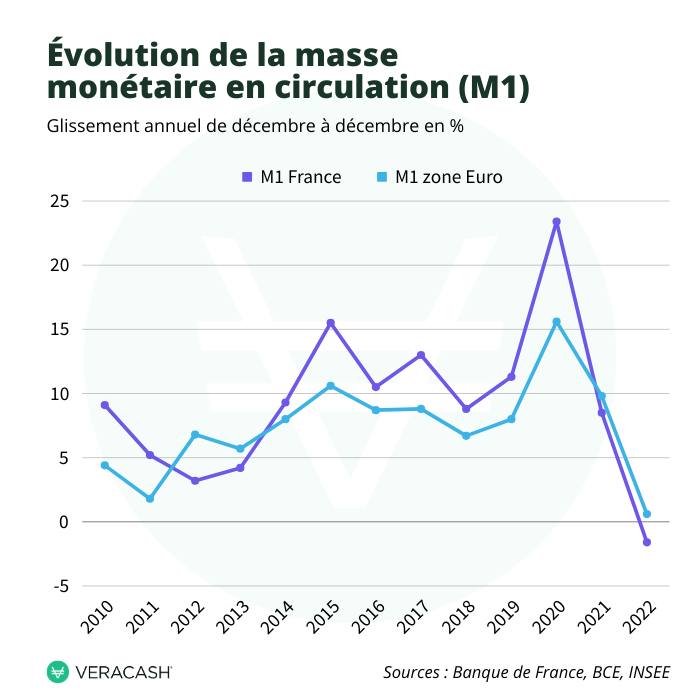

Ainsi, lors de la crise sanitaire de 2020-2021, face à la baisse de l’activité marchande, les gouvernements ont décidé d’injecter massivement de la monnaie dans l’économie réelle — le fameux « quoi-qu’il-en-coûte » du Ministre de l’Économie Bruno Le Maire non seulement pour encourager les particuliers à maintenir leur niveau de consommation, mais aussi pour soutenir l’emploi par l’intermédiaire d’aides financières et de subventions à l’intention des entreprises.

Or, une telle politique est inflationniste, car plus de monnaie en circulation signifie qu’elle perd de la valeur face à l’offre de biens et services à la disposition des agents économiques. Les produits marchands s’échangent alors contre davantage de monnaie (puisqu’elle perd de la valeur), ce qui fait monter les prix.

À partir de 2022, on s’est rendu compte que cette inflation monétaire venait s’ajouter à l’inflation conjoncturelle amorcée durant la crise COVID et amplifiée par l’invasion de l’Ukraine par la Russie.

Le paradoxe de la stagflation

L’ennui c’est que quand l’inflation devient trop importante — on considère que c’est le cas au-delà de 2% par an —, les banques centrales doivent restreindre l’offre de monnaie dans le système en augmentant les taux directeurs afin de rendre les emprunts plus coûteux. Ce qui freine la consommation et les investissements. L’économie globale ralentit alors et, la demande diminuant, les prix cessent d’augmenter.

Mais ça, c’est en théorie.

En pratique, on s’est retrouvés dans une situation où l’on faisait augmenter la masse monétaire en circulation à travers du soutien à l’économie… tout en la diminuant dans le même temps en relevant brutalement les taux d’intérêt.

La conséquence, c’est donc un ralentissement de la croissance économique (à cause de l’argent trop cher) couplé à une inflation relativement soutenue par une masse monétaire excessive. On est donc clairement en stagflation.

Et soyons clairs, on ne peut pas non plus arrêter ces processus antagonistes sans courir le risque de voir les déséquilibres se prolonger et causer de nombreux dommages dans l’économie, au nombre desquels la remontée brutale du chômage constituerait sans doute, comme au début des années 80, la conséquence la plus violente et la plus durable pour les particuliers.

Une stagflation en 2024, ou quand l’impossible se (re)produit !

Premier point commun avec la période inflationniste des années 1970 : le prix de l’énergie. En effet, l’offensive russe contre l’Ukraine en 2022, suivie des sanctions commerciales contre Moscou ont fait exploser le prix du gaz.

Autre point commun, les tensions au Moyen-Orient. Il y a 50 ans, on parlait déjà de la guerre du Kippour entre Israël et ses voisins arabes. On pourrait aussi évoquer la fragilité des monnaies (après la fin des accords de Bretton Woods en 1971, et après les nombreuses crises financières entre 2008 et 2020), ou encore la fin d’une période de relative insouciance.

Certes, toutes ces situations se sont déjà produites à de nombreuses reprises depuis 1973, ne serait-ce qu’au cours de la dernière décennie, qu’il s’agisse de la hausse des prix du pétrole (2011-2014), des guerres (Irak, Afghanistan, Syrie…), de la désillusion des populations, ou même des crises financières majeures (2008, 2012…), mais c’est peut-être la première fois depuis 50 ans que toutes ces conditions se trouvent réunies simultanément.

Un dernier élément explique sans doute aussi que nous nous retrouvions de nouveau confrontés aux vieux démons nés des chocs pétroliers des années 1970. En 2021, le formidable rebond post-covid a propulsé les économies à leurs plus hauts depuis 20 ans. Après presque 2 ans passés sous cloche et une récession comme on n’en avait pas connu depuis la Seconde Guerre mondiale, la croissance est brusquement repartie à la hausse, comme pour rattraper le retard accumulé. Mais une fois son niveau d’avant-crise retrouvé, son ralentissement était inévitable, et tous les économistes s’accordaient au début de l’année 2022 sur un retour probable à court terme de la croissance « normale », c’est-à-dire molle à quasi nulle, qui caractérise les économies occidentales depuis 2001-2002. C’est dans ce contexte que l’explosion des cours du pétrole, du gaz, mais aussi des matières premières nous a cueillis, provoquant une inflation comme on n’en avait plus vu depuis la fin du XXe siècle.

Et si on suppose que les mêmes causes créent les mêmes effets, alors on peut craindre qu’en l’absence de réponse adéquate (et on sait déjà qu’il n’y en a pas), comme après les deux premiers chocs pétroliers, les années à venir se révèlent particulièrement douloureuses sur le front de l’emploi, de la consommation et de l’épargne.

Certes, toutes ces situations se sont déjà produites à de nombreuses reprises depuis 1973, ne serait-ce qu’au cours de la dernière décennie, qu’il s’agisse de la hausse des prix du pétrole (2011-2014), des guerres (Irak, Afghanistan, Syrie…), de la désillusion des populations, ou même des crises financières majeures (2008, 2012…), mais c’est peut-être la première fois depuis 50 ans que toutes ces conditions se trouvent réunies simultanément.

Un dernier élément explique sans doute aussi que nous nous retrouvions de nouveau confrontés aux vieux démons nés des chocs pétroliers des années 1970. En 2021, le formidable rebond post-covid a propulsé les économies à leurs plus hauts depuis 20 ans. Après presque 2 ans passés sous cloche et une récession comme on n’en avait pas connu depuis la Seconde Guerre mondiale, la croissance est brusquement repartie à la hausse, comme pour rattraper le retard accumulé. Mais une fois son niveau d’avant-crise retrouvé, son ralentissement était inévitable, et tous les économistes s’accordaient au début de l’année 2022 sur un retour probable à court terme de la croissance « normale », c’est à dire molle à quasi nulle, qui caractérise les économies occidentales depuis 2001-2002. C’est dans ce contexte que l’explosion des cours du pétrole, du gaz, mais aussi des matières premières nous a cueillis, provoquant une inflation comme on n’en avait plus vu depuis la fin du XXe siècle.

Et si on suppose que les mêmes causes créent les mêmes effets, alors on peut craindre qu’en l’absence de réponse adéquate (et on sait déjà qu’il n’y en a pas), comme après les deux premiers chocs pétroliers, les années à venir se révèlent particulièrement douloureuses sur le front de l’emploi, de la consommation et de l’épargne.

L’emploi et la consommation, premières victimes de la stagflation

Pour l’instant, le marché du travail semble se maintenir en France mais on estime qu’une bonne partie d’entre eux mais la tendance est à la baisse. Selon les derniers chiffres de l’INSEE, le nombre de créations d’emplois salariés dans le secteur privé en 2023 a ainsi été trois fois inférieur à celui de 2022 (+346.600 emplois). Mais on estime aussi que la majeure partie des emplois créés entre fin 2021 et 2022 sont liés à la reprise rapide de l’activité économique après presque deux années de ralentissement pour cause de Covid-19.

On peut donc aisément comprendre qu’avec une croissance de nouveau comprise entre 1 et 2%, il va être difficile pour les entreprises de continuer à embaucher avec la même intensité. D’autant que les politiques économiques très généreuses destinées à soutenir l’activité vont s’arrêter définitivement. Déjà, en mars 2022, à l’occasion d’une conférence sur l’indépendance énergétique, Bruno Le Maire anticipait la fin des aides aux entreprises comme aux particuliers : « Un deuxième quoi qu’il en coûte ne serait pas la bonne réponse au choc énergétique, car cela reviendrait à jeter de l’essence sur un incendie » .

Parallèlement, on peut également s’attendre à ce que le nombre de faillites d’entreprises continue d’augmenter fortement, après avoir considérablement diminué entre 2020 et 2021 sous l’effet des “subventions” de l’Etat destinées à soutenir l’économie. Rappelons que les défaillances étaient tombées à 28 000 en 2021, alors qu’elles avoisinent les 50 000 par an en temps normal (51.000 en 2019). Elles avaient bondi de 50% entre 2022 pour s’établir à 42 000, et on attend encore les chiffres définitifs pour 2023 qui devraient afficher un certain retour à la normale “pré-Covid” avec environ 55 000 cessations d’activité.

De la même façon, toujours selon le Ministre de l’Économie, un deuxième plan massif d’aides publiques ne ferait qu’alimenter l’augmentation des prix. Or, même si elle a beaucoup baissé au cours de ces dix-huit derniers mois, l’inflation est toujours bien au-dessus de ce que l’on a connu depuis 1985, et son impact sur la consommation va forcément contribuer à ralentir encore la croissance, affaiblissant les entreprises qui auront de plus en plus de mal à rentabiliser leurs investissements ou à embaucher, voire tout simplement à préserver les emplois existants.

La stagflation va réduire la capacité d’épargne

En remontant les taux d’intérêt pour maîtriser la hausse des prix, les banques centrales veulent donc réduire la quantité de monnaie en circulation : argent plus cher, donc moins d’emprunts et incitation à se désendetter, avec finalement moins de monnaie disponible. Mais elles vont aussi et surtout provoquer un recul des investissements et de la consommation, pour exactement les mêmes raisons. Bien sûr, on pourrait penser que des taux d’intérêt plus élevés favorisent l’épargne, qui s’en trouve dès lors mieux rémunérée. Mais la réalité est bien plus complexe.

Tout d’abord, il n’est pas certain que ces politiques monétaires suffisent à faire baisser les prix, car une grosse partie de l’inflation est due à la raréfaction de certaines matières premières, énergétiques ou pas, sur laquelle la politique économique ne peut pas faire grand chose. Une demande en baisse ne rendra pas ces produits plus faciles à se procurer et donc ne changera pas beaucoup leur prix. On pourra évidemment tenter de développer des offres alternatives, notamment en matière énergétique, mais le coût des investissements nécessaires à leur mise en place massive (un coût d’ailleurs renforcé par la hausse des taux d’intérêt) risque fort de les rendre très chères à l’usage pendant un bon moment encore. Et tout ce que l’on dépensera en plus pour acheter de l’énergie classique plus chère, ou encore pour passer aux énergies alternatives, sera autant d’argent en moins qu’on pourra épargner.

Rappelons ensuite que cette méthode de lutte contre l’inflation s’accompagne d’une baisse de la croissance. Et comme on l’a vu plus haut, c’est l’emploi qui va en pâtir en dernier ressort. Même avec des taux d’intérêt plus attrayants, il est plus difficile d’épargner quand on est au chômage. Quant à ceux qui conserveront leur emploi, dans un contexte de récession qui pénalise lourdement les entreprises, ils auront beaucoup de mal à obtenir des augmentations de salaire pour continuer à épargner tout en consommant des produits toujours plus chers, car même si on parvient à contenir l’inflation, elle ne disparaître pas du jour au lendemain. Sans oublier un accès plus limité au crédit qui freinera l’investissement locatif et toutes les autres méthodes permettant de se constituer un patrimoine à long terme.

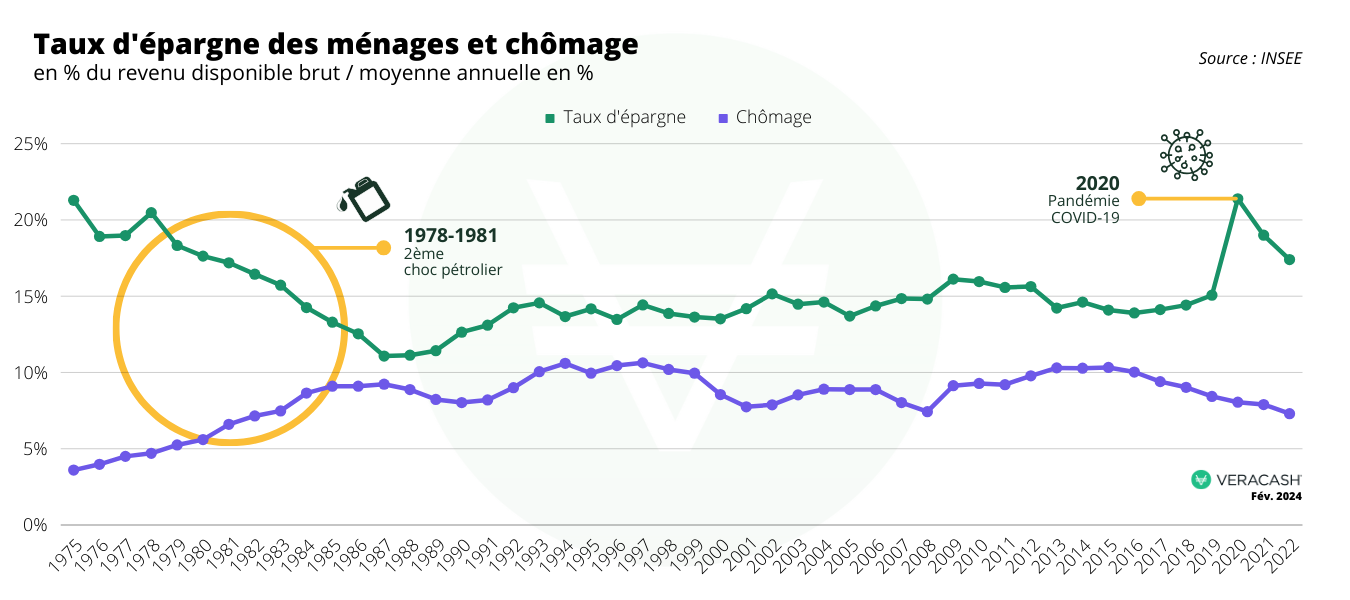

En 1979, après le 2e choc pétrolier, l’inflation et le chômage s’étaient durablement installés, et le taux d’épargne des Français à alors brusquement chuté de 21% à 11% du revenu disponible brut, soit un niveau jamais enregistré depuis la Seconde Guerre mondiale. En 2021, après avoir stagné près de 20 ans aux alentours de 14%, ce même taux d’épargne avait de nouveau atteint 21%… juste avant le choc inflationniste de 2022 que d’aucuns comparent déjà en intensité à celui des années 1970.

Actuellement, ce taux d’épargne est redescendu aux alentours de 17,5% (cf notre infographie), ce qui prouve que malgré les taux de rendements plus élevés, les Français ont été contraints de désépargner pour assurer leur quotidien. Par conséquent, l’histoire se répète et l’épargne souffre bel et bien une fois encore de la stagflation.

D’ailleurs, une publication du Conseil d’Analyse Économique (CAE) en date du 22 mars 2022 indiquait que les 20% des Français les plus pauvres avaient déjà consommé la surépargne accumulée sur leurs livrets pendant la pandémie. Quant aux plus riches, leur épargne a certes continué à croître, mais principalement sous l’effet de la hausse des marchés financiers. Une hausse qui reste donc menacée par un potentiel retour de marché.

Christine Lagarde et la BCE continuent à nier l’éventualité d’une stagflation

Et pourtant, malgré tous les signes énoncés plus haut qui semblent concorder vers un profil « stagflationniste » de l’économie, Christine Lagarde a récemment déclaré que cette éventualité ne faisait pas partie des différents scénarios retenus par la Banque Centrale européenne. Alors qu’elle était interrogée par le quotidien slovène Delo, elle a en effet précisé que, contrairement aux années 1970 qui font référence lorsqu’on parle de stagflation, la situation actuelle n’avait rien à voir avec celle d’il y a 50 ans. Certes, il y a des points communs, au nombre desquels on peut citer l’augmentation brutale du prix des produits pétroliers — plus ou moins liée à un conflit armé impliquant des pays exportateurs d’importance stratégique — ou encore une croissance ralentie et une certaine « fragilité » monétaire (l’abandon de l’étalon-or en 1971, contre les différentes crises financières qui se succèdent actuellement depuis 2008). Mais, il y a aussi de grandes différences, et notamment l’absence (pour l’instant !) de répercussions de la hausse des prix sur les salaires. Rien que cette seule variable suffit, selon Madame Lagarde, à distinguer radicalement la situation de 2024 avec celle de 1973.

Et pour cause, c’est bien l’augmentation des revenus censée compenser l’inflation dans les années 70 qui n’a fait en réalité que l’amplifier par le phénomène désormais bien connu de « spirale inflationniste » :

prix élevés → augmentation des salaires pour préserver le pouvoir d’achat et soutenir la consommation → hausse des coûts de production pour les entreprises → nouvelle hausse des prix pour préserver les marges → etc.

Aujourd’hui, même si on sent bien que la tendance va vers un relèvement des rémunérations à court ou moyen terme (le SMIC en est déjà à sa huitième revalorisation en 3 ans), la solution des aides ponctuelles semble encore privilégiée par la plupart des gouvernements. Et les salaires supérieurs au SMIC n’ont quasiment pas progressé, ce qui occasionne un tassement des rémunérations par le bas, au point de faire dire au nouveau Premier ministre Gabriel Attal, lors de son discours de politique générale du mardi 30 janvier à l’Assemblée nationale, qu’on assistait à une “smicardisation” de la France.

D’autant que la croissance n’est pas si désastreuse que cela, même si elle bénéficie encore très certainement d’un effet de rebond post-Covid et qu’elle devrait très bientôt renouer avec un progression plus modeste. Par conséquent, la situation actuelle a peut-être tous les signes d’une stagflation, il semble que les plus hautes institutions en charge de la bonne tenue de l’économie soient parvenues à des conclusions différentes.

Quoi qu’il en soit, face à de si fortes incertitudes, on ne saurait trop rappeler que la première des précautions d’un épargnant est de diversifier ses placements, en renforçant si possible la part des valeurs refuges qui permettent de passer les moments les plus difficiles sur le plan économique et financier. On parle bien évidemment d’immobilier, mais aussi d’or et d’argent qui voient généralement leurs cours s’apprécier fortement en période de crise. Avec, dans le cas des détenteurs d’un compte VeraCash, la possibilité d’utiliser la plus-value de leur épargne en métaux précieux comme un véritable complément de pouvoir d’achat, grâce à leur carte de paiement associée pour les achats du quotidien.

Ce qu’il faut retenir

- La stagflation est de retour après 50 ans d’absence.

- 2024 annonce un brutal retour sur Terre après plusieurs années de soutien massif de l’économie.

- L’inflation monétaire est venue s’ajouter à l’inflation conjoncturelle.

- La hausse des taux d’intérêt a provoqué un ralentissement notable de l’activité économique sans vraiment avoir d’effet sur l’inflation.

- L’emploi et la consommation des ménages sont les premières victimes de cette situation.

- La capacité d’épargne des Français a également été impactée.

- Les autorités nient toujours l’existence d’une stagflation mais constatent une réelle dégradation des conditions de rémunération ou de consommation en France.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.

Très belle vulgarisation du sujet!

Merci Kabeya.