Le 1er février 2021, le taux d’intérêt du Livret A était reconduit à 0,5% par an. Une rentabilité quasi nulle et qui ne suffit même plus à couvrir l’inflation. Malgré tout, les épargnants continuent à déposer massivement leurs économies sur ce support deux fois centenaire, au risque de perdre désormais plusieurs milliards d’euros en pouvoir d’achat chaque année.

Livret A : l’outil qui a démocratisé la banque

Créé en mai 1818 pour initier les masses laborieuses à l’épargne de prévoyance, le Livret A avait aussi et surtout pour but d’amener la population française à déposer son argent à la banque. En effet, à l’époque, seules les classes aisées disposaient d’un compte bancaire, tandis que les autres se contentaient de garder leur argent chez eux. Or, la période napoléonienne qui venait de s’achever avait laissé les finances du pays exsangues, notamment en raison des nombreuses campagnes militaires très coûteuses qui avaient ruiné l’Empire. Il était donc urgent de renflouer les caisses de l’État, et le bas de laine cumulé des Français de condition modeste représentait alors une manne considérable qu’on ne pouvait plus laisser dormir sous les matelas.

Il faut croire que la campagne de sensibilisation fut efficace car, très vite, le « livret d’épargne » devint une institution pour tous les Français. Et dès les premières années du XXe siècle, on comptait déjà près de 12 millions de livrets pour 40 millions d’habitants, soit environ un par foyer. Une popularité qui ne s’est jamais démentie jusqu’à nos jours, malgré un rendement qui n’a pourtant pas toujours reflété l’évolution du coût de la vie.

Actuellement, on estime que 55 millions de Français possèdent un Livret A, pour un total de 326,5 milliards d’euros au 31 décembre 2020. Un total qui ne cesse d’augmenter alors même que les taux d’intérêt, eux, baissent sans discontinuer depuis une dizaine d’années.

Le taux du Livret A ne protège plus le pouvoir d’achat

À cela il faut ajouter l’inflation qui, chaque année, augmente le coût de la vie de manière plus ou moins sensible. Ce n’est pas une notion inconnue des épargnants, même si les Français ne sont pas réputés pour leur culture économique et financière, mais ils l’appréhendent surtout comme une augmentation des prix davantage que comme une perte de leur pouvoir d’achat. Or, c’est bien de cela dont il s’agit, car en réduisant progressivement le nombre de biens et services qu’on peut acquérir avec une même somme d’année en année, l’inflation vient finalement rogner la valeur du capital.

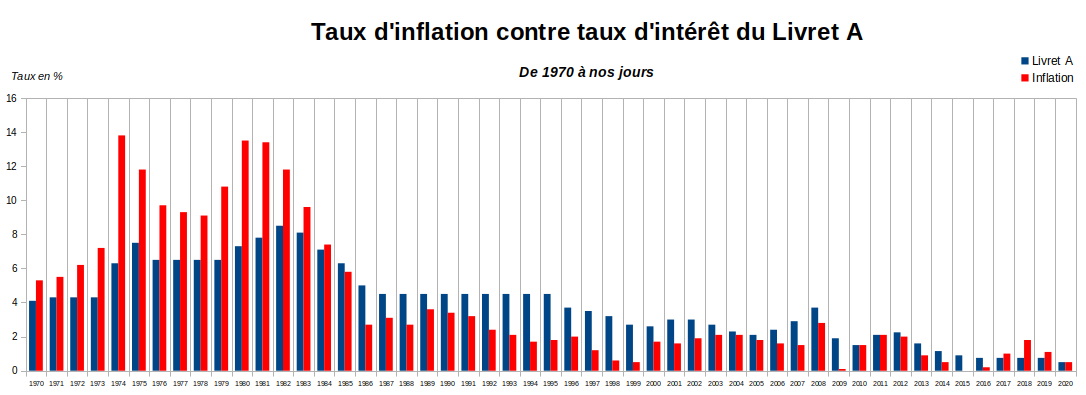

À ce titre, au fil du temps, le Livret A a parfois permis de compenser l’inflation grâce aux intérêts qu’il permettait de dégager, voire de gagner un peu plus. Mais il y a également eu des périodes durant lesquelles le rendement du Livret A était inférieur à l’inflation, entraînant alors une perte de valeur du capital investi.

C’est justement ce que nous vivons depuis 2017 (ça n’était plus arrivé depuis les années 1970-1984), et la politique monétaire des banques centrales risque de faire durer l’ère des taux bas, voire négatifs, encore très longtemps. Ce qui laisse supposer que le Livret A restera déficitaire face à l’inflation durant de nombreuses années. Même si 2020 a fait figure d’exception avec une inflation à 0.5%, soit très exactement le taux d’intérêt du Livret A (qui est ainsi venu parfaitement compenser la hausse des prix), placer ses économies sur un Livret A fait désormais perdre de l’argent chaque année. En 2019, cette perte s’élevait à environ 1 milliard d’euros. Elle était de 3 milliards en 2018…

L’inaltérable stabilité de l’or pour conserver son pouvoir d’achat

Bien plus efficace, l’or constitue en revanche un excellent réservoir de valeur car il n’est pas sensible à l’inflation. Pour donner une image plus parlante, l’or est un peu comme un navire qui flotte sur la mer ; peu importe que le niveau de l’eau monte ou descende, le navire suit le mouvement des vagues sans que cela influe sur sa ligne de flottaison.

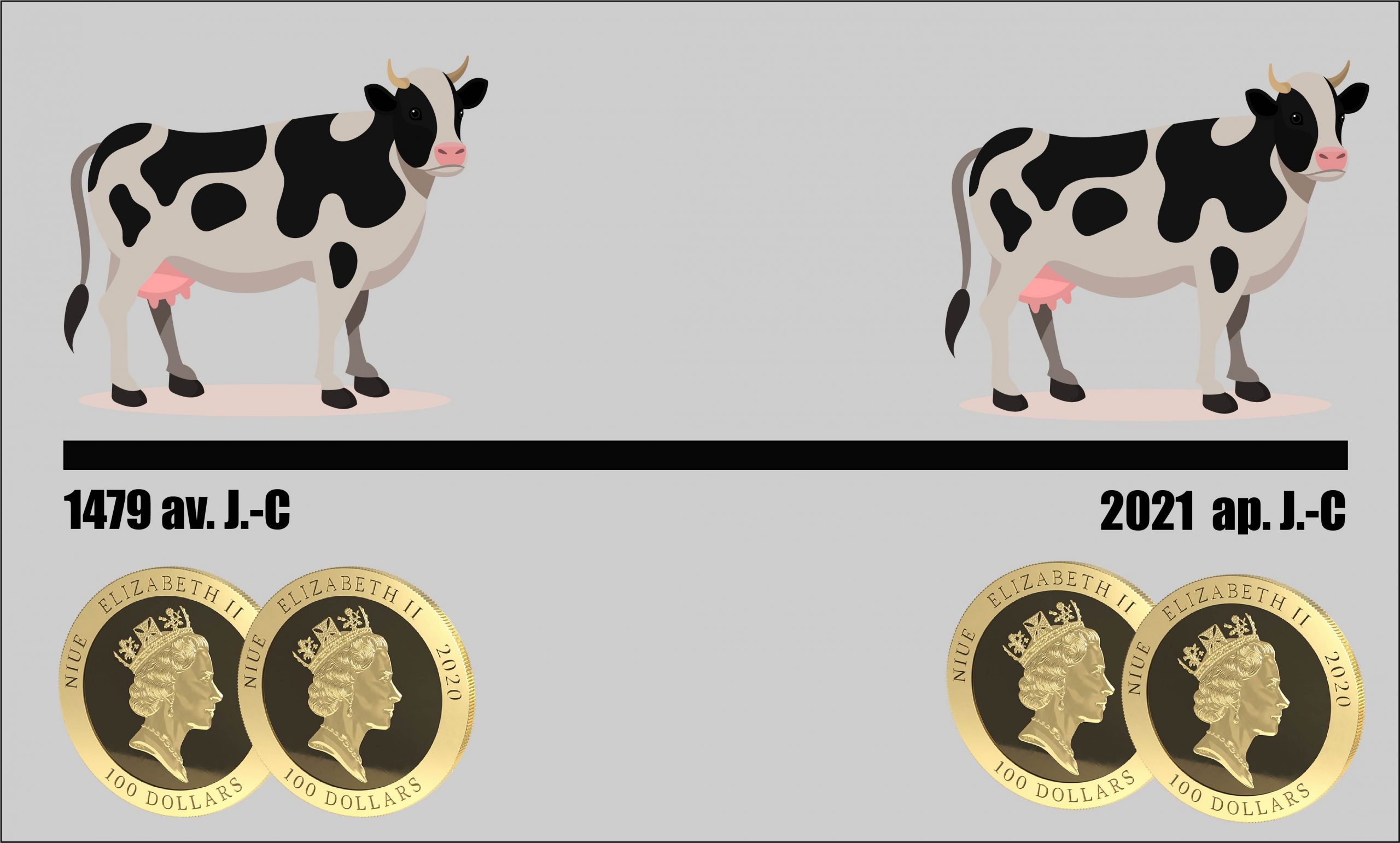

C’est la même chose pour l’or : indépendamment de l’inflation, une once d’or permettra toujours d’acheter plus ou moins la même chose, quel que soit le moment. Saviez-vous que, dans l’Égypte antique, sous le règne du pharaon Thoutmosis III, on pouvait acheter un bœuf pour l’équivalent de deux onces d’or ? Aujourd’hui, un bœuf sur pied peut se négocier jusqu’à 3500 €… soit environ deux onces d’or !

Ce n’est pas pour rien que les banques centrales du monde entier continuent à acheter massivement de l’or pour faire grossir leurs réserves de métaux précieux. Elles savent que l’or est l’un des actifs les plus sûrs qui existent et sa valeur est garantie. Comme aimait à le rappeler l’ancien patron de la Réserve fédérale des Etats-Unis Alan Greenspan, l’or n’est la dette de personne, sa stabilité et sa solidité lui permettent d’être accepté partout en toute circonstance.

Le compte VeraCash 30 fois plus performant que le Livret A

Néanmoins, derrière cette stabilité apparente sur plusieurs milliers d’années, l’or traverse lui aussi des périodes de forte augmentation, généralement lors de crises majeures. Des crises comme celle que le monde a justement traversée en 2020 avec l’arrivée du virus SARS-Cov2 qui a provoqué l’effondrement d’une bonne partie de l’économie traditionnelle. Pendant toute cette année difficile, les Français sont restés fidèles à leur réflexe de prévoyance et ont épargné près de 30 milliards d’euros sur les seuls Livrets A qui n’offraient pourtant déjà plus que 0.5% d’intérêt par an.

Sur la même année 2020, le cours de l’or est quant à lui passé de 1354 à 1554 euros l’once, soit une augmentation de près de 15% en un an. Alors, c’est vrai que l’or n’est pas un placement spéculatif et qu’il n’offre généralement pas de rendement, mais il est toujours possible de constater une différence largement positive entre le moment où on achète et le moment où on revend. Ainsi, 100 euros déposés sur un compte VeraCash et convertis en or le 1er janvier auront rapporté 15 € au 31 décembre 2020, contre seulement 0.50 € d’intérêt pour la même somme placée sur un Livret A. Soit un rapport de 30 pour 1 !

Déjà plus de 30 000 clients font confiance à VeraCash. VeraCash propose une épargne sécurisée qui n’est pas figée et rend la possession d’or physique liquide. Découvrez pourquoi VeraCash est l’alternative idéale pour protéger votre épargne.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.