A lire aussi : Or physique vs Or papier : qu’est-ce que les ETF ou trackers or ?

Après avoir présenté les ETF or (autrement appelés trackers or) en détails, le moment est venu de trancher entre ce genre d’outils et le métal physique détenu en propre…

Avertissement : Cet article ne représente pas un conseil en investissement relatif à l’utilisation ou non des ETF et des Trackers or. Pour rappel, les produits financiers ne sont pas sans risque et les performances passées ne présagent pas des performances futures. Il est important pour vous d’évaluer votre résistance aux risques avec l’appui d’un professionnel agréé par les organismes de régulation.

Rappel : qu’est-ce que l’or papier ?

A priori, les ETF or ont tout pour plaire : en tant qu’instruments financiers mettant en pratique une gestion passive, ils permettent de reproduire la performance de l’once d’or avec des frais de gestion minimes, tout en restant très liquides et accessibles sur le premier contrat d’assurance-vie ou compte-titre venu.

Certains ETF or donnent même en principe droit à la prise de livraison du métal physique, tel que le disposent les contrats que les souscripteurs sont amenés à signer. En clair, si vous demandez la rédemption de votre métal, on est censé vous le livrer. Comme je l’écrivais dans mon livre, les trackers se distinguent à ce titre « des certificats or, appellation qui désigne des produits dérivés émis par des banques avec ou sans date d’échéance, qui visent à répliquer les évolutions du prix de l’or et qui ne représentent rien en termes de contrepartie ».

Comment résister à un tel produit qui est a priori la panacée de l’investissement aurifère ?

En réalité, derrière ce tableau idyllique se cache une réalité bien plus nuancée.

Placements : les 5 risques auxquels vous expose l’achat-vente d’ETF ou trackers or

Dans mon livre, j’ai dressé un tableau détaillé des risques auxquels un épargnant est susceptible de s’exposer dès lors qu’il prend position sur ce type de produit. La situation restant la même, je vous livre in extenso cette analyse initialement publiée en 2013 aux Editions SEFI Arnaud Franel :« La société Hinde Capital [NDLR : qui gérait à l’époque le fonds-or Hinde Gold Fund ] a publié en août 2010 un rapport qui présente les différents risques liés aux GETF [NDLR : gold exchanged traded funds], et en particulier au GLD . La plupart des inconvénients présentés ci-dessous sont extraits de ce rapport.

Risque de propriété

Tous les GETF ne logent pas les porteurs de parts à la même enseigne en matière de droit de propriété sur le sous-jacent. Les clauses selon lesquelles l’opérateur se réserve le droit de rembourser les porteurs de parts en cash ou encore de ne pas procéder à une livraison physique en deçà d’un certain nombre de barres constituent autant de limites à un droit de propriété véritable. […]

Risque d’intermédiation (ou risque de contrepartie)

Le fonctionnement du système des GETF implique l’intervention de toute une série d’intermédiaires parmi lesquels on compte les conservateurs, les sous-conservateurs, les dépositaires et bien d’autres intervenants encore. Les analystes de Hinde Capital estiment qu’« en cas d’insolvabilité du conservateur, un liquidateur judiciaire pourrait chercher à geler l’accès à l’or détenu sur tous les comptes du conservateur, y compris les comptes alloués ».

Risque de rédemption

En cas de perte de confiance généralisée dans la capacité des dépositaires à honorer leurs obligations ou encore dans un scénario de risque systémique, de nombreux détenteurs de GETF demanderaient livraison de leurs lingots (dans la mesure où leur contrat leur en laisse la possibilité) afin de s’assurer de la propriété effective de leur métal. En cas de multipropriété de nombreuses barres, certains porteurs de parts de GETF ne pourraient pas être livrés de manière rapide (voire pas du tout) du fait que le dépositaire devrait préalablement recouvrer les barres qu’il a louées à d’autres institutions (Les dépôts d’or non alloué peuvent être loués à d’autres banques qui utilisent cet or pour augmenter les stocks sur lesquels sont garantis leurs propres GETF, ce qui laisse la porte ouverte à la formation d’un système de Ponzi). Or, une situation de risque systémique est précisément celle dans laquelle chacun souhaite pouvoir bénéficier sans délai de la pleine propriété de son métal. Idem en cas d’hyperinflation, situation dans laquelle le cash ne présente aucun intérêt.

Un « GETF run » prendrait la forme d’un jeu de chaises musicales. La différence étant que si un jour la musique s’arrête, il risque d’y avoir plus de personnes qui se retrouveront sur le carreau que dans le cadre du traditionnel jeu pour enfants où un seul d’entre eux est condamné à rester debout. Personne ne connaît de manière établie le nombre de prétendants par chaise, mais qui dit demandes de rédemption massives dit passage du monde des promesses au monde réel, donc deleveraging. S’il est très facile d’entrer sur ce marché, la sortie dans un contexte caractérisé par une forte concurrence pour obtenir livraison de son métal pourrait se révéler ruineuse.

Risque issu du conflit d’intérêt des conservateurs

Le fait que la JPMorgan Chase et HSBC soient à la fois dépositaires des ETF GLD (tracker or) et SLV (tracker argent) et détentrices des plus grandes positions à découvert sur ces marchés contribue à faire régner une atmosphère de suspicion. De nombreux analystes craignent que ces deux banques se servent des stocks de métaux précieux dont elles sont les dépositaires pour shorter les marchés de l’or et de l’argent.

Cours et risque de change

L’or papier se négocie pour l’essentiel en dollars. Les épargnants ayant une autre devise de référence sont donc exposés à un risque de change, en cela que les fluctuations de leur devise de référence vis-à-vis du dollar ont une incidence sur l’évolution de la valeur de leurs parts de GETF.

Certains ETF sont cependant disponibles dans des devises multiples et intègrent une couverture de change. Ils permettent de s’exposer uniquement aux variations du cours de l’or en dollars (déduction faite du coût de la couverture de change) sans incidence monétaire. »

Alors, faut-il investir dans l’or physique ou en bourse avec les ETF/trackers or ?

Depuis la rédaction de mon livre, ma position n’a pas bougé.

Or physique, ETF or… et ETF or !

Une différence de nature distingue le métal physique possédé en propre et les ETF/trackers or qui sont avant tout une promesse, un « IOU », comme disent les Anglosaxons.

Et comme je l’écrivais dans mon bouquin, « Il existe deux types de GETF. Ceux dont le dépositaire sera en mesure d’honorer sa promesse de livraison en cas de demandes de rédemption massives, et ceux dont les dépositaires seront amenés à renier leur promesse. Yannick Colleu rappelle [NDLR : en page 75 de son livre sur la « Fiscalité des métaux précieux » publié en 2012] que « Sprott Physical Gold Trust, Sprott Physical Silver Trust, Central Fund of Canada, Central Gold Trust [Canada] et ZKB Gold ETF [Suisse] sont généralement considérés comme le haut du panier ». Les trackers de la banque suisse Julius Baer jouissent également d’une bonne réputation. »

J’ajouterai que si vous avez pris position sur ce type de produit ou que vous comptez le faire, alors je vous invite à redoubler de vigilance et à ne pas hésiter à poser toutes les questions qui s’imposent à votre commercialisateur.

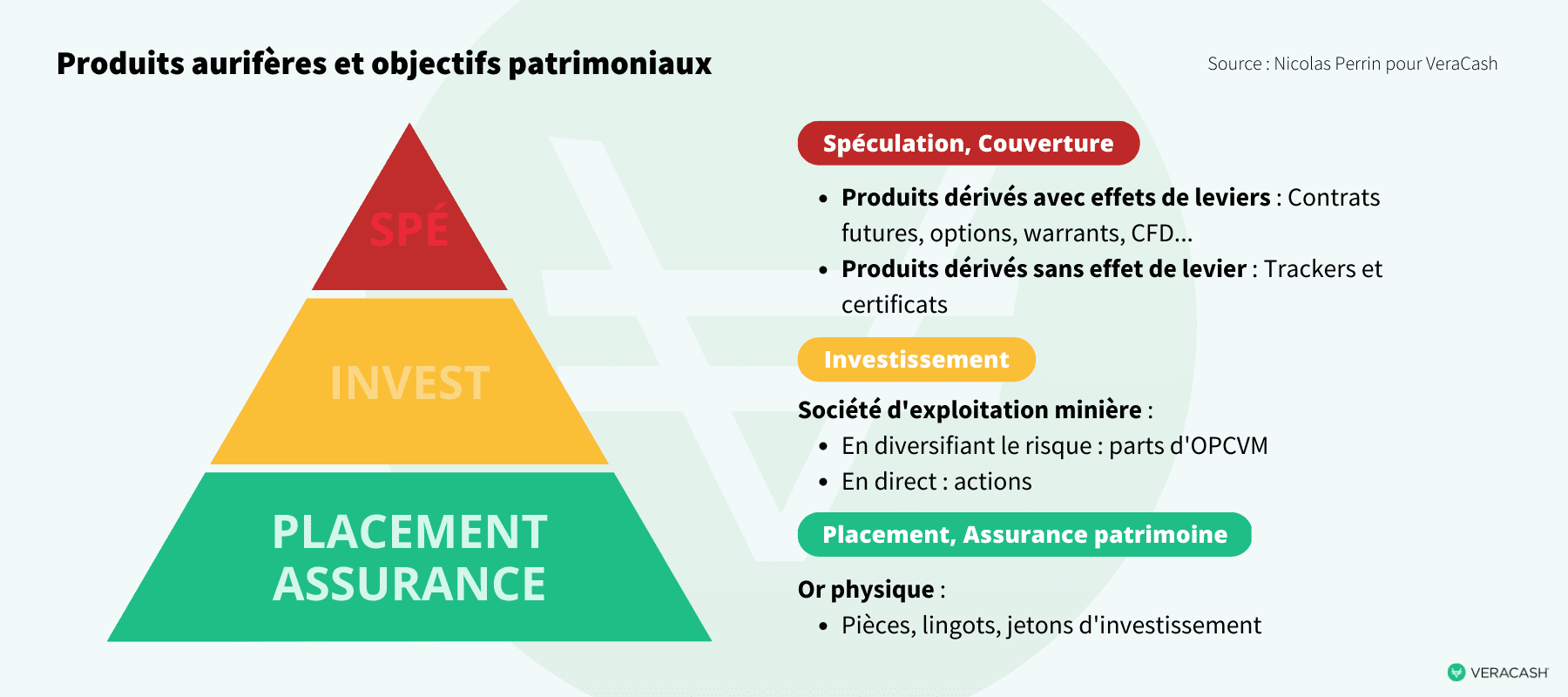

A chaque objectif patrimonial son actif de prédilection

De mon point de vue, le ETF or sont un outil qui peut être utile pour prendre position sur l’or dans une optique spéculative, ce qu’il ne faut pas confondre avec une assurance patrimoniale.

Je ne suis pas le seul à être de cet avis. Jeffrey Christian, que l’on peut difficilement taxer de conspirationniste, a partagé sa position sur les ETF or et argent dans une vidéo publiée le 15 novembre 2022 sur YouTube. Rappelons que le CPM Group s’évertue depuis près de 40 ans de représenter le « réalisme » face aux « Croyants » et aux mystificateurs qui sévissent dans la sphère des métaux précieux. Dans ce microcosme, Jeffrey Christian incarne donc une voie mainstream, à 1000 lieues des goldbugs.

Voici ce que déclare l’analyste new-yorkais dans sa vidéo intitulée « Voici pourquoi vous devriez posséder de l’argent PHYSIQUE » :

« Nous pensons [au CPM Group] que les investisseurs devraient posséder de l’argent et de l’or physiques […], mais cela ne veut pas dire qu’ils ne devraient pas investir par ailleurs dans des contrats à terme, des options et des ETF, ou encore dans des actions de sociétés minières […], car ces instruments fournissent des caractéristiques d’investissement précieux que les métaux physiques ne fournissent pas, mais [leur fonction est de] s’ajouter à une position de base en argent physique. […]

Il y a un noyau qui est le métal physique, l’or et l’argent, qui vise à la préservation de la richesse, qui est une assurance contre les catastrophes. […] Une autre partie pourrait être […] plus un investissement qu’une police d’assurance, puis une troisième partie, qui serait plus opportuniste […], inclurait probablement des contrats futures, des options, des ETFs et des actions… »

Bref, on en revient exactement à la vision présentée dans ce schéma extrait de mon livre :

Et Christian de souligner un aspect fondamental des ETF qu’il faut avoir à l’esprit : « Une grande partie des gens qui tradent des ETF ne réalisent pas que les ETF, ce ne sont pas des métaux, ce sont des parts au sein d’une société qui détient des métaux. Il n’y a pas de lien direct entre le fait de posséder de telles parts et le fait de posséder du métal. […] Donc [il faut] avoir votre métal physique à votre nom, généralement non alloué ou alloué, à votre disposition, et la réputation [du commercialisateur] est très importante. Nous avons vu disparaître des sociétés que beaucoup de gens pensaient être réputées, avant que le patron et sa secrétaire ne s’envolent pour Hawaï avec le métal des clients. C’est arrivé ».

Si vous pensez que les schémas de Ponzi et autres escroqueries en col blanc sont l’apanage des cryptoactifs, alors je vous invite à faire quelques recherches sur les scandales MF Global et PFGBest qui ont égrené l’actualité financière du début des années 2010.

En cas de demandes de rédemptions massives, le métal jaune n’est pas à l’abri de son propre scandale FTX.

Si vous envisagez vos positions aurifères et argentifères comme votre assurance patrimoniale, alors celle-ci doit être la plus sécurisée possible : casque, ceinture et bretelles.