Deuxième niveau de notre cahier de vacances pour apprendre ou réviser des notions d’économie, d’épargne et d’investissement. Après les principes de base, pour les débutants, nous passons une marche dans la difficulté. Avec bien évidemment nos petits tests, nos petites « interros surprises » pour vérifier que vous avez bien tout suivi ! Tout ceci sans se prendre trop au sérieux, vacances obligent.

Chaque article sera composé de 4 rubriques : les métaux précieux, l’économie, la consommation, et l’épargne / investissement. Rendez-vous tous les 15 jours cet été 2024.

Voici le deuxième chapitre de ce cahier de vacances : avant de devenir expert des métaux précieux, il reste encore deux niveaux.

Les différences de métaux d’investissement

Les métaux d’investissement sont assez nombreux mais, sauf à passer par des ETF, ils ne sont pas tous accessibles. En effet, il est difficile pour un particulier de stocker des barres ou des tubes. Seuls les métaux précieux produits sous forme de lingots, de pièces ou de bijoux sont adaptés à la conservation dans le cadre d’un investissement sur le temps long. La sécurité du stockage reste quand même un enjeu.

Vocabulaire : les ETF sont des produits financiers qui reproduisent au plus près l’évolution d’un cours ou d’un indice. Autrement dit, il ne s’agit pas d’actifs tangibles. Avec un ETF cuivre, platine, palladium, or ou argent, vous n’aurez jamais de métal dans un coffre-fort. Vous investissez dans un titre, du papier donc.

Les éléments à connaître pour choisir des métaux précieux d’investissement

La différence entre un métal précieux et un métal que nous pourrions qualifier de “vulgaire” se trouve dans ses qualités physiques et souvent d’usage.

Des qualités physiques qui rendent les métaux précieux

Il n’y a pas que la rareté qui permet de qualifier un métal de précieux. Par exemple, on connaît depuis quelques années les terres rares. Il s’agit de métaux utilisés par l’industrie des nouvelles technologies, et qui sont considérés comme stratégiques. En plus, certains d’entre eux sont très présents dans la croûte terrestre.

La densité

Concrètement, plus un métal est dense, plus il peut transporter de la valeur dans de petits volumes. C’est ainsi que, lorsque l’on voit pour la première fois un lingot d’or d’un kilo, on peut être surpris par ses dimensions de la taille d’un paquet de cigarette. On parle aussi de masse volumique.

La résistance

Avec le métal, la résistance peut se comprendre de plusieurs façons. Un métal peut être dur, difficile à tordre mais il peut aussi être assez malléable. Cela facilite le façonnage, notamment pour un usage dans la joaillerie. L’or, par exemple, est assez « mou ». Ce qui pose un problème pour un usage au quotidien sous forme de pièces. Pour renforcer la résistance de l’or, les graveurs utilisent des alliages en intégrant du cuivre.

Mais surtout, certains métaux se dégradent plus que d’autres avec le temps. Le fer, comme ses dérivés, rouille, et le cuivre se corrode. Des défauts qui ne permettent pas une conservation longue, donc un investissement. À l’inverse, l’or est réputé inaltérable.

Bon à savoir : Pour connaître la qualité de l’or d’un bijou ou d’une pièce, il faut regarder son titre, exprimé en millièmes d’or pur présent, ou ses carats. Une autre manière de mentionner le volume d’or pur.

Comment reconnaître du vrai or ?

Dans cet article, découvrez nos trucs et astuces pour déceler le vrai du faux en matière de métal jaune.

La conductivité, le magnétisme et autres propriétés industrielles

Les métaux sont utilisés dans l’industrie pour leur capacité à transporter le courant électrique mais aussi pour leurs propriétés magnétiques. Ces dernières servent à différencier les métaux puisque certains peuvent attirer ou repousser un aimant, quand d’autres ne sont pas sujets aux forces magnétiques. Enfin, l’argent, l’or, le cuivre et bien d’autres ont des propriétés antibactériennes très utiles pour la fabrication de matériel médical et chirurgical. Le mot savant pour décrire ce phénomène est l’effet oligodynamique.

Des usages très précieux

- Les bijoux

Quand on pense aux bijoux en argent ou en or, on comprend comment ces deux métaux ont obtenu au fil des siècles leur « certificat de préciosité ». D’autant que ces deux-là sont universels. Partout sur la planète, les bijoux sont présents et ce depuis des millénaires. - La monnaie

Pour les pièces, là aussi, l’usage comme réserve ou garantie de valeur est vieux comme le commerce. Même si, selon les civilisations, les pays ou les pouvoirs politiques, les pièces d’or ou d’argent n’ont pas eu le même pouvoir ni la même valeur. Le prix de certaines pièces anciennes s’explique par leur rareté mais aussi par l’histoire dont elles témoignent. Et encore aujourd’hui, au-delà du poids de métal précieux, certaines pièces modernes enregistrent des primes importantes.

La fiscalité

Pour ce sujet, il vous faudra attendre la mi-août 2024 ! Il en sera question dans le prochain chapitre, juste avant votre niveau « expert ».

Dette publique : de quoi s’agit-il ?

Si l’on comparait avec le budget d’un ménage, la dette publique correspond aux dépenses qui ne sont pas couvertes par des ressources. L’État, les collectivités locales, la sécurité sociale peuvent se financer par les impôts, les taxes et les cotisations sociales. S’ils n’arrivent pas à équilibrer leur budget, alors ils ont recours à l’emprunt. Cela génère de la dette.

La dette publique ne se finance pas seulement auprès des banques

Les banques prêtent aux organisations publiques

Quand vous vivez au-dessus de vos moyens, vous faites des prêts auprès d’organismes bancaires. Les collectivités font un peu pareil. Elles vont emprunter. D’ailleurs, au moment de la remontée des taux, on a pu s’apercevoir que certaines collectivités avaient choisi des taux variables en pariant sur une stagnation des taux autour de 0. Quand vos intérêts prennent soudain 4 %, ça change la donne et augmente le coût de la dette.

L’État émet des obligations

L’émission d’obligations consiste à titriser la dette. Ainsi, l’achat d’obligations d’État revient à acheter la dette publique d’un pays. Généralement, c’est une créance sans risque : le crédit sera remboursé puisqu’un pays ne peut pas faire faillite en théorie. Même si aujourd’hui, le « coût de la dette » demande d’émettre de nouvelles obligations pour couvrir les précédentes.

Le poids de la dette : boulet ou relance ?

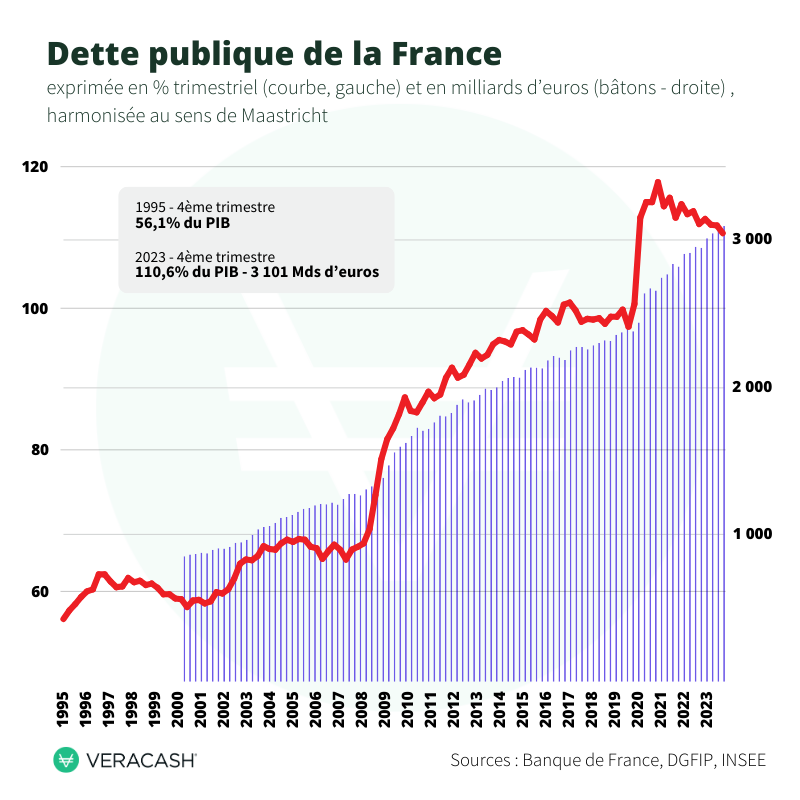

Au moment de la crise COVID, avec le quoi qu’il en coûte, on a eu l’impression que la dette française n’avait plus de limite. Même la règle des 3 % de déficit public imposée par l’Europe avait sauté.

Mais en 2024, la fête est finie. Il semblerait que la dette soit trop lourde à porter. À la fin du premier trimestre, l’INSEE annonce une dette de 3 159,7 milliards d’euros soit 110,7 % du PIB. Et c’est sur ces faits que les politiques et les économistes s’opposent. Les uns estiment que c’est intenable, les autres pensent qu’il faut poursuivre les dépenses publiques pour relancer la machine économique.

Pourquoi l’investisseur privé est-il concerné par la dette publique ?

Avec une forte dette, la note d’un pays peut être dégradée par les agences internationales de notation. Résultat : emprunter coûte plus cher et, surtout, la monnaie du pays est affaiblie. L’inflation s’installe. L’économie risque une crise.

Le deuxième risque avec une dette trop importante, c’est l’augmentation de la fiscalité et des taxes. Si emprunter coûte trop cher, il ne reste plus que la ponction auprès des citoyens. Cela veut dire plus d’impôts et de taxes, donc moins de capacité d’investissement pour le particulier.

Consommation : très chers circuits courts

Sincèrement, si c’était possible, on préfèrerait tous acheter et consommer des produits locaux. Mais après pratiquement 40 ans de mondialisation, de désindustrialisation de la France et d’une partie de l’Europe, cela semble très difficile.

L’alimentation : un petit effort

Pour se nourrir, il est sans doute possible de choisir les circuits courts. Cela fait plusieurs années que les producteurs et les distributeurs travaillent sur ces sujets. Mais du côté du consommateur, il faut faire toujours plus d’efforts. D’abord, certains produits sont chers. Et surtout, certains légumes et fruits ne poussent pas sur notre continent en permanence ni pendant l’hiver. Se passer d’ananas ça va, se passer d’avocats, d’oranges etc., ça commence un peu à piquer. Et les hivers à manger des choux, des poireaux, des pannais, des patates douces et autres racines qui résistent au froid… pfff, c’est un peu dur non ?

Les produits manufacturés toujours à l’autre bout du monde.

Avec la mondialisation, un produit qui a fait un trajet de plusieurs dizaines de milliers de kilomètres depuis l’Asie revient moins cher qu’un article de France ou du nord de l’Europe. Bien sûr, la fast fashion est insupportable. L’électroménager, l’électronique et l’ameublement venus d’usines chinoises sont difficiles à accepter. Même si le consommateur a du cœur, il pense surtout aux prix. Les productions locales, y compris les vêtements, coûtent très cher, encore plus en période d’inflation. Et être raisonnable, ne pas consommer donc, ne semble pas tellement être une option.

Construire son épargne et son patrimoine petit à petit

À ne pas confondre avec la défense antiaérienne : le DCA est une méthode d’investissement très populaire aux États-Unis. Dans le monde des investisseurs, DCA veut dire Dollar Cost Average. On pourrait traduire cette expression par « coût moyen pondéré ».

Pourquoi les Américains utilisent-ils le DCA ?

Il faut toujours se souvenir qu’aux USA, la retraite est en grande partie constituée par les individus. Les cotisations de retraite obligatoires sont très faibles et la retraite par répartition quasi inexistante. Il faut donc passer par la capitalisation volontaire. Les Américains doivent penser dès le début de leur vie professionnelle à se constituer une épargne, un patrimoine qui sera utilisé quand ils sortiront de la vie active. Et pour réussir cela, rien de mieux qu’un placement régulier pendant toute sa carrière.

Éviter les risques et les effets de cours

Le deuxième pilier du Dollar Cost Average, c’est l’automatisme. Par exemple, on place tous les 1ers de chaque mois, sans regarder les cours. Statistiquement, c’est un bon moyen de pondérer les risques et d’écrêter les fluctuations des cours.

Ne pas laisser l’émotion gagner sur la raison de l’investisseur

Que celui qui n’a jamais acheté au plus mauvais moment, quand les cours s’étaient envolés, de peur de rater le train de la bonne affaire, nous jette sa première moins-value ! Évidemment, c’est un phénomène très fréquent. On voit qu’un cours s’envole, s’envole encore et toujours, et on n’a toujours pas ce titre ou ce produit dans son portefeuille. Les premières gouttes de transpiration arrivent, les mains sont moites, le cœur s’affole et paf, on lance l’ordre d’achat. Le lendemain, c’est la correction pour le cours et pour l’acheteur émotionnel. S’en remettre au calendrier, sans regarder les cours, chaque mois, pendant plusieurs dizaines d’années, c’est l’assurance de ne pas prendre trop de risque sur son capital.

Testez vos connaissances !

Laissez-vous guider par notre questionnaire. Avez-vous bien lu nos différentes thématiques du jour ? On va le savoir tout de suite !

Brand & Content Manager chez Veracash.

Curieux de tout et en particulier d'Économie, de ses transformations et de l'impact qu'elle a sur nos sociétés.

Toutes les questions méritent une réponse, avec recul et pédagogie.