Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 16/02/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 353 000 créations d’emploi en janvier, soit le double du chiffre attendu

- Inflation américaine CPI core : 3,9 % inchangé

- Confiance des consommateurs US (indice Michigan) : 79,6 en hausse ↗︎

- Valeur du Dow Jones : 38569 en baisse ↘︎

- Valeur du S&P 500 : 4999 en baisse ↘︎

Principaux indicateurs européens (valeurs arrêtées au 16/02/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.8 % inchangé

- Taux de chômage pour la zone euro : 6.4 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -16.1 inchangé

- Production industrielle de la zone euro : 1.2 % en hausse (tirée par les pays du Sud) ↗︎

- EUR/USD : 1.078 en légère progression ↗︎

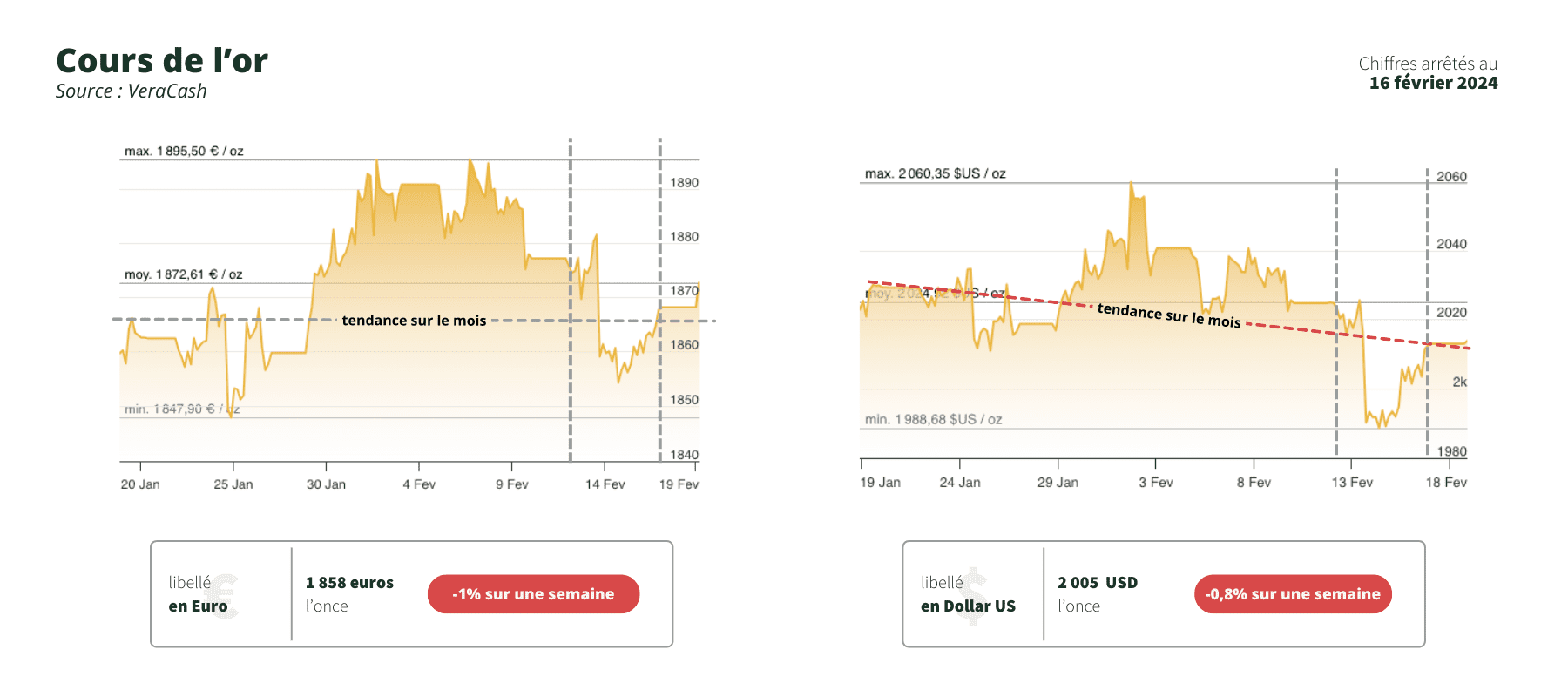

Évolution du cours de l’or

C’était quasiment attendu, le cours de l’or a reculé brusquement sous l’effet conjoint des annonces de l’administration américaine et de la volonté des investisseurs court-termistes de récupérer leurs plus-values.

Et d’ailleurs, preuve du dynamisme de l’or, les acheteurs ont validé cette nouvelle position car l’or a facilement trouvé preneur à ces niveaux de prix, remontant dès lors au-dessus des 2000 dollars à la fin de la semaine, et atteignant même les 2014 dollars l’once vendredi 16/02 en fin de journée.

Notons au passage que les marchés actions semblent eux aussi avoir enfin pris la mesure du risque d’un maintien des taux élevés puisque la Bourse de New York a fini en légère baisse (après un beau plongeon en début de semaine que le marché a su en partie remonter) tandis que les obligations repartaient à la hausse, dynamisées par la conviction désormais majoritairement partagée selon laquelle la Fed n’assouplira pas sa politique monétaire avant l’été. Idem pour la Bourse de Paris qui, après avoir vu son indice phare le CAC40 franchir la barre des 7800, s’est finalement repliée d’une quarantaine de points.

Pour les semaines à venir, et sauf annonce choc de la Fed ou de la BCE qui décideraient malgré tout de commencer à baisser leurs taux en mars ou en avril, on pourrait donc s’attendre à ce que l’or se maintienne autour des 2000 à 2050 dollars l’once. Suffisamment haut pour conserver son statut de rempart contre l’inflation (les banques centrales ont tout de même renforcé leurs réserves de 1000 tonnes d’or supplémentaires en 2023), mais revenu néanmoins à un niveau plus raisonnable, permettant d’entrer sur le marché avec la perspective d’une belle marge de progression à la hausse, dès que le coût d’opportunité lui sera de nouveau plus favorable.

En effet, d’un côté on a eu la confirmation que l’inflation ne diminuait pas aussi vite qu’espéré, en particulier les chiffres des prix à la production (PPI) qui font partie des indicateurs les plus scrutés par la Fed. Attendus à +0,6% en rythme annuel, ils ont en réalité progressé de 0,9%, tandis qu’ils affichaient une hausse de 0,3% en rythme mensuel au lieu des 0,1% prévus (et 0,6% hors alimentation !). Ce qui laisse penser que l’inflation repart en accélérant sensiblement son allure.

De l’autre côté, les détenteurs d’or ont vu le cours du métal s’apprécier presque sans discontinuer depuis la mi-décembre, dépassant les 2075 dollars l’once à Noël, mais surtout conservant un niveau moyen autour des 2050 dollars pendant presque 2 mois, en dépit des annonces peu rassurantes des banques centrales qui ont plus ou moins confirmé le maintien d’un dollar fort pour plusieurs mois encore.

Durant quelques semaines, grâce à la persistance des marchés dans l’éventualité d’une baisse rapide des taux directeurs, l’or a pu rester élevé face à une devise américaine elle aussi particulièrement renforcée. Une situation qui ne pouvait guère durer et qui devait se terminer par le repli de l’une ou l’autre des deux valeurs de réserves emblématiques.

Finalement, face à l’impossibilité des banques centrales de baisser leurs taux à brève échéance, c’est le marché de l’or qui a cédé, s’orientant de façon très mesurée à la vente, permettant aux investisseurs « de récupérer » une belle plus-value acquise depuis le début de l’année. Cela a eu également pour effet de ramener le cours de l’or à un niveau plus raisonnable susceptible de constituer un point d’entrée intéressant, vers 1987 dollars l’once.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.