Même s’il n’est plus officiellement rattaché au dollar depuis une cinquantaine d’années, l’or reste pourtant largement influencé par la devise américaine, dans un jeu de vases communicants où l’un perd ce que l’autre gagne. Toutefois, en dépit de la place prépondérante occupée par le billet vert dans l’économie mondiale aujourd’hui, force est de constater que l’or gagne toujours à la fin…

Le dollar et l’or : deux mastodontes financiers qui s’affrontent sur le ring des marchés depuis un demi-siècle. Longtemps frères d’armes quand la devise américaine était adossée aux réserves de métal précieux de la Fed, ils sont désormais devenus les adversaires d’un bras de fer sans fin depuis leur rupture en 1971.

Sommaire

- Pourquoi l’or et le dollar sont-ils opposés depuis plus de 50 ans ?

- Comment le dollar a-t-il remplacé l’or en tant que valeur étalon ?

- Quelles relations les cours de l’or et celui du dollar entretiennent-ils ?

- La situation actuelle montre-t-elle les limites du mécanisme or-dollar ?

- Pourquoi l’or est-il toujours gagnant à long terme ?

Une séparation qui a engendré une opposition

Cette année-là, en décrétant l’arrêt de la convertibilité du billet vert en lingots, les États-Unis ont rompu les derniers liens entre le dollar et son ancien étalon-or. Un séisme monétaire historique qui a ouvert une nouvelle ère, un nouveau champ de bataille pour ces deux poids lourds, symboles chacun à leur manière de richesse et de puissance.

Toutefois, s’ils évoluent désormais dans des sphères qui paraissent distinctes, l’or et le dollar semblent rester indissociables, condamnés à évoluer en parfaite symétrie inversée. La théorie est simple : quand le billet vert s’apprécie, l’or perd de sa valeur, et vice-versa.

Alors, deux rivaux perpétuellement sur un pied d’égalité, dans une implacable loi des vases communicants ?

Pas si sûr… Car sous le feu brûlant de l’actualité économique, le grand classique de cette valse éternelle est aujourd’hui remis en cause. Au point de se demander si l’engrenage séculaire n’est pas en train de déraper.

Deux étalons qui s’opposent

Pourquoi ce lien si particulier entre la relique barbare et le billet vert moderne ? Il faut se rappeler que l’or et le dollar ont pendant quelque temps partagé un destin commun avant de bifurquer chacun de leur côté. Et cela semble avoir suffi à créer entre eux une sorte d’intrication au cœur de l’économie moderne.

Entre richesse ancestrale et puissance économique moderne

Pendant des millénaires, l’or a imposé sa toute-puissance, critère absolu de richesse et de souveraineté pour les puissances successives. Empires antiques ou grandes maisons royales européennes, tous vouaient un culte sans bornes au métal jaune, de l’Égypte des pharaons jusqu’à la Renaissance italienne.

Un règne que les États-Unis de la fin du XVIIIe siècle ont cependant fini par ébranler en se dotant du dollar en 1792, une monnaie qui devait définitivement émanciper la jeune nation américaine de la tutelle économique du vieux continent. Mais bien plus que cela, alors que la nouvelle puissance économique montante s’affirmait comme le fer de lance de l’ère industrielle naissante, le dollar qui s’adossait encore sur l’or avait aussi déjà pour vocation de refléter la force de l’économie américaine et son ambition de conquérir le monde.

Et le dollar devint la référence

Le coup de grâce sera porté en 1944 avec les accords de Bretton Woods. Profitant de leur grandeur retrouvée — la Grande Dépression est finie et la guerre permet aux Américains de montrer leur puissance, dans tous les sens du terme —, les États-Unis imposent alors le dollar comme étalon de référence mondiale, éclipsant l’or jusque-là seul maître à bord. Vingt-sept ans plus tard, en 1971, Nixon décrète la fin de cette double tutelle or/dollar, ouvrant alors un nouveau chapitre de l’histoire monétaire qui semble renvoyer le métal jaune aux seules splendeurs du passé.

Car c’est ce choc de 1971 qui a défini les règles du jeu actuelles, l’or devenant un simple actif comme les autres, tandis que le dollar consolidait sa place de devise phare de la finance internationale. Une supériorité dont on voit peut-être aujourd’hui les premiers signes d’essoufflement.

Le dogme de l’effet miroir inversé or-dollar

Les relations entre l’or et le dollar portent aujourd’hui la marque d’un antagonisme si profondément ancré qu’il en est presque devenu un dogme financier : quand la devise américaine s’apprécie, le métal précieux perd mécaniquement de la valeur, et inversement.

Un phénomène maintes fois prouvé

Malgré leur divorce consommé en 1971, l’or et le dollar semblent toujours indissociablement liés dans l’esprit des investisseurs et des analystes.

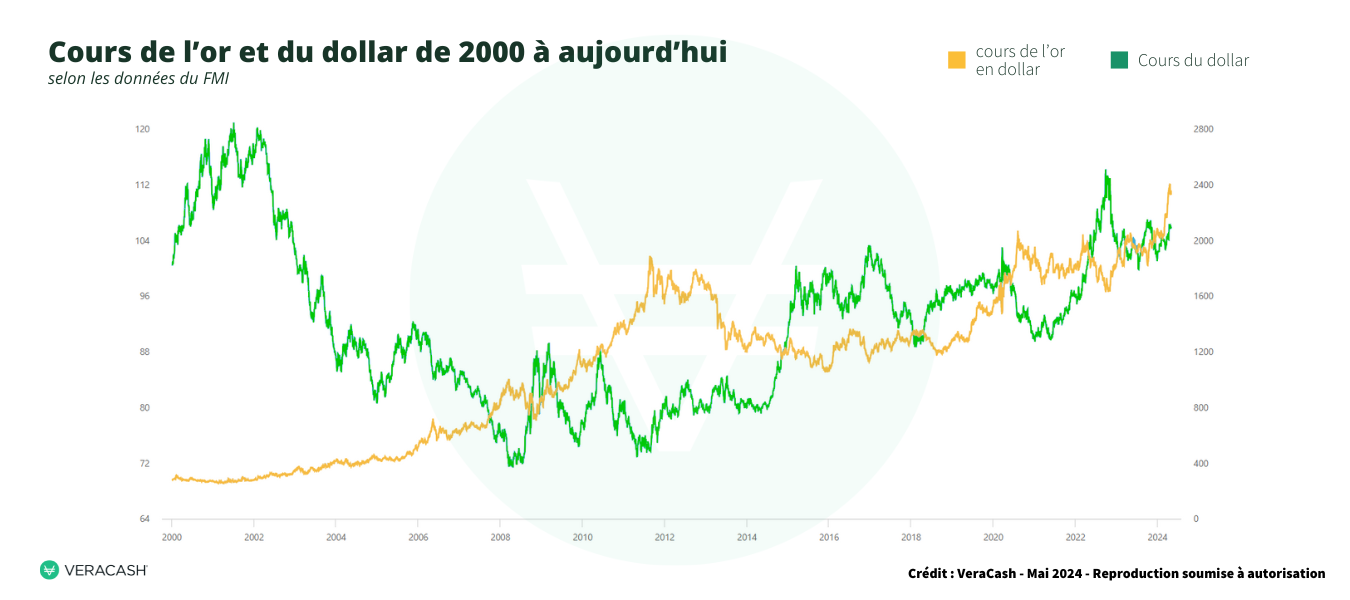

Un phénomène de miroir facilement observable à chaque mouvement de bascule entre les deux actifs. Par exemple, lorsque la Réserve fédérale a brutalement relevé ses taux directeurs à partir de mi-2022 pour lutter contre l’inflation, faisant bondir le dollar, l’or a logiquement subi une forte décrue, redescendant aux alentours des 1 600 dollars l’once, un niveau qu’il avait abandonné au début de l’année 2020, effaçant ainsi 30 mois de plus-value.

À l’inverse, durant la phase de politique monétaire ultra-accommodante qui a suivi la crise financière de 2008, la pluie de liquidités déversée par la Fed avait cette fois dopé la demande pour les valeurs refuges comme l’or, au détriment d’un billet vert fortement déprécié.

Les raisons techniques de ce mécanisme

Cette relation de cause à effet apparemment mécanique trouve ses fondements dans plusieurs facteurs économiques rationnels. D’abord, quand le dollar se renforce, les investisseurs n’ont plus besoin de se tourner vers l’or comme valeur de protection contre l’inflation importée. La tendance déflationniste liée à un billet vert puissant grève aussi mécaniquement l’attrait de l’or, valeur anti-inflation par excellence.

Ensuite, avec un dollar fort, les actifs libellés dans d’autres devises deviennent de fait moins coûteux à acquérir pour les investisseurs américains. Ces derniers vont alors délaisser l’or, actif refuge cher, au profit d’autres placements plus rentables comme les obligations d’État. Un raisonnement qui se vérifie statistiquement sur le long terme.

Ainsi, sur les 20 dernières années, selon les données du Fonds monétaire international (ou FMI, qui fut d’ailleurs lui-même créé à l’occasion des accords de Bretton Woods en 1944), les cours de l’or et du dollar ont effectivement évolué en parfaite symétrie inversée à 75% du temps. Il y a bien une forte corrélation négative structurelle entre les deux actifs.

Sauf que si la théorie paraît solidement ancrée, la réalité est toutefois bien plus nuancée, comme l’attestent d’ailleurs les 25% de cas où la règle n’a pas fonctionné.

Une réalité économique plus nuancée

Si la corrélation inverse or-dollar reste statistiquement prégnante, la période que nous vivons actuellement depuis deux ans a néanmoins fragilisé ce présupposé théorique. Car en dépit de la vigueur insolente du billet vert, galvanisé par la remontée agressive des taux de la Fed, l’or n’a pour une fois pas reculé d’un pouce !

Une situation actuelle paradoxale née des récentes crises inflationnistes

Les deux rivaux de toujours se retrouvent même au coude-à-coude aujourd’hui, le métal jaune culminant aux alentours de 2400 dollars l’once (+ 20% sur les seuls quatre premiers mois de l’année) pendant que le dollar est au plus haut à la faveur des taux d’intérêt de la Fed qui ne semblent pas près de redescendre. Un scénario pour le moins paradoxal au regard des schémas habituels.

Faut-il pour autant décréter la fin du dogme ? Pas si vite, car d’autres forces ont été à l’œuvre pour contrebalancer l’effet dollar sur l’or. Première explication rationnelle : la valse effrénée de création monétaire pour financer les plans de relance anti-Covid a bel et bien fait craindre un regain d’inflation future, profitant au statut de valeur refuge anti-inflation de l’or.

Avec plus de 6 000 milliards de dollars injectés en quatre ans, difficile en effet pour les marchés de ne pas anticiper un risque fortement inflationniste à moyen terme. Dans ce contexte incertain, l’or a conservé son précieux statut de protection, malgré la vigueur actuelle du dollar.

De nombreux facteurs qui influencent une relation complexe entre l’or et le dollar

Un autre facteur a pu jouer : le pic récent des tensions géopolitiques avec l’invasion russe en Ukraine et les frictions commerciales entre grandes puissances. Sans oublier plus récemment encore la poudrière israélo-palestinienne qui s’est de nouveau enflammée au risque d’étendre l’incendie au reste du Moyen-Orient. Dans ces périodes de fortes turbulences, les investisseurs ont logiquement tendance à se réfugier vers les valeurs tangibles comme les métaux précieux.

Enfin, malgré un dollar fort à court terme, les perspectives d’une baisse future de la croissance américaine — laquelle finira bien par ralentir sous l’effet du resserrement monétaire de la Fed, ce qui est quand même le but recherché — ont également pu décourager un engouement maximal pour les placements en bons du Trésor, au profit d’un intérêt persistant pour l’or dans les portefeuilles.

Quoi qu’il en soit, ces soubresauts récents démontrent bien la complexité sous-jacente de la relation or-dollar. Plus qu’un simple chassé-croisé permanent, la réalité obéit à une mécanique d’engrenages aux multiples rouages interdépendants sur les marchés financiers globalisés.

Et puis, n’oublions pas un aspect essentiel de la nature-même du dollar : toute monnaie fiduciaire, c’est-à-dire basée sur la confiance et non adossée à un actif tangible, finit toujours par se déprécier. Un phénomène structurel qui pourrait bien redonner l’avantage à l’or sur le long terme.

Et l’or gagne toujours à la fin…

Au-delà des fluctuations cycliques et des influences ponctuelles qui peuvent temporairement brouiller la donne, une inébranlable vérité économique demeure : toutes les devises modernes, aussi puissantes soient-elles, sont condamnées à une lente mais inexorable érosion sur le long terme. C’est ce qu’on appelle le fardeau séculaire de l’érosion monétaire, cette perte de valeur inhérente au processus d’émission continue de nouveaux billets par les banques centrales. Un mécanisme indispensable pour soutenir la croissance économique mais qui, sur des décennies, dilue inéluctablement le pouvoir d’achat d’une devise.

L’or comme rempart face à la dépréciation inexorable du dollar

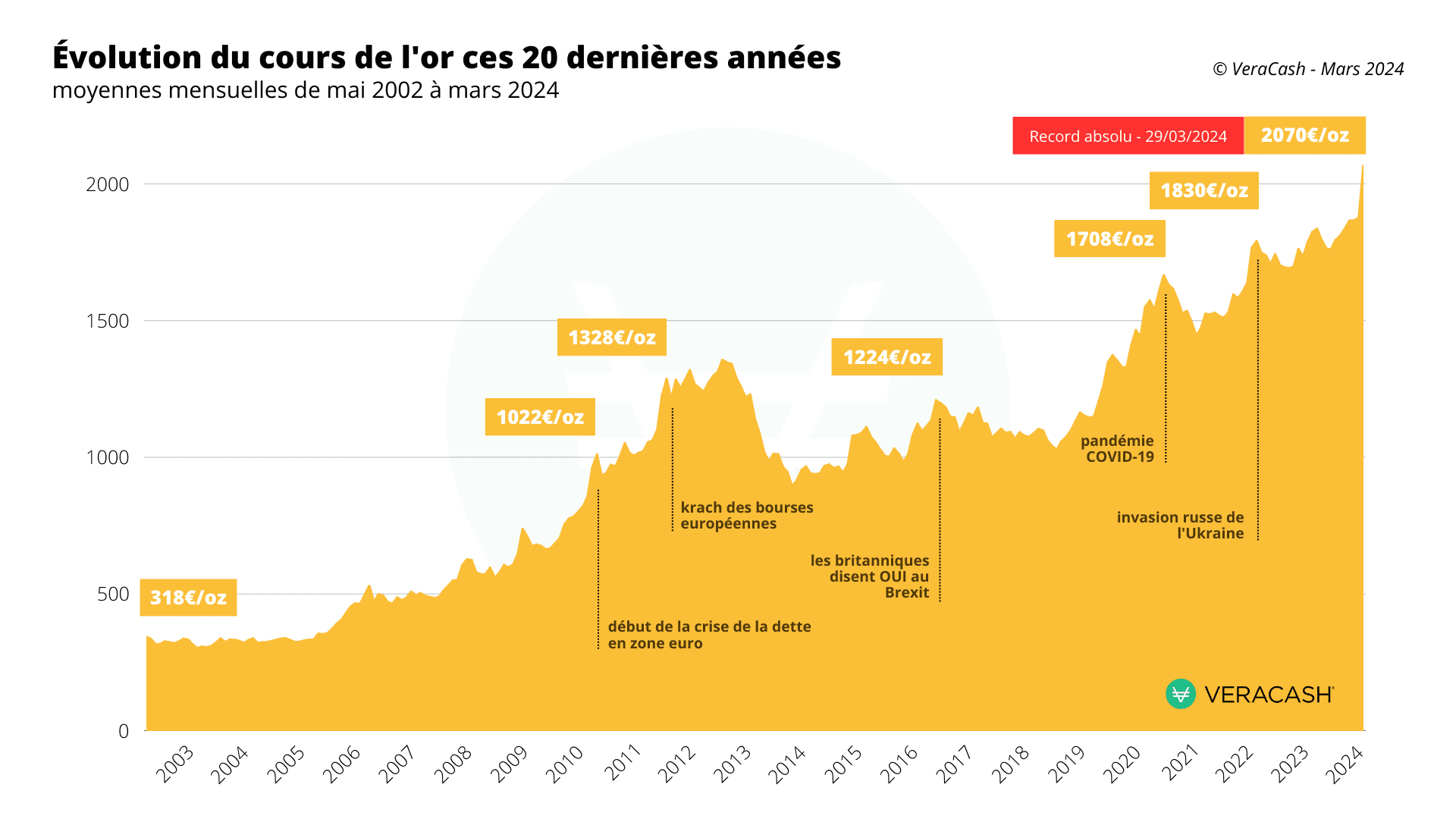

Prenons l’exemple édifiant du dollar lui-même. Aujourd’hui première monnaie de réserve mondiale, le billet vert a pourtant perdu près de 45% de sa valeur depuis 2000 ! Une dépréciation structurelle liée principalement aux déficits publics abyssaux américains que la planche à billets de la Réserve Fédérale s’emploie à financer sans cesse, sans oublier ses efforts pour soutenir la reprise économique. Pour s’en convaincre, un simple calcul édifiant : quand on retire l’impact de l’inflation, 1 dollar de 2024 ne vaut même plus que… 55 cents en monnaie constante de l’an 2000 !

Face à cet effritement chronique, quel rempart les épargnants et investisseurs ont-ils ? Une solution de défense radicale mais éprouvée : se tourner vers l’or, cet immémorial préservateur de richesse dont la valeur intrinsèque est à l’abri de l’érosion monétaire.

Car si le lingot peut connaître des cycles baissiers temporaires, la valeur de l’or n’a eu de cesse de progresser sur le très long terme, précisément pour compenser la dégringolade du pouvoir d’achat des monnaies fiduciaires. Pour rester dans les chiffres évocateurs et pour comparer avec le dollar, à son niveau actuel de 2400 dollars l’once, le cours du métal jaune est huit fois plus élevé qu’en juin 2000.

L’or reste un actif rare dont la valeur traverse les époques

Une lente mais inexorable appréciation qui s’explique d’abord par les contraintes techniques d’un métal rare et difficilement exploitable. Mais qui reflète surtout la réalité implacable d’un stock d’or physiquement disponible ne pouvant augmenter au mieux que de 2% par an grâce à la production minière mondiale.

Un taux de croissance de très loin inférieur à celui des masses monétaires émises chaque année par les banques centrales ; ce qui, mécaniquement, accroît la rareté relative de l’or et donc sa valorisation face aux monnaies dépréciées.

Voilà pourquoi, malgré les soubresauts cycliques provoqués par la force passagère d’une devise comme le dollar, l’or repart immanquablement de l’avant et adapte sa valorisation pour suivre, non seulement les nouvelles conditions économiques, mais aussi les évolutions du coût de la vie. Un phénomène de balancier qui finit toujours par avoir raison des succès éphémères du billet vert.

Contre vents et marées, l’or conserve ainsi sa dimension de valeur refuge absolue pour les investisseurs, capable de transcender les cycles économiques et monétaires au gré des époques. Un statut unique qui fait du précieux métal la seule véritable alternative crédible face à l’inexorable déliquescence des devises fiduciaires comme le dollar.

Ce qu’il faut retenir :

- Jadis liés, l’or et le dollar semblent désormais s’opposer dans l’esprit des investisseurs.

- L’or est aujourd’hui considéré, au mieux, comme un simple actif de placement tandis que le dollar est devenu la référence de tout le système financier international.

- Si le dogme de l’effet miroir inversé or-dollar s’observe dans la plupart des cas, on voit de plus en plus souvent cette règle contredite en raison de l’instabilité économique et géopolitique actuelle.

- Alors que le dollar subit l’inexorable fardeau séculaire de l’érosion monétaire, l’or préserve sa valeur à travers le temps en raison de sa rareté et de ses qualités intrinsèques.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.