Ah, le jargon économique ! Certains termes techniques et indicateurs peuvent se révéler obscurs pour qui n’a pas choisi économie en LV2. Ils n’en sont pas moins indispensables pour comprendre les évolutions des marchés. VeraCash vous propose un glossaire des principaux indicateurs macroéconomiques à connaître pour des investissements éclairés (et pour bien comprendre certains articles du blog).

Ce qu’il faut savoir :

- Le PIB et ses évolutions offrent un bon aperçu de la santé économique d’un pays.

- Les indicateurs comme le taux de chômage, les taux d’intérêt, le PMI et l’inflation sont liés. Il est toujours intéressant de les observer de manière globale.

- Pensez aussi à des indices moins conventionnels comme le Big Mac index, pour connaître des tendances (et briller en société).

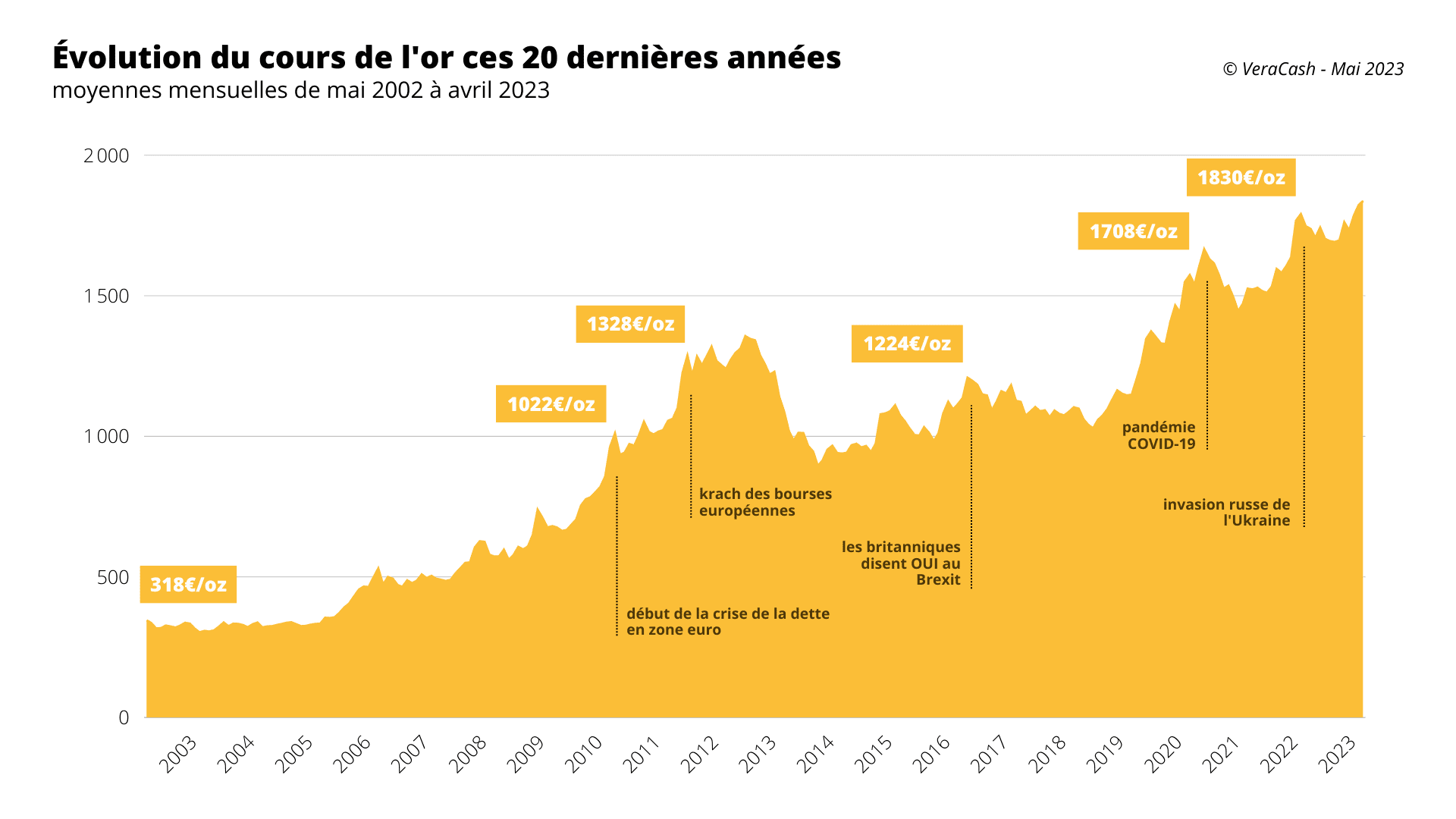

- Il existe des valeurs contracycliques dont le cours a tendance à monter lorsque les bourses s’effondrent. C’est le cas de l’or, valeur refuge par excellence.

Le PIB (produit intérieur brut)

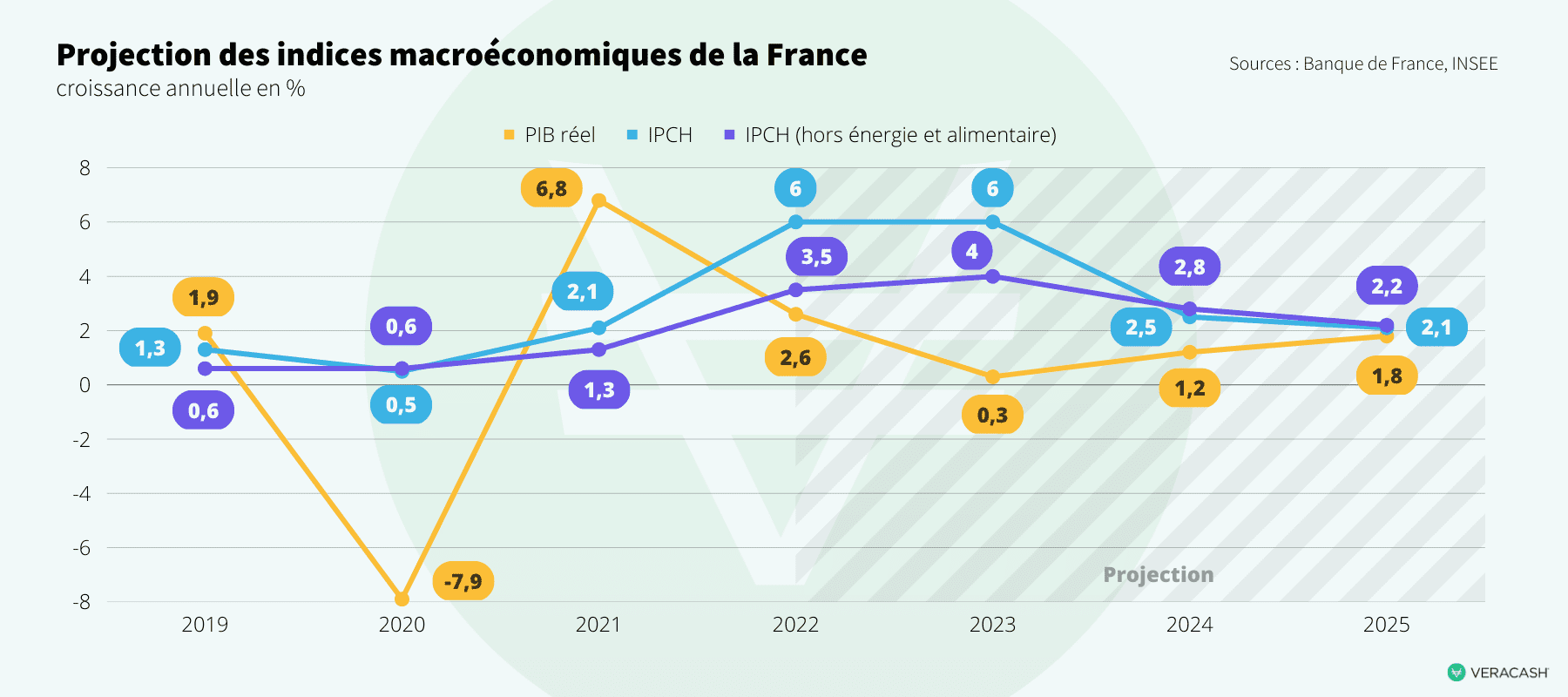

Le PIB, ou produit intérieur brut, c’est la base. Probablement l’un des premiers indicateurs vus en cours d’économie au lycée. À lui seul, le PIB permet de mesurer les richesses produites par un pays (biens et services). On distingue :

- le PIB réel (en volume), soit le PIB calculé en tenant compte de la l’inflation et des variations des prix ;

- du PIB nominal (en valeur) qui ne tient pas compte de l’inflation.

Mais au-delà de l’indicateur, ce sont les évolutions du PIB qui permettent de mesurer la croissance d’un pays. On parle ainsi de croissance en cas de variation positive du PIB sur une période donnée, ou de récession lorsque le PIB baisse.

Le taux de chômage

Le taux de chômage désigne le pourcentage de la population active (en âge de travailler) sans emploi. En France, l’Insee définit un chômeur selon les 3 critères du BIT (Bureau International du Travail). Il s’agit d’une personne de plus de 15 ans :

- sans emploi pendant une semaine donnée ;

- disponible pour occuper un emploi dans les deux semaines ;

- ayant cherché un emploi pendant les quatre dernières semaines ou qui en a trouvé un qui commence dans moins de trois mois.

Pourquoi le suivre ? Parce que le taux de chômage renseigne sur la santé économique d’un pays et influe sur d’autres indicateurs comme l’inflation et les taux d’intérêt. Lorsqu’il est trop élevé, le chômage contribue à ralentir l’économie. Mais il peut aussi inciter les banques centrales à baisser les taux d’intérêt. Tout est lié !

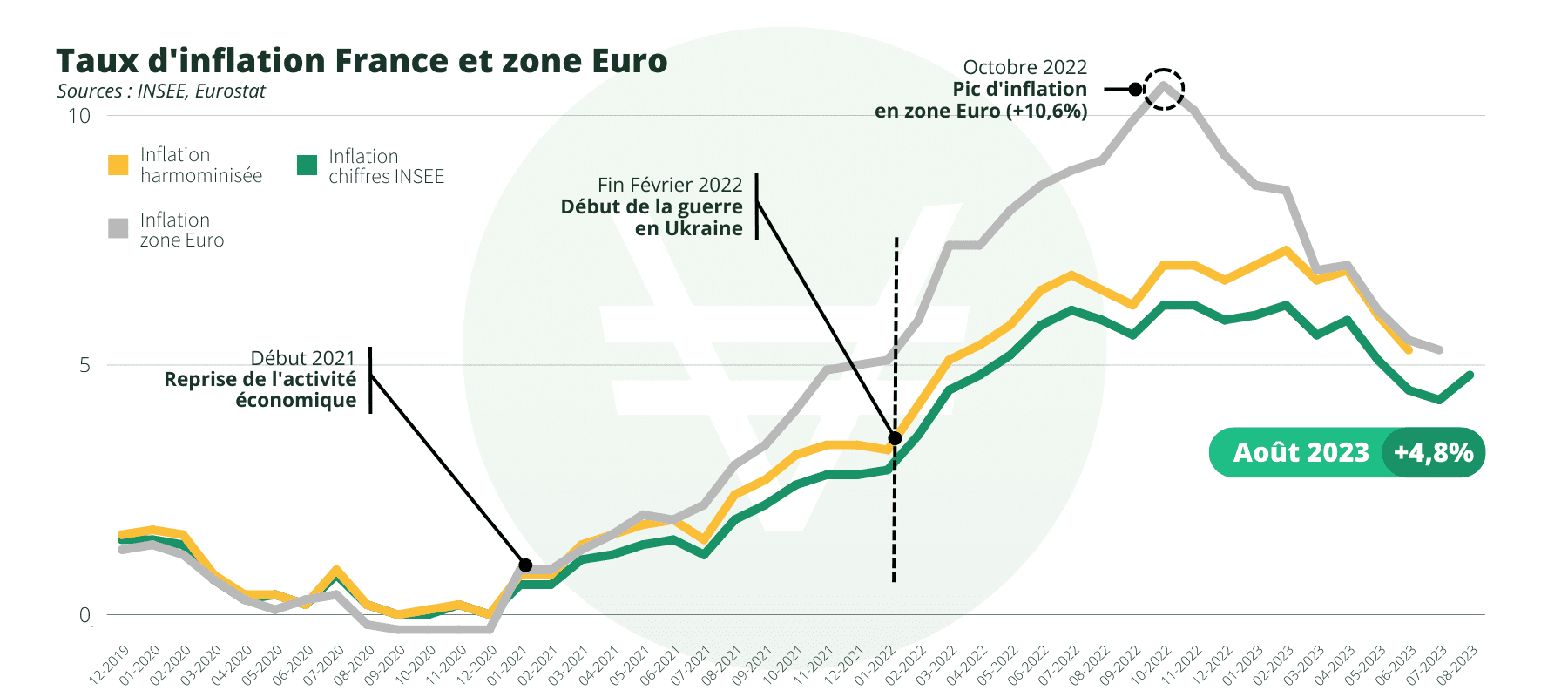

Les prix et l’inflation

IPC : indice des prix à la consommation

Publié mensuellement au Journal Officiel, l’IPC permet de mesurer les variations des prix des produits consommés par les ménages. Un IPC supérieur à 100 révèle une période d’inflation, tandis qu’un indice inférieur à 100 marque une période de déflation.

IPCH : indice des prix à la consommation harmonisé

L’IPC harmonisé renseigne aussi sur les variations des prix, mais il a été conçu pour permettre la comparaison entre pays de l’Union Européenne. Il est d’ailleurs utilisé par la Banque Centrale Européenne comme indicateur de stabilité des prix.

Un exemple : en France, le taux annuel d’inflation mesuré par l’ICPH était de 5,7 % selon les données d’août 2023 contre 2,4 % pour la Belgique et 6,4 % en Allemagne (source).

Les taux d’intérêt

Le taux d’intérêt correspond à la rémunération qu’un emprunteur (particulier, État, entreprise…) paye à un créancier lorsqu’il souscrit un prêt. Aussi, l’emprunteur rembourse une somme supérieure à celle du capital emprunté. Dans le cas d’un investissement, le taux d’intérêt indique ce qu’un actif rapporte à l’investisseur.

Pourquoi les taux d’intérêt sont-ils si importants à suivre ? Parce qu’ils jouent sur la capacité d’emprunt et sur les décisions d’investissement. Avec des taux bas, les ménages empruntent davantage… Mais il ne faut pas qu’ils soient trop bas, au risque de créer de l’endettement et de l’inflation.

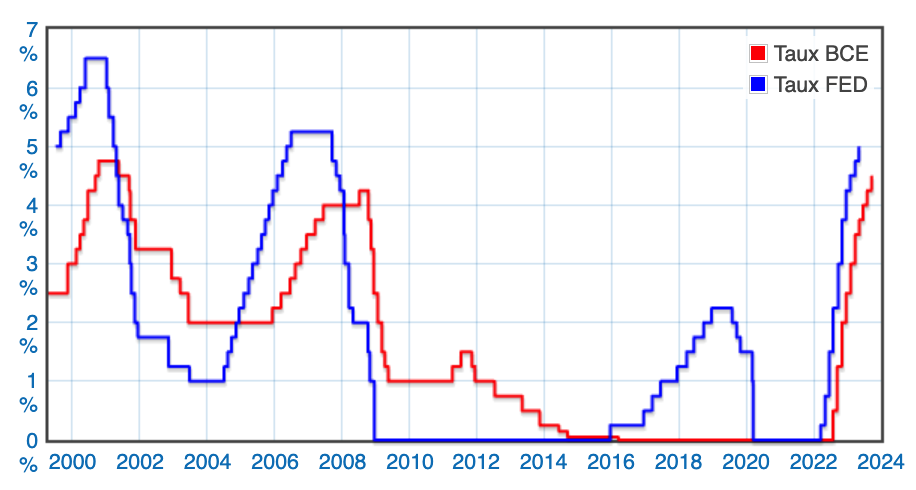

Il faut aussi regarder les variations des taux directeurs, qui dépendent des banques centrales. Ces taux sont ceux auxquels les banques commerciales empruntent auprès des banques centrales, pour ensuite accorder des prêts aux agents économiques. Eux aussi ont une influence sur les marchés et le comportement des investisseurs. Lorsque la Fed (banque centrale des États-Unis) décide d’augmenter les taux, par exemple, les investisseurs délaissent les placements comme l’or qui ne génèrent pas de rendement.

Le climat des affaires

Analyse de l’Insee

L’indice de climat des affaires de l’Insee est une analyse de la conjoncture de différents secteurs économiques français (industrie, services, commerces, bâtiment). Cet indicateur est basé sur les résultats de sondages mensuels auprès de chefs d’entreprises, qui répondent à des questions sur leurs carnets de commandes, l’état des stocks ou encore leur chiffre d’affaires. Plus clairement : on prend la température de la santé des entreprises.

Indice PMI

Sur le même principe, il existe l’indice PMI comme Purchasing Managers Index, ou indice des directeurs d’achats. Il repose également sur des enquêtes mensuelles, réalisées dans plusieurs pays du monde et pas seulement en France.

Le climat des affaires et/ou l’indice PMI sont scrutés par les investisseurs pour connaître les tendances de marchés financiers. L’évolution de ces indicateurs est en effet liée à celle du PIB et de l’inflation.

L’indice VIX

Le VIX ou Volatility Index s’appelle aussi « indice de la peur ». Rien à voir avec Halloween, quoique. Cet indice de volatilité observe l’ampleur des fluctuations des prix d’un actif. Ainsi, une valeur qui augmente vite et fortement – et qui chute de manière tout aussi importante – est considérée comme volatile.

Cet indicateur est particulièrement intéressant au regard d’un investissement pour en mesurer le risque. Plus un actif est volatil et plus le niveau de risque est important : plus dure sera la chute avec un actif qui rapporte beaucoup et très vite.

L’indice Big Mac

Oui oui, Big Mac, comme le fameux hamburger du fameux fast food McDonald’s. Ce qui était au départ une blague du magazine The Economist est finalement devenu un indice de référence pour mesurer la parité de pouvoir d’achat. Le principe est simple : le Big Mac Index compare le prix du Big Mac aux États-Unis aux prix du Big Mac dans d’autres pays. Il se base sur un produit standardisé, connu du plus grand monde et présent presque partout.

L’indice Big Mac permet aussi de savoir si une monnaie est sur ou sous-évaluée par rapport au dollar : il suffit pour cela de diviser le prix du burger par celui observé aux USA pour obtenir un taux de change. Si le taux est inférieur au taux de change officiel, la monnaie est considérée comme sous-évaluée par rapport au dollar.

Si l’indicateur est intéressant pour connaître des tendances, il ne tient pas compte d’autres facteurs économiques propres à chaque pays comme les coûts de production, les salaires, les loyers, la publicité, etc. Bref, de quoi rester sur sa faim !

Les différents cours : monnaies, matières premières

Les cours des devises

Les cours des devises, ou taux de change, désignent le prix d’une devise par rapport à une autre : l’euro par rapport au dollar, par exemple. Cette donnée revêt une importance pour l’import, l’export, le tourisme et les investissements.

Les cours des matières premières

Les cours des matières premières de type énergie, métaux ou alimentation sont aussi de bons indicateurs de santé économique. La hausse de la demande de certains produits comme le pétrole peut ainsi être synonyme de croissance.

Il est aussi intéressant de regarder les actifs contracycliques comme l’or : son cours a tendance à augmenter lorsque l’économie va mal. C’est la fameuse valeur refuge !

Brand & Content Manager chez Veracash.

Curieux de tout et en particulier d'Économie, de ses transformations et de l'impact qu'elle a sur nos sociétés.

Toutes les questions méritent une réponse, avec recul et pédagogie.