Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 19/01/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 187 000 nouvelles inscriptions aux allocations chômage, en forte baisse ↘︎

- Inflation américaine CPI : 3,4 % (core 3,9 %) stable

- Confiance des consommateurs US (indice Michigan) : 78,8 en forte hausse ↗︎

- Valeur du Dow Jones : 37881 en légère hausse après une semaine de baisse sensible ↗︎

- Valeur du S&P 500 : 4841 en légère hausse après une semaine de baisse sensible ↗︎

Principaux indicateurs européens (valeurs arrêtées au 19/01/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.9 % inchangé

- Taux de chômage pour la zone euro : 6.4 % en légère baisse ↘︎

- Confiance des consommateurs et des entreprises zone euro : -15 stable

- Production industrielle de la zone euro : -6.8 % stable

- EUR/USD : 1.08975 en baisse ↘︎

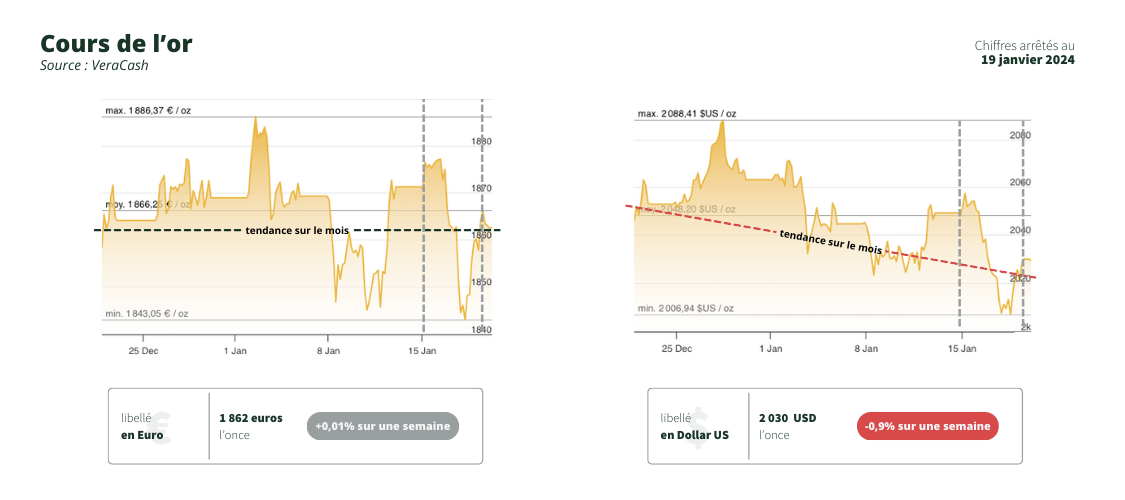

Évolution du cours de l’or

La semaine qui vient de s’écouler fut l’occasion pour les marchés de redécouvrir le principe de réalité. En psychologie, on nomme ainsi la prise de conscience des limites imposées à nos fantasmes, nos hallucinations ou nos rêves. Des limites tout simplement liées à la réalité des faits.

Et en matière de faits, force est de constater que l’économie du moment semble bel et bien vouloir contredire les prévisions les plus optimistes qui portaient depuis plusieurs semaines maintenant l’évolution positive des différents indices boursiers américains comme européens.

Dès mardi 16 janvier, alors que presque tout le monde était prêt à miser sa chemise sur une baisse des taux à partir de mars prochain, les banquiers centraux dont certains étaient présents à la 54ème édition du Forum économique mondial de Davos ont clairement annoncé que ce calendrier ne serait probablement pas tenu. Autant dire que ce fut très moyennement reçu par les investisseurs et la plupart des places boursières mondiales ont plus ou moins sévèrement accusé le coup.

On aurait pu penser que cette baisse générale des marchés actions allait profiter à l’or qui peinait à se maintenir sur ses plus hauts depuis le début de l’année. Mais c’était sans compter sur le dollar qui reste le premier bénéficiaire d’une politique de taux d’intérêts élevés. D’ailleurs, l’euro est repassé sous la barre des 1,09 dollar, son niveau le plus faible depuis la mi-décembre.

On voit ainsi que l’or atteint un creux à 2005 USD l’once le mercredi 17 janvier en fin de journée, en dépit de perspectives inflationnistes qui auraient dû le maintenir à un niveau élevé..

Certains analystes considèrent qu’il s’agit de la suite de la baisse amorcée la veille suite aux déclarations de certains officiels de la Fed et de la BCE concernant le report de la prochaine baisse des taux à l’été plutôt qu’au printemps.

Mais cela coïncide surtout avec le moment où les bons du Trésor américain sont repassés au-dessus de la barre symbolique des 4%, frôlant même 4,2% avant de se stabiliser aux alentours de 4,15%, leur niveau le plus élevé depuis plus d’un mois. Une performance liée à la publication en milieu de semaine de données sur une économie américaine étonnamment solide malgré les taux directeurs encore élevés : demandes d’allocations chômage en baisse (187 000 la semaine dernière, au lieu de 207 000 attendues), augmentation de l’activité de détail de 0,6 % en décembre au lieu de 0,4 %, confiance des consommateurs en forte hausse (78.8 points d’indice en janvier contre 69.7 le mois précédent)…

Même les marchés financiers américains ont fini par revenir en territoire positif sur une semaine, portés par une apparente bonne santé économique du pays.

Forcément, quand l’activité et la monnaie de la première puissance économique mondiale se portent bien en dépit de circonstances délétères, la confiance des investisseurs est stimulée. Et outre le marché des actions, celui des obligations reste attractif. Le dollar vient donc directement concurrencer l’or en termes de valeur de réserve, et c’est pourquoi on assiste à une baisse assez marquée de l’intérêt pour le métal précieux en ce moment. Même si l’intensification des tensions au Moyen-Orient, l’incertitude quant à l’évolution du conflit en Ukraine et la montée des politiques extrémistes en cette année riche en élections à travers le monde restent des supports majeurs de la demande.

En terminant la semaine autour des 2030 dollars l’once, l’or montre sa grande résistance aux turbulences économiques et sa résilience face aux vents contraires, qu’ils soient financiers ou politiques. Rappelons en effet que Davos fut aussi l’occasion pour le président français Emmanuel Macron d’appeler les Européens à approfondir l’union des marchés de capitaux pour mieux capter et “utiliser” l’épargne accumulée par les particuliers et les entreprises.

Un message susceptible d’alerter les épargnants et de soutenir la demande en métaux précieux et autres valeurs refuges.

Quoi qu’il en soit, avec une inflation qui risque de perdurer encore un moment au-delà des valeurs cible des banques centrales (a fortiori dans un contexte de transition écologique), les marchés vont devoir finir par accepter la réalité et acter l’absence d’une baisse des taux aussi franche et rapide qu’ils l’avaient escomptée.

Du reste, on sait qu’il faut environ 18 mois pour qu’une hausse des taux d’intérêt directeurs des banques centrales instille dans l’économie réelle et produise ses pleins effets. Nous sommes en train d’arriver à ce moment, un an et demi après les premières fortes hausse de l’été 2022. La réalité des conséquences de l’argent cher va donc commencer à se faire durement sentir dans toute l’économie, comme c’est déjà le cas pour certains secteurs (l’immobilier notamment). La confiance des consommateurs et des épargnants risque alors de fléchir à plus ou moins brève échéance.

Quant au dollar, s’il est effectivement privilégié par les investisseurs soucieux d’obtenir un rendement à court terme sans grand risque, l’or reste en revanche l’actif de choix pour ceux qui voient à plus long terme et qui cherchent à préserver leur pouvoir d’achat pour le jour où la valeur de la devise américaine subira à son tour l’effet du principe de réalité.

En restant ancré au-delà des 2000 dollars l’once, l’or est donc assis sur de bons fondamentaux pour, à nouveau, gagner rapidement en attractivité comme en plus-value d’ici la fin de l’année 2024.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.