Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 30/12/2023)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 218.000 nouvelles inscriptions aux allocations chômage, en légère hausse ↗︎

- Inflation américaine (indice PCE) : 3 % inchangé

- Confiance des consommateurs US (indice Michigan) : 69,7 en très légère hausse ↗︎

- Valeur du Dow Jones : 37690 en légère hausse pour la période des fêtes ↗︎

- Valeur du S&P 500 : 4767 en légère hausse pour la période des fêtes ↗︎

Principaux indicateurs européens (valeurs arrêtées au 30/12/2023)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.4 % inchangé

- Taux de chômage pour la zone euro : 6.5 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -16.9 inchangé

- Production industrielle de la zone euro : -6.9% inchangé

- EUR/USD : 1.10, en hausse, après une pointe au-delà de 1.11 le 29 décembre ↗︎

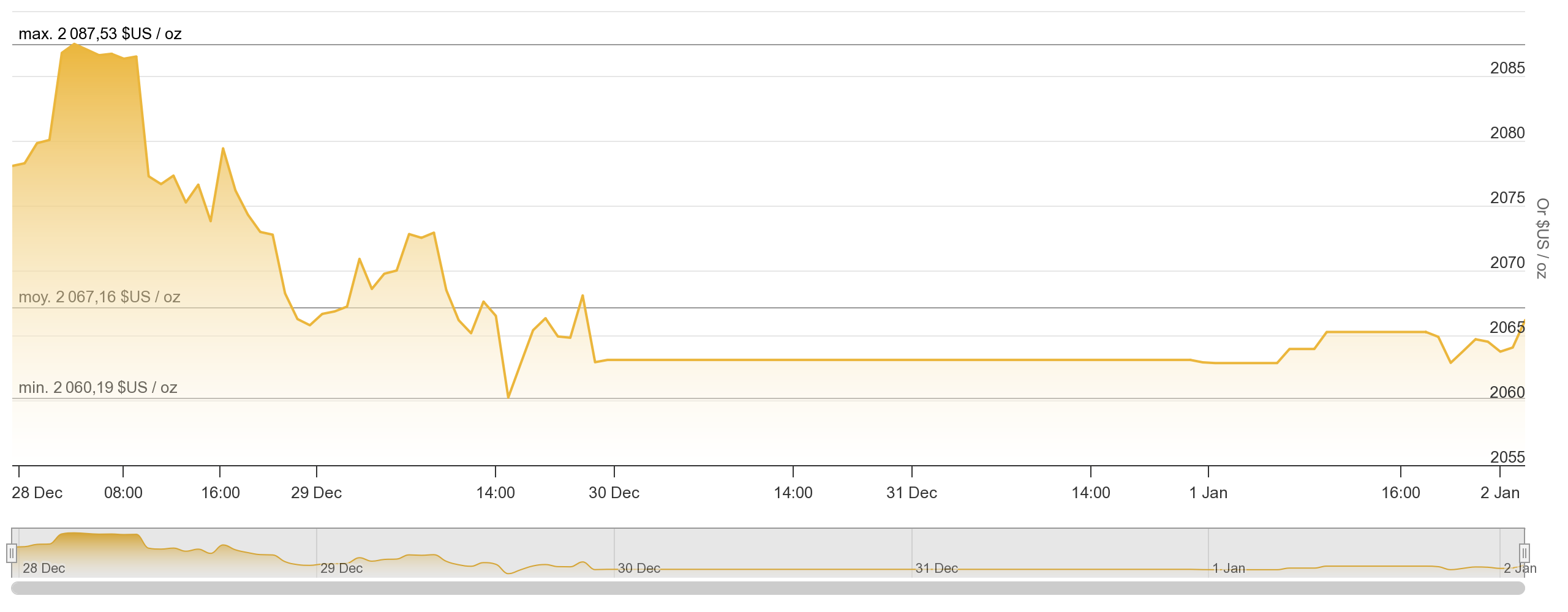

Évolution du cours de l’or

L’année commence sur de très hauts niveaux pour l’or, lequel semble avoir désormais trouvé ses marques au-delà des 2000 dollars l’once.

Terminant l’année 2023 à 2 063 dollars l’once, soit une progression de plus de 13 % depuis le mois de janvier, l’or a d’ailleurs enregistré plusieurs records successifs au cours des douze derniers mois, principalement en fin d’année où on a commencé à parler d’un assouplissement de la politique des banques centrales en matière de taux d’intérêt.

En effet, après quasiment deux ans de relèvement agressif des taux, la Réserve fédérale américaine devrait maintenant commencer à assouplir ses taux dès le mois de mars prochain, en raison des signes de ralentissement de l’inflation aux États-Unis. Du côté européen, en revanche, le ton est plus mesuré et la prudence reste apparemment de mise, mais on ne peut empêcher les marchés d’appréhender l’avenir suivant le tempo imprimé par la Fed, car l’économie américaine reste encore aujourd’hui la boussole de la finance mondiale.

Il ne faut pas oublier non plus les tensions géopolitiques qui ont stimulé la demande d’or en tant que valeur refuge, que l’on parle de la guerre en Ukraine qui s’éternise maintenant depuis février 2022 ou encore des tensions accrues au Moyen-Orient et la perspective d’une guerre prolongée à Gaza.

Du côté européen, le cours de l’or montre sensiblement le même profil, mais avec des décrochages nettement plus prononcés, liés justement aux discours assez sévères de Christine Lagarde quant à la nécessité de ne pas se laisser emporter par un optimisme prématuré… tout en se félicitant de résultats très positifs. Bref, la BCE souffle le chaud et le froid et joue un peu avec les nerfs des investisseurs.

Néanmoins, l’or en euro reste à des niveaux records et termine l’année à environ 1869 euros l’once, soit une progression de quasiment 10 % pour l’ensemble de 2023.

À noter enfin, que 2024 s’annonce très nettement en hausse du côté de l’or, puisque dès les premières heures du 2 janvier, le métal précieux grimpait brusquement au-delà des 1880 euros l’once.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.