Principaux indicateurs américains (valeurs arrêtées au 07/06/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet 2023

- 272 000 créations d’emplois en mai, en très forte hausse contre 185 000 attendus ↗︎

- Inflation américaine “Core” : 3.6 % inchangée

- Confiance des consommateurs US (indice Michigan) : 69.1 inchangé

- Valeur du Dow Jones : 38799 en hausse ↗︎

- Valeur du S&P 500 : 5347 en hausse sensible ↗︎

Principaux indicateurs européens (valeurs arrêtées au 07/06/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.25 % en baisse ↘︎

- Taux d’inflation moyen pour la zone euro : 2.6 % stable

- Taux de chômage pour la zone euro : 6.4 % en baisse ↘︎

- Confiance des consommateurs et des entreprises zone euro : -14.3 inchangé

- Production industrielle de la zone euro : -1 % inchangé

- EUR/USD : 1.08 en baisse après une semaine positive ↘︎

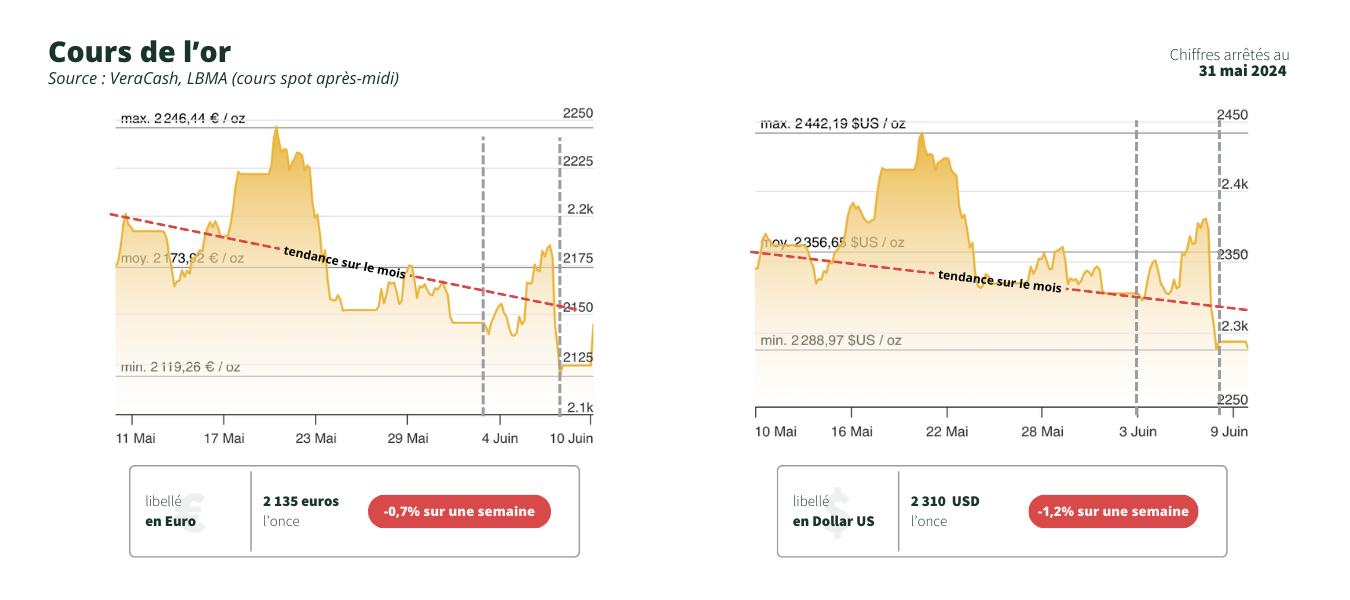

Évolution du cours de l’or

La première semaine du mois de juin a été l’occasion pour l’or de se reprendre après ses pertes de la fin mai. Mais, malgré une belle remontée au-delà des 2380 dollars l’once, laissant penser qu’on allait renouer avec les niveaux records de la mi-mai, le cours de l’or a finalement clôturé vendredi en-dessous des $2300 (2294 USD/once exactement, après un creux à 2280).

Certes, la semaine a été marquée par un événement particulièrement important, dont certains pouvaient espérer des répercussions positives sur l’or. Non, il ne s’agissait pas de la finale des Internationaux de Roland-Garros ni de la cérémonie commémorant les 80 ans du Débarquement en Normandie, mais bien de la décision prise par la Banque centrale européenne de baisser ses taux directeurs pour la première fois depuis huit ans.

L’ouverture de la séquence de baisse des taux

La BCE veut redynamiser l’euro

En effet, il faut remonter au 16 mars 2016 pour constater une baisse du taux principal de 0.05 à… 0%. Et ce n’est que le 27 juillet 2022 qu’on verra le taux d’intérêt remonter à 0.50%, amorçant une séquence de hausses inédites jusqu’à aujourd’hui. La baisse de 0.25% de jeudi dernier siffle donc la fin de la récréation pour les investisseurs qui misaient jusqu’ici sur l’excellent rendement de l’euro, mais aussi du dollar.

Car ne nous y trompons pas ; si pour une fois l’Europe est en avance sur les Etats-Unis, on peut raisonnablement supposer que la Fed devra elle aussi baisser ses taux assez rapidement. Ne serait-ce que pour éviter une fuite des capitaux vers la Zone euro, laquelle pourrait non seulement offrir des conditions d’investissement plus favorables mais aussi des “tickets d’entrée” plus accessibles dans certains secteurs industriels et commerciaux en reprise de croissance. L’ennui, c’est que la valeur du dollar risque d’en pâtir, car qui dit baisse de taux de la Fed, dit moindre rendement pour les obligations d’État. Et dans ce cas, c’est l’or qui vient remplacer le dollar vert dans le cœur des investisseurs soucieux de sûreté à long terme.

Une situation moins évidente aux États-Unis

Néanmoins, les récents chiffres de l’économie américaine, qu’il s’agisse de l’inflation persistante mais aussi de la hausse quasi continue de l’emploi, ne permettent pas aux gouverneurs de la Banque centrale américaine de statuer sereinement sur une éventuelle baisse de taux. Car leur mandat consiste juste à soutenir, à la fois, une certaine inflation et le plein emploi. Or, ces deux métriques sont déjà particulièrement élevées ! Autant dire que baisser les taux aujourd’hui reviendrait pour la Fed à faire l’inverse de ce qu’on attend d’elle en théorie. Quant à amorcer cette baisse après l’été, cela nous rapprocherait dangereusement des élections américaines où cette action pourrait être vue comme une tentative d’influencer le scrutin..

Quoi qu’il en soit, le marché de l’or semble avoir d’ores et déjà réagi à l’annonce de la BCE, avec un cours qui repart à la hausse comme pour anticiper un inévitable recul des taux également côté américain.

À part ça, et même si on se saurait s’en réjouir, l’or continue à être soutenu par les conflits Russo-Ukrainien et Israëlo-Palestinien, avec dans les deux cas des risques d’extension toujours aussi présents. Sans oublier qu’il semble y avoir de moins en moins de voix qui s’expriment pour apaiser les tensions, bien au contraire.

Fin de la politique d’achat d’or en Chine

Alors que Pékin accumulait de l’or depuis plus de 18 mois, en accord avec ses objectifs de réduire la part de ses avoirs officiels en bons du Trésor américain, la banque centrale chinoise (BPoC) a annoncé officiellement vendredi que le pays arrêtait ses achats de métal précieux.

Cette annonce pour le moins inattendue a bien évidemment entraîné une baisse brutale du cours de l’or, lequel a littéralement plongé et perdu presque 100 dollars l’once en quelques heures.

Sachant que les banques centrales restent le premier soutien de la demande en or, la défection d’un poids lourd comme la Chine en a inquiété plus d’un. Toutefois, la raison est sans doute à trouver ailleurs que dans un hypothétique désintérêt soudain de la BPoC pour les lingots. En réalité, le prix de l’or est monté très vite ces trois ou quatre derniers mois, et on peut supposer que la banque centrale chinoise n’était plus vraiment disposée à payer le prix fort pour continuer à constituer ses réserves. Consciente de son poids sur ce marché, la Chine a sans doute voulu faire redescendre un peu la pression avant de reprendre son programme d’achat à des niveaux plus raisonnables.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.