Principaux indicateurs américains (valeurs arrêtées au 27/09/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5%

- 218 000 inscriptions hebdomadaires au chômage, en baisse ↘︎

- Inflation américaine (PCE) : 2.7 %, en hausse ↗︎

- Confiance des consommateurs US (indice Michigan) : 69

- Valeur du Dow Jones : 42313 en très légère hausse ↗︎

- Valeur du S&P 500 : 5738 en très légère hausse ↗︎

Principaux indicateurs européens (valeurs arrêtées au 27/09/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 3.50 %

- Taux d’inflation moyen pour la zone euro : 2.2 %

- Taux de chômage pour la zone euro : 6.4 % stable

- Confiance des consommateurs et des entreprises zone euro : -12.9

- Production industrielle de la zone euro : -2.2 %

- EUR/USD : 1.163 en hausse ↗︎

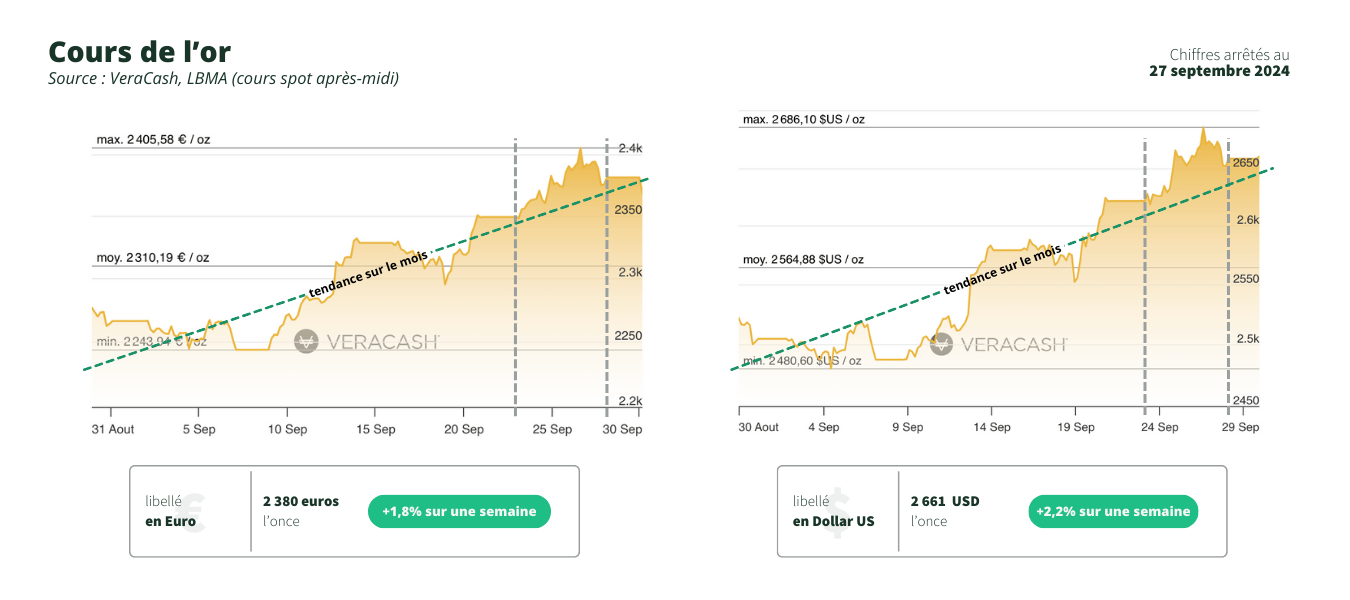

Évolution du cours de l’or

La semaine dernière, le cours de l’or a une fois encore franchi un plus haut historique, à 2684 dollars l’once dans la journée du 26 septembre. Même si le prix est légèrement redescendu depuis, certains n’hésitent plus à parier sur les 2700 dollars l’once pour très bientôt.

Les éléments conjoncturels qui expliquent la flambée de l’or

Bien sûr, l’assouplissement des politiques monétaires de la Fed comme de la BCE continue à faire son effet, ainsi que les perspectives de futures baisses de taux à court ou moyen terme. On sait que l’affaiblissement des devises, et principalement du dollar, favorisent le renchérissement de l’or.

De la même façon, les tensions entre Israël et le Hezbollah allument de nouveaux feux dans la poudrière du Proche-Orient, alimentant les craintes d’un embrasement dans la région, avec toutes les conséquences économiques et politiques qu’on imagine. Sans oublier la guerre en Ukraine qui dure depuis maintenant près de 1000 jours sans aucun signe d’amélioration, bien au contraire. L’incertitude géopolitique globale qui s’accroît ainsi de jour en jour ne peut qu’encourager la préservation et l’acquisition d’or, en sa qualité de valeur refuge, dans les portefeuilles d’investissement.

Enfin, le ralentissement de la croissance des deux côtés de l’Atlantique Nord, ainsi que le nouveau sursaut de l’inflation hors énergie aux États-Unis viennent, eux aussi, réveiller la prudence des investisseurs qui cherchent à préserver leur capital.

À écouter - Le nouvel épisode de Valeur Refuge consacré aux records successifs du cours de l'or

Mathieu Devaux-Sabarros, le responsable édito Veracash reçoit Benjamin Rosoor, rédacteur en chef du blog L'Or et l'Argent pour décrypter la situation plus que brillante pour l'or.

Les raisons moins médiatisées de la hausse de l’or

Mais ce nouvel élan du cours de l’or est également lié à plusieurs autres facteurs dont on parle un peu moins à la une des médias.

L’or étant un actif de marché (presque !) comme les autres, sa progression vertigineuse de ces derniers mois ne pouvait pas laisser les spéculateurs insensibles. Les échanges d’or sur le marché de gré à gré (OTC) à Londres ont ainsi connu une hausse spectaculaire de 53 % au deuxième trimestre 2024 par rapport à l’année précédente. Toutefois, ce sont surtout les produits dérivés achetés massivement par les spéculateurs chinois qui sont en train de tirer tout le marché vers le haut.

Au point de faire craindre une survalorisation prochaine de l’or que certains voient déjà à 3000 dollars l’once d’ici la fin de l’année !

Dans le même temps, les banques centrales du monde entier poursuivent leur stratégie de renforcement de leurs stocks d’or à un rythme relativement soutenu, et certains pays comme la Chine, la Turquie et l’Inde se montrent même particulièrement insatiables. Rien qu’au premier trimestre 2024, la demande globale des banques centrales s’est élevée à 290 tonnes d’or, soit le plus fort niveau jamais enregistré depuis 2000. Le deuxième trimestre pourrait sembler plus raisonnable, avec “seulement” 183 tonnes d’or achetées, mais cela reste 6% de plus que l’an dernier.

Ces achats massifs contribuent dès lors à limiter la disponibilité de l’or sur les marchés, exacerbant les pénuries dans certaines régions, y compris en Europe. C’est par exemple le cas en Allemagne, où la forte demande des investisseurs privés qui cherchent des actifs refuges face à l’incertitude économique dépasse actuellement l’offre d’or disponible. De nombreux détaillants d’or en Allemagne signalent d’ailleurs des ruptures de stock fréquentes pour les lingots et les pièces, tandis que les primes sur les achats d’or physique augmentent.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.