Principaux indicateurs américains (valeurs arrêtées au 26/04/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet 2023

- 175 000 embauches nettes en avril, soit 25% de moins que les prévisions ↘︎

- Inflation américaine annuelle (indice PCE) : 2.8 % inchangé

- Confiance des consommateurs US (indice Michigan) : 77.2 inchangé

- Valeur du Dow Jones : 38712 en hausse après une semaine de repli ↗︎

- Valeur du S&P 500 : 5133 en légère hausse après un recul de 2% sur la semaine ↗︎

Principaux indicateurs européens (valeurs arrêtées au 26/04/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.4 % stable

- Taux de chômage pour la zone euro : 6.5 % stable

- Confiance des consommateurs et des entreprises zone euro : -14.7 inchangé

- Production industrielle de la zone euro : -6.4 % inchangé

- EUR/USD : 1.076 en hausse ↗︎

Évolution du cours de l’or

Rien n’a vraiment changé depuis l’impressionnant rallye haussier de l’or des quatre premiers mois de l’année, et pourtant l’or semble confirmer son net recul face au dollar (-4.2% depuis ses records de mi-avril). En effet, la semaine dernière encore, le cours de l’or a poursuivi sa décrue en perdant 1.5% par rapport à son niveau de la semaine précédente, où il affichait déjà une perte de 2%.

Cette nouvelle baisse de début mai est évidemment un peu moins marquée, et les plus optimistes en déduiront que c’est le signe d’une prochaine stabilisation avant, qui sait, un redressement du cours vers de nouveaux records. Néanmoins, on peut aussi voir dans cette contraction le signe d’une vision un peu plus court-termiste des investisseurs en métaux précieux.

Car en effet, si l’or reste un actif de long terme dont l’intérêt réside dans sa capacité à préserver la valeur du capital en période d’inflation, ces derniers mois ont également fait de lui un excellent réservoir de liquidités qui, en outre, a permis de dégager une plus-value bien supérieure à l’augmentation du coût de la vie. Rien d’étonnant alors à ce que ceux qui s’étaient positionnés sur le métal doré depuis quelque temps déjà choisissent de récupérer un peu de leurs gains, toujours bienvenus dans le contexte d’incertitude actuel.

Il faut dire que les récentes confirmations de statu quo monétaire, exprimées notamment par la Réserve fédérale américaine, laissent supposer que l’or va rester solide un bon moment encore en dépit de la force relative du dollar. Bien sûr, la Fed ne peut que constater l’inefficacité des taux d’intérêt élevés sur la hausse des prix aux États-Unis, mais son mandat lui interdit de changer sa politique tant que l’économie américaine ne réagit pas conformément aux modèles pré-établis. Et le moins, qu’on puisse dire, c’est que c’est loin d’être le cas.

Non seulement l’inflation ne baisse pas autant que prévu mais l’emploi lui aussi se porte très bien, même si on commence à sentir un certain fléchissement du nombre de créations de postes en ce début de deuxième trimestre. Une éventuelle baisse des taux d’intérêt n’est donc plus à l’ordre du jour en ce moment, et certains commencent même à se demander s’il y en aura une cette année. Pour rappel, en décembre dernier, économistes et investisseurs tablaient sur 5 à 7 baisses de taux successives étalées sur toute l’année 2024.

Par conséquent, le dollar est appelé à rester fort, ce qui fait les affaires des détenteurs de titres du Trésor américain, et cela pèse sur l’attrait d’actifs comme l’or qui n’offrent aucun rendement. Pour autant, la situation globale reste encore très favorable au précieux métal.

Tout d’abord, l’instabilité géopolitique du monde, qui est devenue une constante malheureuse depuis des mois et des années maintenant, encourage les investisseurs à conserver une partie de leur portefeuille investie en valeurs refuges. Qu’il s’agisse du conflit russo-ukrainien ou des tensions autour de la politique israélienne et de l’hostilité latente des autres pays du Moyen-Orient, la guerre au sens large du terme continue à alimenter la méfiance des marchés.

Ensuite, si les Occidentaux restent encore attachés à l’or, les Chinois semblent quant à eux en être littéralement affamés ! À tel point que les autorités chinoises, par l’intermédiaire du Shanghai Gold Exchange (SGE), ont dû durcir les conditions d’acquisition d’or par leurs ressortissants pour tenter de calmer leur frénésie d’achat. Cette mesure a permis d’éviter un nouvel embrasement du cours de l’or, mais n’a pas toutefois permis d’inverser la tendance puisque l’or reste toujours très largement surperformant depuis le début de l’année et se maintient encore au-dessus des 2300 dollars l’once. D’autant que, paradoxe suprême, la banque centrale chinoise continue, comme beaucoup d’autres banques centrales (surtout celles de pays émergents), d’acheter massivement de l’or pour remplacer peu à peu ses titres de réserve libellés en dollars.

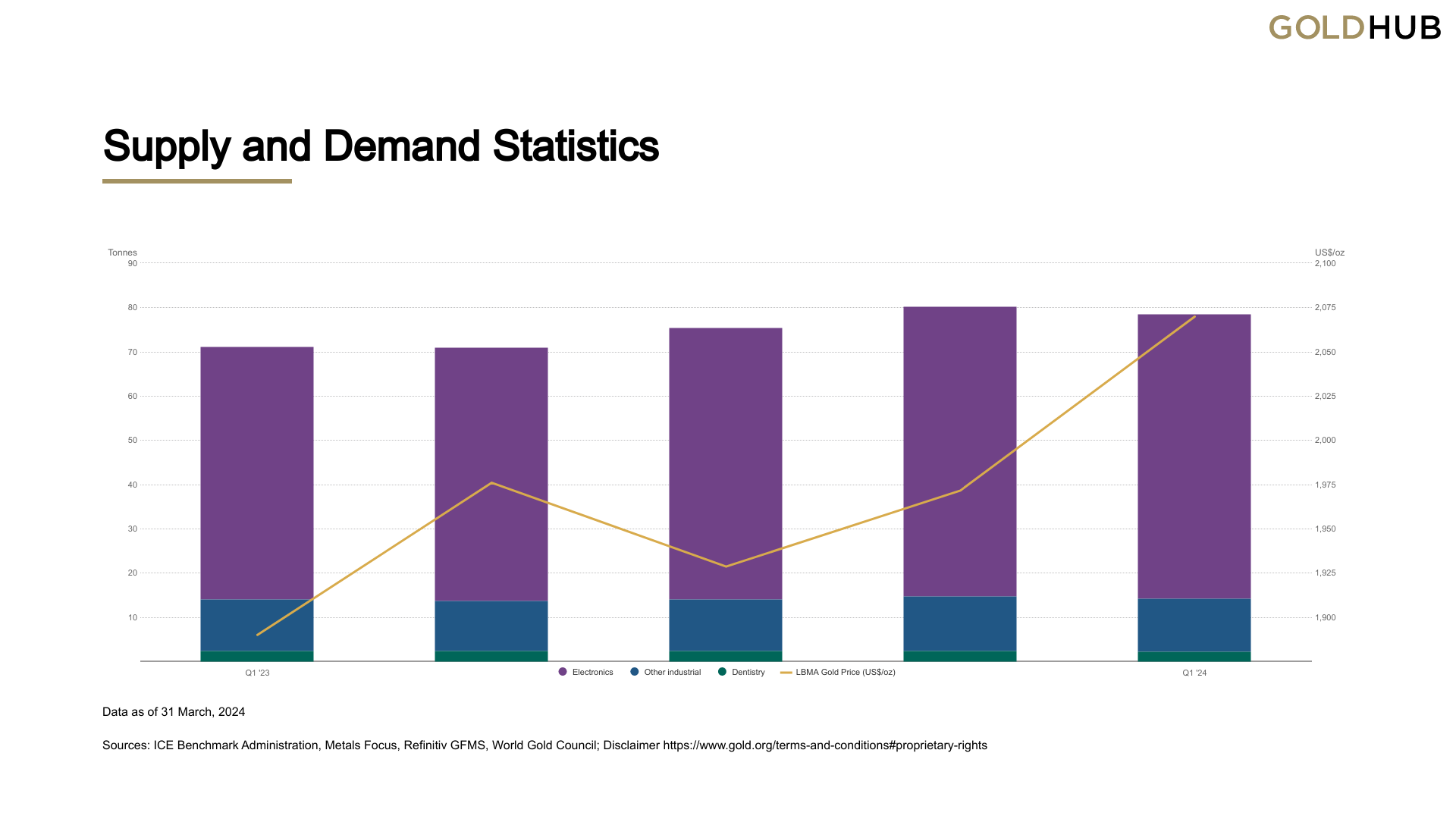

Enfin, c’est vrai que la demande hors banque centrale reste nettement positive, notamment pour les pièces et les lingots qui ont progressé de 3% à 312 tonnes, juste derrière les bijoux qui représentent 479 tonnes. Mais les nouvelles industries, et plus particulièrement celles liées à l’intelligence artificielle, viennent également soutenir les cours de l’or de manière non négligeable. La demande de ce secteur pour le métal jaune (64,4t) a ainsi progressé d’environ 14% entre le 1er trimestre 2023 et le 1er trimestre 2024, essentiellement dans le domaine de l’électronique.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.