Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 12/01/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- 202.000 nouvelles inscriptions aux allocations chômage, stable =

- Inflation américaine (indice PCE) : 3,4 % en hausse ↗︎

- Confiance des consommateurs US (indice Michigan) : 69,7 inchangé

- Valeur du Dow Jones : 37521 en légère hausse chaotique ↗︎

- Valeur du S&P 500 : 4774 en hausse chaotique ↗︎

Principaux indicateurs européens (valeurs arrêtées au 12/01/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.9 % inchangé

- Taux de chômage pour la zone euro : 6.5 % inchangé

- Confiance des consommateurs et des entreprises zone euro : -15 stable =

- Production industrielle de la zone euro : -6.8 % en repli ↘︎

- EUR/USD : 1.095 quasi stable =

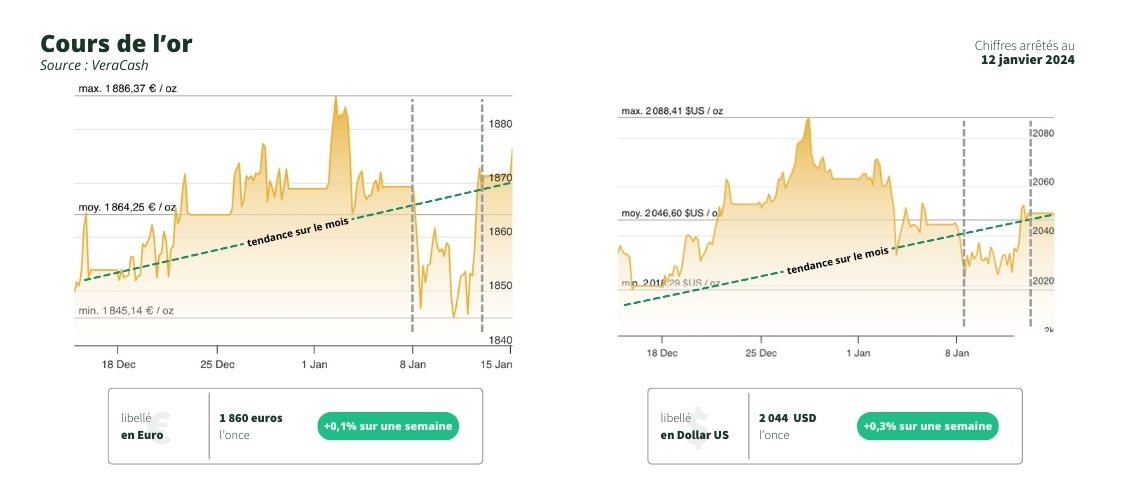

Évolution du cours de l’or

Nouvelle semaine compliquée pour l’or dont le cours semble tendre vers la hausse mais qui se voit régulièrement tiré vers le bas par une actualité financière, mais aussi politique et stratégique au jour le jour.

En réalité, comme la semaine précédente, les investisseurs ont du mal à se décider et les marchés ne parviennent pas à s’orienter franchement. Certes, si on prend les principaux indices américains, la tendance est la hausse, mais la progression est loin d’être linéaire et tranquille. Ainsi, le Dow Jones a joué les montagnes russes…

… tandis que le S&P500 a progressé plus régulièrement mais avec tout de même, lui aussi, de nombreuses hésitations et une forte correction le 11 janvier (après l’annonce de l’inflation de décembre 2023 aux Etats-Unis).

Idem pour l’Euro Stock 50 dans la zone euro, dont les valeurs de début et de fin de semaine donnent l’illusion d’une grande stabilité, mais dont l’évolution s’est en réalité révélée particulièrement agitée.

Le fait est que les tensions au Moyen Orient et l’enlisement de la guerre en Ukraine viennent hypothéquer les prévisions de reprise économique pour 2024. Si de nombreux voyants sont au vert concernant le retour à une inflation contenue, en dépit d’une croissance ralentie, trop d’incertitudes persistent quant à une éventuelle escalade des conflits en cours et de leurs répercussions dans les mois à venir.

Les détenteurs d’or ne s’y sont d’ailleurs pas trompé, et malgré une poursuite de la consolidation entamée depuis le début de l’année, le cours du métal doré se maintient toujours largement au-dessus des 2000 dollars l’once, en raison notamment d’une actualité géopolitique venant stimuler la demande de métaux comme valeur refuge. L’annonce jeudi 11 janvier d’une hausse (attendue, certes, mais pas aussi forte) de l’inflation américaine semble toutefois avoir plombé les marchés financiers, laissant craindre un report d’une éventuelle baisse des taux d’intérêt prévue pour le printemps, mais cela n’a pas eu d’effet visible sur le cours de l’or.

On note toutefois une belle remontée vendredi 12, qui semble ramener l’or au niveau de ses records du mois de décembre. Car, en dehors des turbulences passagères ou des prises de bénéfices ponctuelles, les perspectives restent globalement très positives pour l’or en 2024.

En effet, les quatre dernières années qui viennent de s’écouler ont soumis l’activité économique et industrielle à rude épreuve : d’abord quasiment arrêtée par la pandémie, puis bloquée par la pénurie de matières premières, malmenée par les hausses des coûts de l’énergie liées à la guerre en Ukraine ainsi que par la reprise d’une inflation qu’on n’avait plus connue depuis 40 ans, et enfin freinée dans ses investissements et son développement par une politique de resserrement monétaire jamais vue de la part des banquiers centraux.

Au final, même si les marchés financiers ont plus ou moins repris du poil de la bête, les volumes d’échange quotidiens sont très souvent modestes, montrant la faible volonté d’engagement des investisseurs. En effet, ceux-ci cherchent désormais la sécurité, et la hausse des taux a provisoirement redonné de la vigueur aux placements institutionnels sans risques, comme les obligations.

Mais là aussi, puisque l’inflation reflue (lentement) et que les taux à long terme devraient a priori poursuivre leur recul entamé récemment (en prévision aussi de la baisse des taux d’intérêt directeurs des banques centrales), le dollar et les autres devises majeures devraient se déprécier face à l’or. D’ailleurs, les taux d’intérêt du Trésor américain à 10 ans semblent avoir envoyé un premier signal en passant brièvement sous la barre des 4 % par an mercredi dernier, alors qu’ils tenaient ce seuil depuis octobre 2022.

Finalement, entre une activité économique qui aura du mal à retrouver rapidement un rythme de croisière convenable, un marché obligataire qui va peu à peu perdre de son attrait, et une inflation qui baisse mais reste encore loin d’atteindre les 2%, on peut supposer que l’or va se maintenir à un niveau élevé durant tout le premier semestre 2024, et même peut-être amorcer une nouvelle progression vers des niveaux inédits au second semestre. D’ailleurs, certains attendent une once aux alentours des 2200 dollars…

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.