On pense souvent que les États ne font que stocker ou acheter de l’or. Quand on regarde l’évolution des réserves, on s’aperçoit que très souvent, les banques centrales sont vendeuses. Et souvent au mauvais moment !

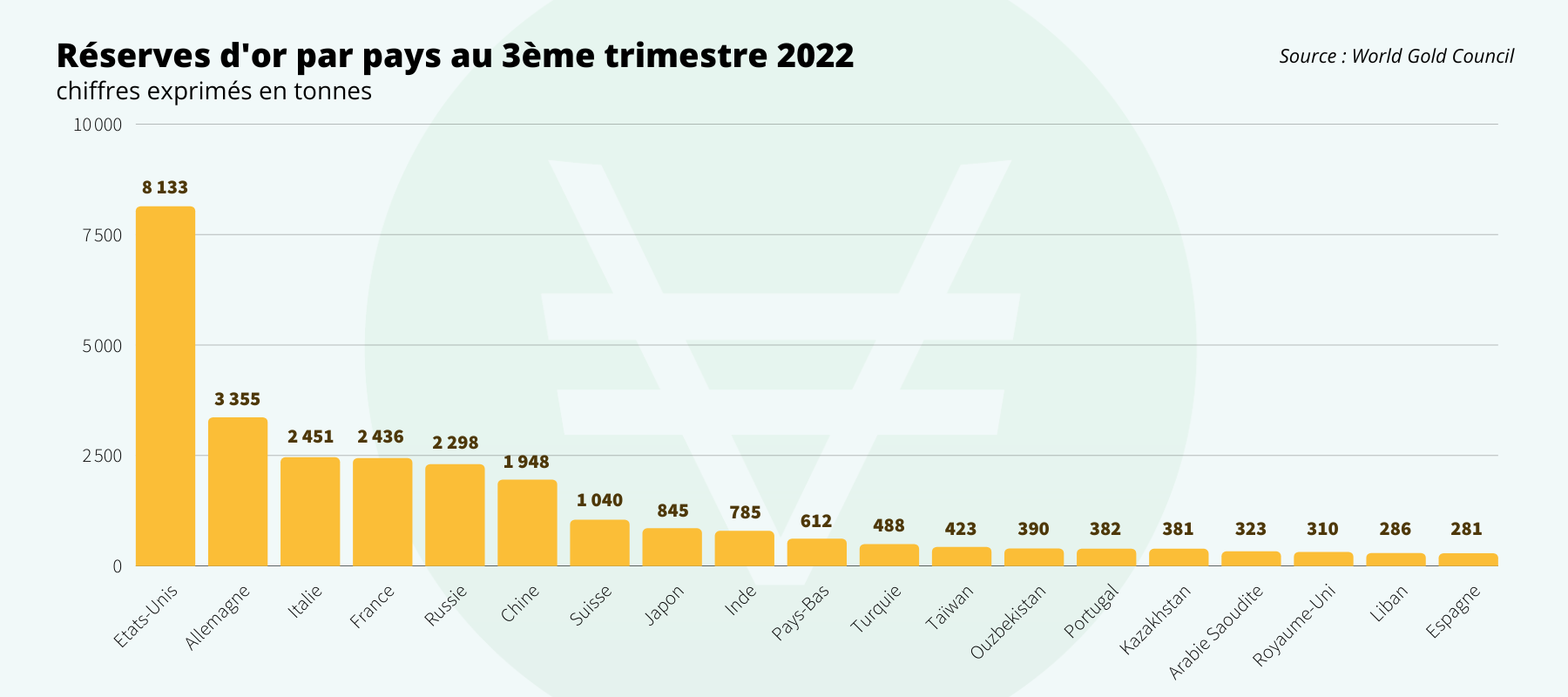

Les banques centrales détiennent 25 % de l’or mondial

Avec 35 000 tonnes d’or stockées dans les coffres des banques centrales, les États sont à la tête, depuis le 20ème siècle, d’environ ¼ du métal précieux disponible. Selon les années et les époques, ce chiffre évolue mais il est toujours globalement sur ces niveaux (à quelques milliers de tonnes près quand même). Pourtant, si l’on regarde dans le détail, on s’aperçoit que par moment, des banques nationales adoptent des positions vendeuses. Et cela entraîne une baisse des cours qui incite d’autres pays à refaire leurs stocks, comme récemment la Russie, la Pologne ou bien encore la Chine.

Bon à savoir : la FED, la Banque fédérale des États-Unis est plutôt conservatrice en ce qui concerne ses stocks d’or. On note peu de variations depuis 1970, avec 8 000 à 9 000 tonnes environ dans les coffres américains.

L’or une garantie monétaire pour les Banques centrales

Il faut toujours se souvenir qu’une Banque centrale a dans ses missions la stabilité monétaire. Pour les grands argentiers, l’or est considéré comme une garantie au même titre qu’une monnaie comme le dollar ou le franc suisse (pour prendre les plus « fortes »). Et c’est vrai jusqu’en 1971, lorsque Nixon décide de ne plus lier le destin de l’or au dollar.

En effet, jusqu’alors, détenir des barres de 12 kg d’or dans ses coffres ou des palettes de billets verts revenait au même. C’est à partir de ce moment-là que les Banques centrales sont devenues vendeuses. Quand les détenteurs de 25 % d’un actif se mettent à vendre, c’est mécanique, le cours baisse. Evidemment, cela n’arrangeait pas tout le monde. Tout d’abord ceux qui avaient encore beaucoup d’or dont la valeur du stock baissait dangereusement. Mais aussi les pays producteurs dont les coûts d’extraction ne baissaient pas, donc les marges et les profits s’amenuisaient.

Les Banques centrales européennes se coordonnent sur leurs ventes d’or en 1999

Si des entreprises privées s’étaient entendues de la sorte, on aurait dénoncé un cartel. En effet, l’accord « Central Gold Bank Agreement » limite les ventes d’or européennes à 2 000 tonnes pour 5 ans. Résultat, le cours de l’once d’or remonte immédiatement. Cet accord est renouvelé régulièrement jusqu’en 2019. Depuis, les possibilités de vendre de l’or pour les Banques centrales en Europe ne sont plus encadrées. On constate d’ailleurs plutôt un mouvement acheteur des pays de l’Est européen comme la Hongrie ou la Pologne. Dans la première décennie de l’an 2000, le cours de l’or baisse à nouveau mais cette fois-ci plutôt à cause d’une finance devenue folle avec des bulles spéculatives.

L’inversion a lieu en 2008, avec la crise des subprimes puis celle des dettes souveraines en Europe en 2011. Le cours de l’once d’or remonte, tout comme la côte du métal jaune chez les banquiers centraux. Les stocks se renouvellent… quand les prix sont en hausse.

La vente d’or des Banques centrales : des décisions politiques

On peut bien évidemment s’étonner de cette très mauvaise gestion du « portefeuille » des Banques centrales en ce qui concerne l’or. Vendre ses actifs quand leurs prix sont en chute, surtout quand il s’agit d’un État et donc sans un besoin impérieux de récupérer des liquidités, c’est étonnant. Mais souvent, derrière ces décisions, il y a des hommes et femmes politiques. Evidemment ils sont conseillés mais parfois, le temps politique – à vue de la prochaine élection – n’est pas celui du temps long de l’or.

Petit palmarès des pires choix de ventes d’or par des hommes politiques :

- Entre 1999 et 2002, le chancelier de l’Echiquier (Trésor Britannique) Gordon Brown vend quasiment la moitié des réserves d’or de Londres alors que l’once d’or est au prix plancher de 300 euros. On appelle cette séquence le Brown’s Bottom, le plancher de Brown (ou le fondement avec un jeu de mot).

- Entre 2001 et 2005, la Suisse vend 1 300 tonnes : 50 % des réserves passent la frontière. Bonne pioche, le cours remonte fortement à partir de 2006.

- En 2004 : Nicolas Sarkozy se débarrasse de 20 % des stocks de la Banque de France. Dommage pour les garanties monétaires françaises, le cours de l’or s’inversera deux ans plus tard pour ne plus cesser de monter jusqu’en 2012 à 1 300 euros. Une augmentation de 245 % !

L’achat d’or par les Banques centrales : des décisions politiques aussi !

A l’inverse, on a pu voir certains pays profiter des baisses de cours pour reconstituer leurs stocks d’or. Ainsi, Vladimir Poutine décide d’acheter de l’or notamment pendant la période 2012-2017 quand le cours du métal jaune stagne autour de 1000 euros.

Boris Eltsine lui avait laissé l’équivalent de 4 milliards de dollars d’or : la Russie est assise sur une valeur de 130 milliards aujourd’hui. Pour les autorités russes, la volonté était d’être le plus indépendants possible du dollar. C’est d’ailleurs souvent ce besoin qui pousse les pays à renforcer leurs stocks d’or. C’est le cas de la Chine notamment.

Brand & Content Manager chez Veracash.

Curieux de tout et en particulier d'Économie, de ses transformations et de l'impact qu'elle a sur nos sociétés.

Toutes les questions méritent une réponse, avec recul et pédagogie.