Principaux indicateurs américains (valeurs arrêtées au 13/12/2024)

- Taux d’intérêt de la Réserve fédérale (Fed) : 4.75%

- 242 000 inscriptions hebdomadaires au chômage, en hausse ↗︎

- Inflation américaine (Core) : 3.3 %

- Confiance des consommateurs US (indice Michigan) : 74

- Valeur du Dow Jones : 43828 en baisse ↘︎

- Valeur du S&P 500 : 6051 en légère baisse ↘︎

Principaux indicateurs européens (valeurs arrêtées au 13/12/2024)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 3 % en baisse ↘︎

- Taux d’inflation moyen pour la zone euro : 2.3 %

- Taux de chômage pour la zone euro : 6.3 %

- Confiance des consommateurs et des entreprises zone euro : -13.7

- Production industrielle de la zone euro : -2.8 %

- EUR/USD : 1.05 quasi stable

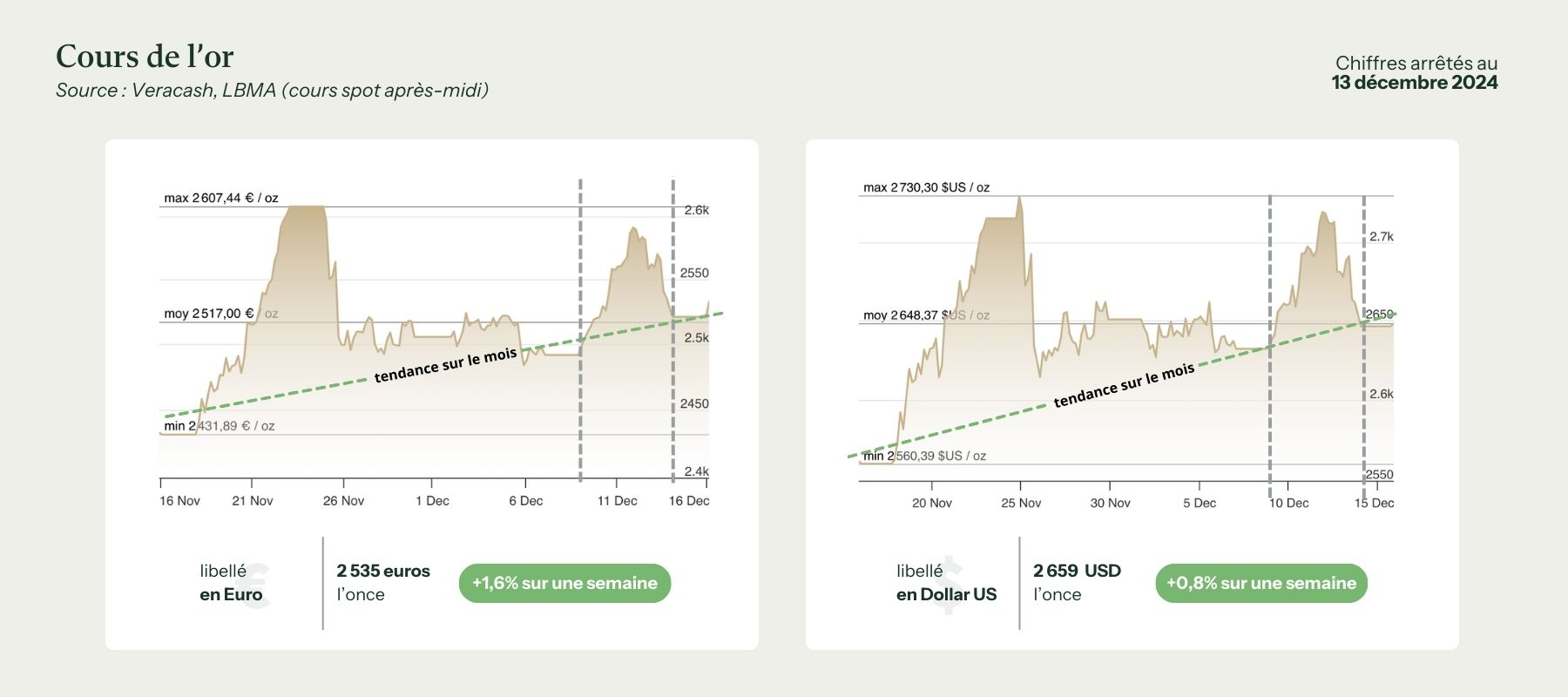

Évolution du cours de l’or

La semaine qui vient de s’écouler a été caractérisée par une belle remontée du cours de l’or qui a pu laisser penser qu’on repartait vers de nouveaux sommets, avec les 2600 euros en ligne de mire dans la journée de jeudi. Une progression de 4% en 4 jours qui a malheureusement été stoppée net pour voir l’once finir aux alentours des 2520 euros, soit malgré tout une hausse de 1,6% sur la semaine.

Dans le détail, cette courbe quasi parabolique qui trouve son point d’orgue à 2593 euros reflète l’influence de plusieurs facteurs au cours de ces derniers jours.

Une grande volatilité masquée par la tendance générale

Loin d’une progression tranquille, le cours de l’or a été pas mal chahuté quand on regarde sa tendance dans le détail. D’un côté, les tensions internationales ont renforcé l’attrait de l’or en tant que valeur refuge, mais les données macroéconomiques contrastées et les perspectives incertaines des banques centrales ont quant à elles contribué à tirer les prix vers le bas.

À l’approche de la fin de l’année, les investisseurs sont plus que jamais indécis face à l’impossibilité de se projeter à moyen ou long terme. Quant au court terme, il est régulièrement soumis à des retournements de situation qui brouillent les stratégies d’investissement.

Une pression haussière soutenue par les risques géopolitiques…

Même si le climat géopolitique mondial est fortement dégradé depuis plusieurs mois maintenant, des événements qui étaient encore imprévisibles au début du mois sont venus s’ajouter à l’instabilité existante. Ainsi, le renversement du président syrien Bachar el-Assad et les interventions militaires régionales ont exacerbé les tensions déjà fortes au Moyen-Orient. Cette nouvelle donne a ravivé l’appétit des investisseurs pour l’or, souvent considéré comme une valeur refuge en période d’instabilité politique. De son côté, la situation en Corée du Sud, marquée par les turbulences autour du président Yoon Suk Yeol, a également contribué à alimenter cette dynamique haussière.

…et un changement de politique chinoise

En parallèle, l’annonce par la Chine de sa plus grande relance monétaire depuis 2011 a eu un impact psychologique fort sur les marchés. Le retour des achats d’or par la Banque populaire de Chine, après une pause de six mois, a boosté le prix du métal précieux. Certes, les volumes annoncés restent modestes (5 tonnes), mais l’effet symbolique de ces achats dans un contexte de relance économique a réellement stimulé les cours.

La demande des consommateurs sous pression

Forcément, ce nouvel élan a eu des répercussions sur la demande physique, notamment en Chine et en Inde. En raison de cette nouvelle flambée des prix de l’or, les consommateurs ont réduit leurs achats, et certains investisseurs ont même profité de cette opportunité pour vendre leurs stocks acquis à des prix inférieurs. En Chine, les prix de l’or se négocient désormais avec une décote par rapport aux cours internationaux, signe d’une demande affaiblie malgré les récents efforts de relance économique. En Inde, les détaillants ont également rapporté une baisse marquée des ventes d’or physique.

L’effet des politiques monétaires divergentes

Les décisions monétaires des grandes banques centrales ont également joué un rôle déterminant dans l’évolution des cours de l’or cette semaine. Aux États-Unis, les chiffres mitigés de l’inflation ont maintenu les anticipations de baisses de taux de la FED, tout en laissant planer des doutes sur le rythme de cet assouplissement monétaire en 2025. Car la persistance de l’inflation « collante », notamment sur les prix à la production, est de nature à favoriser des taux élevés, conservant au dollar une certaine attractivité, même diminuée. Le cours de l’or en pâtit alors forcément.

Du côté de la BCE, la baisse prudente et modeste de 25 points de base survenue mercredi est un autre signal qui semble indiquer que les objectifs d’équilibre économique dans la zone euro sont encore loin d’être atteints. Certes, cette incertitude économique joue en faveur de l’or, mais aussi du marché obligataire qui continue d’attirer les investisseurs, lesquels préfèrent un placement sûr offrant un meilleur rendement dans un environnement de taux encore élevés.

Des marchés actions et obligations qui se maintiennent

D’ailleurs, la situation est assez paradoxale, car les marchés actions et obligataires ont enregistré des performances globalement solides, en dépit d’un environnement des plus incertains, affaiblissant temporairement l’attrait pour l’or.

Ainsi, les actions américaines continuent de surfer sur un optimisme lié à la transition politique et économique après les élections de Donald Trump. Quant aux marchés de la dette à haut rendement, ils ont connu un regain d’intérêt, atteignant des niveaux de valorisation similaires à ceux d’avant la crise financière de 2008.

Les prémices d’une nouvelle crise

En fait, il semble que les investisseurs soient devenus brusquement attirés par le risque (le Bitcoin au-delà des 100 000 dollars en est une parfaite illustration), multipliant les réactions spéculatives, simplement au regard des performances récentes d’à peu près tous les marchés. Comme pour faire durer encore un peu l’euphorie des hausses spectaculaires de ces derniers mois.

Sauf que l’histoire montre que ces comportements marquent souvent les prémices d’une crise financière mondiale. Une raison supplémentaire d’envisager une nouvelle phase de progression pour l’or à brève échéance, avec des prévisions de certaines grandes banques, dont UBS et Goldman Sachs, qui placent le métal jaune au-delà des 3000 dollars l’once dans le courant de l’année 2025.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.