Régulièrement, nous rappelons dans nos articles l’importance de la diversification en matière d’épargne et d’investissement. Non seulement parce que c’est la meilleure façon de limiter les risques de perte en capital, mais aussi parce que cela permet généralement de compenser la volatilité de certains placements. Or diversifier, cela peut-être aussi une occasion de donner du sens à son épargne, notamment à travers des produits conçus pour financer spécifiquement certains besoins.

Livrets et plans d’épargne à objectif sociétal

Le livret A

Premier placement historique des Français, le Livret A n’est pas qu’une simple version moderne du bas de laine. C’est aussi un outil dont l’encours est principalement destiné au financement du logement social et des infrastructures publiques. Particulièrement prisé par les petits épargnants en raison de sa grande liquidité — et aussi parce que sa rémunération est totalement exonérée d’impôts —, ce livret réglementé, dont le taux d’intérêt est donc fixé par l’État (actuellement 3% par an), représentait 428,5 milliards d’euros à la fin août 2024.

Le LDDS

Petit frère du Livret A, le Livret de Développement Durable et Solidaire (LDDS) oriente quant à lui les fonds collectés vers des projets liés, comme son nom l’indique, au développement durable et à l’économie sociale et solidaire. Son taux est calqué sur celui du livret A, mais son plafond est deux fois moindre, limité à 12 000 euros par détenteur (contre un montant maximum d’épargne de 22 950 € sur le livret A). Au 31 août 2024, l’encours total du LDDS s’élevait à 155,6 milliards d’euros.

Le PEA

Même si son objectif sociétal est moins évident, le PEA est, lui aussi, un instrument de financement de l’économie réelle puisqu’il encourage l’investissement dans les entreprises françaises (voire européennes), et soutient donc la souveraineté industrielle du pays. Il permet aux épargnants d’investir en actions tout en bénéficiant d’avantages fiscaux après une certaine durée de détention. En 2023, le PEA comptait plus de 5 millions de titulaires, avec un encours moyen par plan d’environ 25 000 euros.

Le PEAC

Enfin, créé par la loi n° 2023-973 du 23 octobre 2023 relative à l’industrie verte, le Plan d’Épargne Avenir Climat (PEAC) est destiné aux jeunes de moins de 21 ans et vise à orienter l’épargne vers des projets contribuant à la transition écologique, avec un plafond de versement fixé à 22 950 euros. Toutefois, ce produit étant visiblement mal conçu et surtout mal ciblé (rares sont les jeunes de moins de 21 ans qui disposent d’une épargne de plus de 20 000 euros), il n’est toujours quasiment pas commercialisé. La plupart des banquiers et des assureurs le considèrent d’ailleurs déjà comme un produit mort-né, mais on ne pouvait pas passer sous silence cette initiative en faveur d’une épargne responsable.

Acheter de l’or donne du sens à son épargne

L’or est certes déjà un actif de diversification car il constitue un moyen simple et universel de conserver de la valeur en dehors du système bancaire classique. Et il contribue aussi à redonner un peu de liberté financière à son détenteur. En ce sens, l’or est par nature porteur de sens, il a un objectif qui dépasse le simple caractère économique.

En outre, l’or ne se dégrade pas et ne nécessite aucune forme d’énergie pour exister ou pour être conservé, ce qui le distingue des crypto-actifs, des outils financiers classiques et même de la monnaie fiduciaire moderne entièrement informatisée dont l’impact écologique représente des millions de tonnes d’équivalent CO2 chaque année.

Enfin, une fois passée l’étape de l’extraction, l’or est recyclable pratiquement à l’infini, ce qui en fait un actif à faible impact environnemental.

Mais tout ceci ne constitue pas l’objectif premier de l’or. C’est une conséquence appréciable lorsqu’on cherche à épargner utile et responsable, mais on achète rarement de l’or dans cet unique but. Pour cela, il faut penser à se diversifier au-delà de l’or (même s’il est intéressant d’en avoir dans un portefeuille bien diversifié) et opter pour des solutions d’épargne dédiées au financement d’un ou plusieurs enjeux de société.

Le tabou du fléchage de l’épargne

Le cas du Plan Épargne Avenir Climat rappelle justement les difficultés que soulève le fléchage de l’épargne des Français. Des difficultés techniques tout d’abord, car il n’est pas toujours simple de concevoir un produit simple et pratique qui suscite une demande suffisante pour répondre à des besoins précis. Et des difficultés politiques aussi, face à la réticence naturelle des épargnants à voir leur argent utilisé à des fins qu’ils ne cautionnent pas.

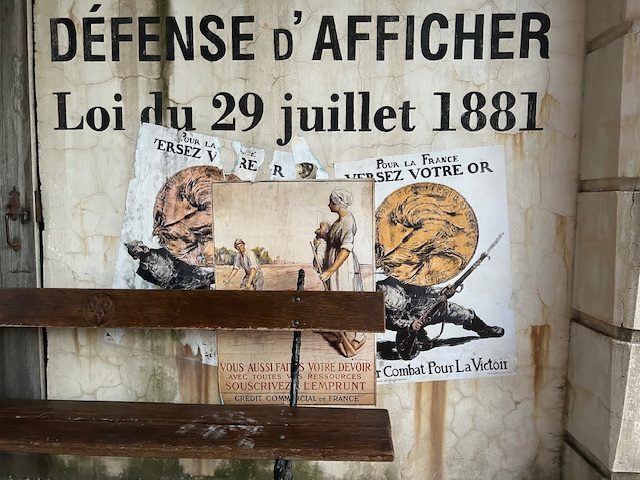

C’est principalement le cas de la défense, dans un pays qui a depuis longtemps perdu son esprit patriotique en dehors des compétitions sportives et qui rejette massivement l’action militaire dans les relations internationales. Pourtant, l’environnement géopolitique actuel ne nous donne pas trop le choix, et les différentes menaces auxquelles le pays doit faire face avec la persistance des conflits aux portes de l’Europe devraient nous inciter à un renforcement de notre politique de défense.

Mais il est loin le temps où on pouvait mobiliser les Français dans un même élan d’effort national à travers leur épargne.

C’est la raison pour laquelle une proposition de loi adoptée au Sénat en mars 2023 qui suggère de diriger une part des sommes collectées via le Livret A vers l’industrie de la défense, n’a toujours pas été examinée à l’Assemblée nationale.

Dans un autre registre, la députée écologiste Sandrine Rousseau a suggéré en avril 2024 de mobiliser de manière contrainte l’épargne des Français pour reprendre le contrôle de la dette nationale. Outre la méthode fortement contestable, qui ne pouvait que soulever l’indignation générale, l’objectif était lui aussi fortement rejeté car les particuliers ne souhaitaient pas voir leurs économies éponger les conséquences d’une mauvaise gestion de la part des responsables du budget de l’Etat.

L’avenir est à l’épargne responsable

Pour autant, l’avenir semble être à “l’épargne éclairée”, ou en d’autres termes aux placements responsables permettant d’agir sur la résolution de problèmes rencontrés par la société. On l’a dit au début de cet article, au-delà de la diversification à des fins économiques, les individus veulent aujourd’hui donner du sens à leur épargne.

C’est pourquoi certaines initiatives privées proposant des solutions d’investissement responsable ont le vent en poupe actuellement… au risque de dissimuler en réalité des arnaques plus ou moins bien ficelées. La méfiance est donc de rigueur et la volonté de se diversifier ne doit pas faire oublier les principes élémentaires de vigilance. On a ainsi vu des offres frauduleuses proposant des investissements dans des projets écologiques ou durables, tels que des plantations d’arbres ou des énergies renouvelables, souvent relayées par des publicités en ligne qui promettent en outre des rendements attractifs tout en contribuant à des causes environnementales, et qui ne sont finalement que des pièges destinés à détourner les fonds des épargnants.

Mieux vaut donc rester en terrain connu, quitte à être moins “original”. Ainsi, depuis le 24 octobre 2024, les assureurs sont tenus de proposer une gestion pilotée incluant une part minimale d’investissements non cotés dans les contrats d’assurance-vie et de PER, favorisant ainsi le financement de l’innovation et de l’industrie. De la même façon, un Livret d’Épargne Industrie a été annoncé par le Premier ministre Michel Barnier pour 2025, dans le but de flécher l’épargne des Français vers la dynamique industrielle et les PME nationales.

Enfin, depuis 2017, la France émet des “obligations vertes et solidaires” pour financer des projets liés à la transition énergétique, aux infrastructures durables ou à l’économie sociale et solidaire. Initialement destinées aux investisseurs institutionnels, ces instruments sont désormais accessibles aux particuliers par l’intermédiaire de certains fonds labellisés susceptibles d’être incorporés dans un PEA ou un contrat d’assurance-vie classique.

Multi-entrepreneur, auteur et consultant depuis plus de vingt-cinq ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.

Bonjour,

Merci pour ce sujet très intéressant.

Mais, que financent le Lep ainsi que les divers livrets proposés par les banques, tels que les livrets b, par exemple. Merci

Bonjour Alice,

Merci d’apprécier notre travail.

Pour répondre à votre question, les fonds collectés sur les LEP ou le livret B ne sont pas spécifiquement affectés au financement de projets particuliers.

En réalité, ces fonds sont utilisés par les banques elles-mêmes pour leurs activités de crédit ; ce qui signifie que l’argent placé sur un LEP ou un Livret B servira à accorder des prêts aux clients de la banque, financer des projets d’entreprises, ou pour d’autres opérations bancaires courantes.

Ce sont donc en quelque sorte des instruments à travers lesquels les banques « empruntent » de l’argent aux épargnants (y compris les plus modestes, puisque le LEP n’est accessible qu’aux personnes à faible revenus !) en échange d’intérêts annuels.

Bonjour,

Merci pour ce sujet très intéressant.

Mais, que financent le Lep ainsi que les divers livrets proposés par les banques, tels que les livrets b, par exemple. Merci