Cet article ne constitue pas un conseil en investissement, activité réservée aux professionnels reconnus par les autorités régulatrices.

En période d’incertitude, on a tendance à réduire sa consommation et renforcer son épargne. Mais pas n’importe comment, car si en temps normal l’épargnant Français est d’un naturel prudent, il devient particulièrement frileux lorsque l’horizon économique s’obscurcit. Et c’est précisément là que les placements dits « sans risques », ou encore « garantis », voient leurs montants de collecte littéralement exploser. Sauf que, du Livret A à l’assurance-vie, en passant par les comptes de dépôt, les plans d’épargne ou même le cash, aucune de ces solutions n’est réellement sans risque. Pire encore, certains de ces outils vous feront même presque chaque fois perdre de l’argent.

Un risque proportionnel à la rentabilité

On a beau le dire et le répéter sur tous les tons, beaucoup de gens n’ont toujours pas pris conscience que le risque suit la rentabilité, et qu’on ne peut avoir la seconde sans le premier. En d’autres termes, plus un placement est rentable, plus il est risqué ; celui qui cherche à vendre un placement à la fois très rentable et sans risque est, soit un imbécile, soit un escroc. Et comme il y a très peu d’imbéciles qui se lancent dans la vente de produits financiers… Restez donc extrêmement vigilants face à ceux qui pourraient vous proposer l’affaire « que les professionnels de la finance voudraient garder pour eux » ou le placement « qui fait trembler les banquiers« .

Quoi qu’il en soit, on peut parfaitement accepter un minimum de risque en contrepartie d’une certaine rentabilité. C’est par exemple le cas des SCPI qui peuvent offrir un rendement plusieurs fois supérieur au taux de croissance (ou d’inflation), sous réserve d’accepter la possibilité de perdre un peu d’argent si les marchés venaient à se retourner de manière défavorable.

On peut aussi choisir de privilégier la sécurité de son capital, quitte à ne rien gagner ou presque, l’objectif premier étant surtout de ne rien perdre. La stratégie ultime de ce genre de stratégie patrimoniale étant la conservation de tout son capital sur un ou plusieurs comptes de dépôt à vue, appelés aussi tout simplement comptes courants (même si ce n’est pas tout à fait la même chose). Aucune rentabilité, certes, mais les sommes déposées restent en théorie récupérables en totalité.

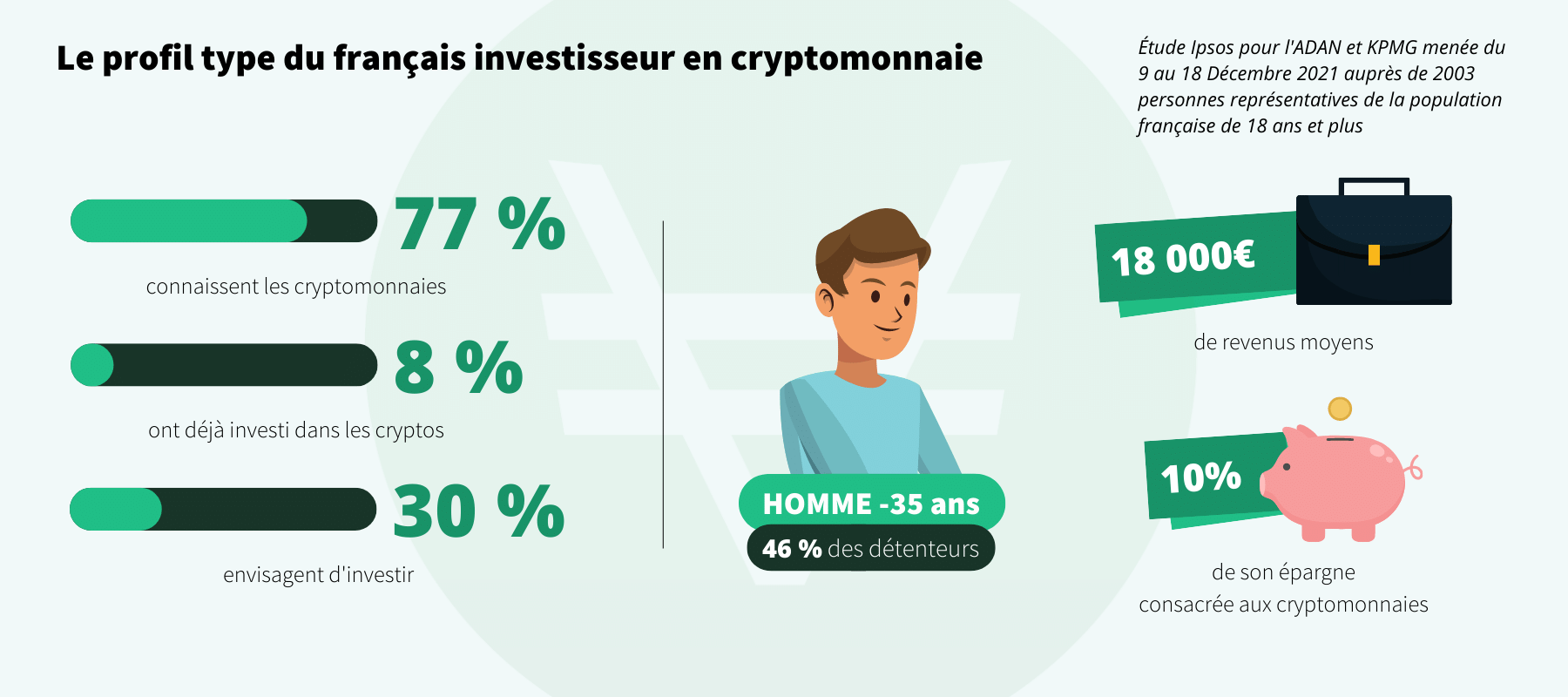

À l’autre extrémité du spectre, on trouve des placements purement spéculatifs qui s’apparentent davantage au casino ou à la loterie, dans lesquels seule la possibilité d’un rendement maximal est importante, sans égard pour les risques. Le trading en bourse, l’investissement dans les entreprises (appelé aussi capital-investissement ou private equity), mais surtout depuis quelques années les crypto-actifs (Bitcoins, NFT, etc.), sont autant de solutions susceptibles de générer beaucoup d’argent… mais qui peuvent également entraîner des pertes majeures, voire carrément ruiner les épargnants les moins prudents (ou les plus gourmands).

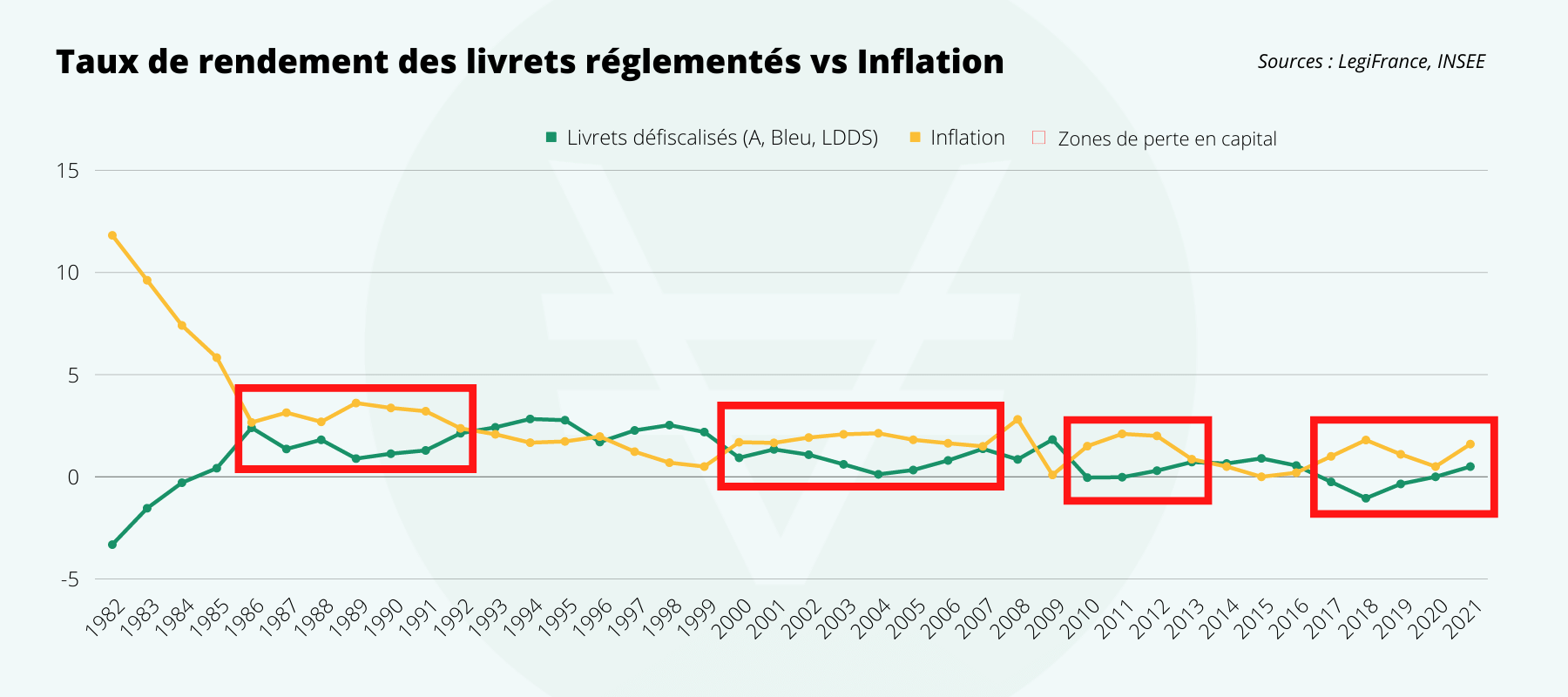

Entre les deux, on trouve des produits bien connus des particuliers puisque certains sont même devenus les placements favoris des Français. Il s’agit bien sûr du Livret A et de l’assurance-vie, deux solutions d’épargne présentées comme étant à la fois sans risque et génératrices de rendement. Avec les plans d’épargne et les livrets défiscalisés (Plan d’épargne logement, Livret de Développement Durable et Solidaire, Livret d’Épargne Populaire, Livret Jeune…) on pourrait d’ailleurs en conclure qu’il s’agit là de produits parfaits, puisqu’ils allient la sécurité du capital et une (petite) rémunération. Un juste équilibre, en quelque sorte.

La réalité est plus nuancée et même ces placements que l’on imagine sans aucun risque nous exposent la plupart du temps à des pertes financières non négligeables.

Aucun placement n’est véritablement sans risque

Une première nuance qui mérite d’être apportée concerne l’appréciation même du risque. En effet, cette notion n’a pas forcément la même définition selon chacun, et alors que certains épargnants craindront surtout la perte de pouvoir d’achat de leur capital, d’autres verront plutôt le risque dans l’immobilisation de leur patrimoine ou encore dans la fiabilité de leur intermédiaire financier. En fait, d’une manière générale et plus particulièrement en matière de finance, il y a TOUJOURS un risque. Les produits les plus sûrs sont simplement ceux qui sont conçus pour limiter au maximum le risque de perte en capital.

Parmi les risques qui perdurent en dépit de toutes les précautions, on peut ainsi évoquer le risque de liquidité, inhérent à certains produits d’épargne dont le fonctionnement implique de bloquer le capital pendant une durée plus ou moins longue, sans possibilité de retrait (le Plan Épargne Retraite par exemple, ou PER) ; il y a aussi le risque de contrepartie, avec la possibilité que l’opérateur financier, banque ou assurance, fasse faillite ou devienne totalement insolvable, un risque plus rare, certes, mais qui est devenu une éventualité bien concrète depuis quelques années. Enfin, il ne faut pas oublier l’inflation qui vient directement influer sur tous les placements, y compris sur ceux dits sans risques, non seulement en affectant leur éventuelle rentabilité mais parfois même en réduisant directement la valeur du capital placé.

C’est particulièrement le cas sur tous les placements dont le taux d’intérêt est inférieur au taux d’inflation, et plus spécifiquement le Livret A et l’assurance-vie dont les rendements de ces dernières années se sont révélés de plus en plus anecdotiques au regard d’une hausse des prix qui atteint aujourd’hui des sommets. Et inutile de préciser que l’argent simplement déposé sur un compte courant voit tout simplement sa valeur diminuer dès le début, proportionnellement à la hausse normale du coût de la vie. Ainsi, même avec un taux d’intérêt désormais fixé à 1% par an, le Livret A expose l’épargnant à une perte nette de 4% de la valeur de son capital à cause de l’inflation qui se situe aujourd’hui autour de 5% en France. Idem pour l’assurance-vie en euros, présentée comme plus sûre que sa petite soeur en unités de compte (comprendre ici « en actions »), mais qui n’offre en moyenne qu’une rentabilité à peine supérieure au livret A. Et encore, c’est sans compter les cotisations sociales qui s’appliquent en cas de retrait.

D’ailleurs, il existe un autre risque pour l’assurance-vie, plus sournois celui-ci car lié aux frais de gestion. En effet, les assureurs ont pris l’habitude de se rémunérer en prélevant un pourcentage sur la rentabilité effective de leurs produits. Or, lorsque le rendement n’est plus au rendez-vous, les frais de gestion tombent tout naturellement à zéro ou presque. Une situation qui n’est pas viable et que de nombreuses compagnies ont décidé de contrer en transformant le calcul de leurs frais de gestion pour les faire porter désormais sur le capital investi (et non plus sur la plus-value réalisée). Résultat, même en cas de rendement nul, voire négatif, les économies de leurs clients sont peu à peu grignotées par les frais de gestion, sans égard pour la notion de « capital garanti ».

À noter que ce phénomène se rencontre également sur un support beaucoup plus simple que constitue le compte courant, lequel est la plupart du temps associé à un « package » proposé par le banquier contre le paiement annuel de « frais de tenue de compte« .

Qu’en est-il des valeurs dites refuges ?

Dès lors, on pourrait se dire que la solution consiste finalement à convertir son capital en actifs tangibles dont la valeur progresse avec l’inflation et qui ne risquent pas de disparaître avec le temps. C’est notamment le cas de l’immobilier et des métaux précieux. À défaut de rendement important (et même d’absence de rendement pour l’or par exemple), ces actifs offrent tout de même la possibilité de préserver la valeur de son capital et de faire progresser le pouvoir d’achat de ce capital au fil du temps, à mesure que l’inflation vient au contraire éroder la valeur des unités monétaires. C’est pourquoi on leur donne le nom de valeurs refuges : les devises peuvent bien se voir dévaluées, les marchés boursiers s’effondrer et l’économie tout entière disparaître à l’occasion d’une crise majeure, un immeuble restera toujours un abri où se réfugier et une pièce d’or ou d’argent conservera toujours une valeur d’échange universellement reconnue.

Dans une situation plus classique, c’est-à-dire avec une économie progressant bon an mal an sans vivacité excessive mais sans véritable crise majeure non plus (ce qui reste quand même l’option la plus probable, n’en déplaise aux théoriciens de l’apocalypse), ce genre d’actif a toute son importance dans un patrimoine équilibré, en ce sens qu’il offre une grande résilience aux turbulences passagères et qu’il permet de garantir au moins en partie l’intégrité de son capital.

Néanmoins, là encore, on ne peut pas parler de « capital garanti » à 100% ni même de placements sans risque, car les valeurs refuges sont elles-aussi soumises à certains aléas inévitables, quoique limités. Par exemple, si le rendement d’un bien locatif peut être dégradé par une période de vacance prolongée ou même par des loyers impayés, la valeur-même du bien peut elle aussi baisser en raison, notamment, de dégradations causées au logement, mais aussi à cause d’un retournement de marché (krach immobilier), d’un déclassement de la zone géographique d’implantation (paupérisation du quartier ou industrialisation des environs) ou encore d’un changement de législation sur les standards d’habitabilité (performances énergétiques, normes anti-pollution, etc). Dans ce cas, le patrimoine se déprécie et le capital investi dans le bien immobilier n’est plus garanti.

Quant à l’or et aux métaux précieux en général, tout va dépendre de leur mode de conservation, sachant que de tels actifs suscitent la convoitise et qu’ils peuvent donc être dérobés, ce qui se traduit par une perte totale de capital. Mais il peut arriver aussi que, dans le cas des pièces notamment, et plus particulièrement celles qui ont été acquises avec une prime liée à leur état (neuf, fleur de coin, splendide…), de mauvaises conditions de conservation entraînent une dégradation de l’aspect général (rayures, usures, traces de choc), réduisant drastiquement leur valeur marchande et faisant donc du même coup perdre une partie plus ou moins importante du capital correspondant.

À noter que tous ces risques n’existent plus lorsqu’on fait appel à un intermédiaire comme VeraCash, dont l’une des priorités est justement d’éviter la détérioration des métaux précieux détenus par ses clients. Avec plus de 6 tonnes d’or et 55 tonnes d’argent gérés à l’échelle du groupe AuCOFFRE, VeraCash est en effet l’un des leaders européens de l’achat de métaux précieux, prenant en charge non seulement leur conservation mais aussi leur protection dans les coffres des Ports Francs et Entrepôts de Genève (PFEG), qui comptent parmi les lieux les plus sécurisés au monde. Quant à la disponibilité du capital converti, là encore VeraCash offre l’une des meilleures solutions du marché grâce à une carte de paiement directement associée au compte de chaque client, lequel dispose alors d’un moyen de paiement immédiat pour tous ses achats du quotidien.

Il reste bien évidemment le risque de défaillance de Veracash (cessation d’activité ou faillite), mais dans ce cas, la totalité des pièces et lingots détenus aux Ports Francs de Genève et en France seraient vendus au prix du marché afin de restituer à chaque client l’intégralité de la valeur de son capital en métaux précieux, en fonction du cours de l’or au moment de la revente.

Par conséquent, même si certains actifs sont plus protecteurs que d’autres, l’absence totale de risque ne peut jamais être garantie. Cela dit, une bonne stratégie d’investissement consiste d’abord et avant tout à diversifier son épargne, si possible en combinant des placements sécurisés (Livret A, LDD, valeurs refuges) pour protéger une partie de son capital, et des produits plus risqués (mais potentiellement plus rémunérateurs) pour dynamiser son patrimoine. À chacun de trouver le niveau de risque qu’il est prêt à accepter en fonction des gains attendus.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.