Lorsque vous souscrivez à de nouveaux services financiers, vous passez systématiquement par une procédure de “KYC” lors de votre inscription. Derrière cet acronyme barbare se cachent de nombreux défis pour les entreprises financières, banques, fintech, plateformes d’échanges de crypto, etc.

Veracash étant un service financier accessible aux résidents de l’Union Européenne (UE), nous souhaitons être totalement transparents sur les enjeux liés au KYC. C’est donc l’occasion de vous expliquer pourquoi nous vous demandons certaines informations.

Avant de valider toute inscription, nous avons besoin de vous faire confiance autant que vous nous faites confiance : c’est là que le « KYC » (« Know Your Customer » qui signifie en français “Connais Ton Client”) ou “KYB” (“Know Your Business” pour une entreprise) intervient.

[Mise à jour le 31/01/2025]

Au sommaire

Qu’est ce que le KYC ?

Veracash est actuellement enregistrée comme agent officiel d’un établissement de paiement français, Treezor SAS. Ce partenariat nous permet d’émettre une carte de paiement Mastercard et de proposer un compte avec un IBAN français. Cet établissement de paiement a un agrément auprès de l’autorité bancaire de son pays, valable dans l’Union Européenne grâce au mécanisme de “passeport”.

En tant qu’agent, nous devons vérifier que vous êtes bien la personne que vous prétendez être. Bien sûr, nous n’insinuons pas que vous avez des raisons de cacher votre identité mais certaines personnes ont des prétextes pour le faire. On y reviendra plus tard…

À votre inscription sur la plateforme, Veracash vous demande la copie d’une pièce d’identité lisible, un justificatif de domicile et un RIB : c’est la partie immergée de l’iceberg. Sans rentrer dans les détails, des algorithmes vérifient chaque document pour déterminer qu’il n’a pas été volé ou falsifié et appliquent certaines règles visant à lutter contre la fraude. Et nous voyons passer des faux documents chaque semaine.

Qui est concerné par le KYC ?

À l’origine, seules les banques et les assurances étaient concernées par ces régulations mais le secteur financier ne cesse d’évoluer. Les directives européennes sur les services de paiement DSP1 et DSP2, dont nous avons parlé dans un article récent, permettent à des acteurs d’un nouveau genre, les fintech (abréviation de “Financial Technology”), de moderniser les services de paiement.

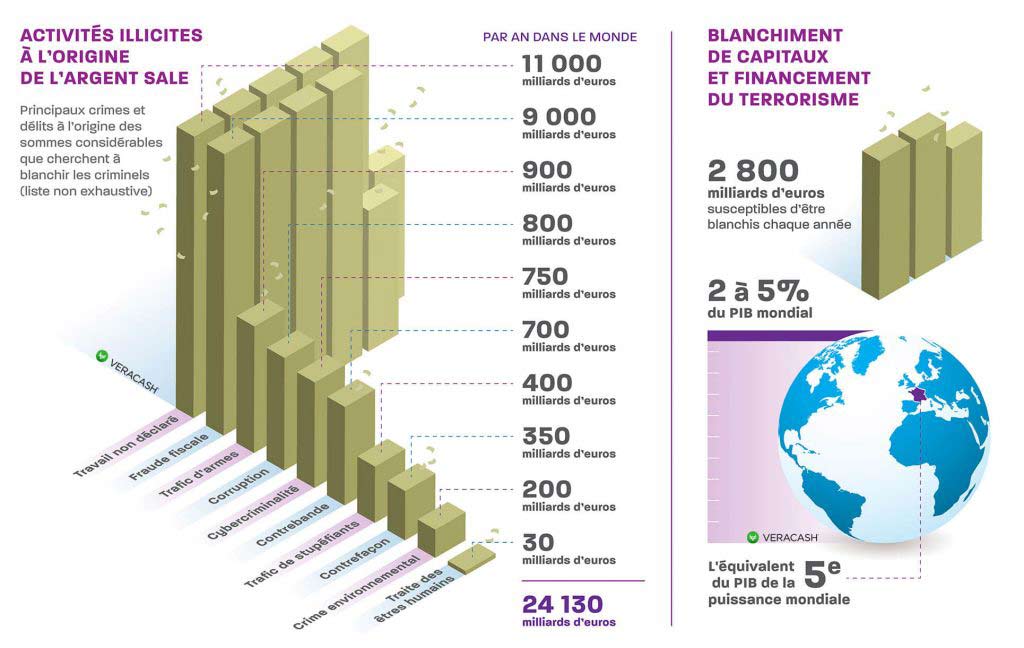

Aujourd’hui, les fintech (Veracash en est une) et beaucoup d’autres activités (1) comme les plateformes d’échange de crypto-monnaies, sont considérées comme des acteurs financiers à part entière. Elles sont donc concernées par toutes les évolutions de la régulation financière dont LCB-FT, comprenez ici lutte contre le blanchiment et le financement du terrorisme.

Si Veracash permettait le financement d’activités illégales, l’achat d’armes de manière anonyme et le blanchiment d’argent en toute impunité, l’ensemble de nos clients finiraient par être impactés négativement. Ces cas peuvent paraître extrêmes mais sont aujourd’hui une réalité du monde financier. À votre avis, pourquoi les hackers exigent des paiements en Bitcoin lorsqu’ils piratent des entreprises avec des ransomwares (2) ?

Les autorités renforcent leurs obligations pour lutter contre le blanchiment d’argent

C’est le jeu du chat et de la souris. D’un côté, les autorités mettent en place des obligations pour empêcher le blanchiment d’argent. De l’autre, les fraudeurs trouvent des méthodes pour poursuivre leurs trafics. Les obligations pour les prestataires de services de paiements évoluent donc régulièrement.

La dernière mise à jour des obligations est pour la fin 2025

Les directives les plus récentes de l’Union Européenne sur le KYC et le système financier datent de 2023. C’est la 5e évolution de ce règlement : ce dernier intègre désormais les PSAN, prestataires de services sur actifs numériques, pour prendre en compte les plateformes de cryptoactifs (Bitcoin, etc.).

Ce règlement 2023/1113 entrera en vigueur le 31 décembre 2025 mais il est fortement recommandé de mettre en place les premières mesures dès le début de l’année.

Ces nouvelles mesures imposent tout d’abord des obligations de gouvernance aux différents PSP. Cela ne concerne donc pas directement l’utilisateur final du service.

En revanche, il est aujourd’hui demandé aux acteurs de la finance, de l’assurance et de la banque d’opérer une surveillance permanente de l’évolution de la situation du consommateur. C’est ainsi que les organismes bancaires ou assurantiels peuvent demander très régulièrement une mise à jour de votre KYC. Ce qui peut agacer quand la situation n’a pas changé mais c’est une obligation légale.

À noter : certains acteurs profitent de cette mise à jour de votre profil d’investisseur pour connaître l’ensemble de votre patrimoine. L’objectif étant de pouvoir vous vendre des produits financiers supplémentaires. Vous n’avez aucune obligation de répondre à ces questionnaires intrusifs.

Le régulateur veut aussi une surveillance accrue des pratiques financières des utilisateurs. C’est pourquoi on peut être interrogé régulièrement sur la finalité d’une opération, d’un virement ou d’un paiement par carte. Là aussi, quelques abus peuvent exister, notamment de la part de banques qui ne souhaitent pas voir l’épargne de leurs clients partir sur un compte d’une Fintech.

Le KYC est une protection pour tout le monde

Par extension, et c’est finalement le plus important, le KYC nous permet de créer un service sûr pour tous nos utilisateurs en excluant les fraudeurs, les blanchisseurs d’argent, les terroristes, etc. En tant que client de notre plateforme, vous êtes aussi protégé de toute usurpation d’identité ou de tentative de détournement de votre compte. C’est aussi dans ce but que nous avons parfois été obligés de durcir certaines conditions au fil du temps, pour améliorer la sécurité des comptes de nos membres et garantir la probité de notre système dans son ensemble.

[Spoiler] Dirty Money : l’histoire vraie d’une banque qui se passe volontairement du KYC

Netflix propose la série de documentaires “Dirty Money”. L’un des épisodes est consacré à la banque HSBC, devenue l’institution financière préférée des cartels de drogue mexicains il y a quelques années : l’ouverture d’un compte ne nécessitait alors aucun KYC.

La banque est accusée d’avoir blanchi un total de 800 millions de dollars du cartel de Sinaloa et d’être indirectement responsable de la mort de plus de 10 000 Mexicains.

La banque s’en sort sans aucune condamnation et « seulement » 1,9 milliards d’amende négociée avec la justice américaine pour l’abandon des charges… soit l’équivalent de 5 semaines de bénéfices nets.

Quelles sont les procédures de KYC et KYB de Veracash ?

Dans un monde rêvé, on serait ravi de ne vous demander qu’un email pour créer un compte. Mais voilà, le monde idéal n’existe pas. On vous assure que l’on impose le minimum de procédure pour répondre à la loi d’une part, et garantir un maximum la sécurité de votre compte d’autre part.

Si vous souhaitez ouvrir un compte gratuitement, il faut donc que vous passiez nos procédures de vérification :

Pour un compte Personnel :

- Fournir les 3 documents :

- Une pièce d’identité en cours de validité

- Un justificatif de domicile de moins de 3 mois

- Un RIB

- Réaliser un selfie

- Compléter les information de votre profil.

Pour un compte Professionnel (KYB) :

Ajouter en plus des documents de base :

- L’extrait de Kbis

- Les statuts de la société.

Certains d’entre vous sont parfois surpris de devoir fournir un justificatif lors du crédit de votre compte Veracash. Ici, c’est le dispositif anti-blanchiment qui s’applique donc un justificatif de provenance des fonds est nécessaire dans le cas suivant :

- pour tout versement (unique) supérieur à 10 000€

- pour tout volume de dépôts supérieur à 10 000€ cumulés sur un mois glissant

Est ce que mes informations sont en sécurité ?

Avant même que le RGPD soit mis en place, la sécurité de vos informations était déjà une priorité : nos serveurs sont chiffrés (SSL et TLS 1.2) et audités régulièrement par des professionnels de la Sécurité des Systèmes d’Informations.

Évidemment, vos informations personnelles ne sont revendues à aucun autre organisme commercial et restent la propriété exclusive de la société VeraCash et de son partenaire Treezor. Seules les autorités peuvent y accéder en cas de procédure pénale, ce qui est extrêmement rare.

Voilà ! vous savez tout.

À ce stade, on espère que vous êtes rassuré sur le fait que Veracash fait le nécessaire pour offrir un environnement sécurisé et sain pour tous. Pour la majorité des personnes qui n’ont rien à se reprocher, et on est sûr que vous en faites partie, l’inscription est totalement gratuite et sans abonnement.

Si vous avez encore des questions, n’hésitez pas à les poser en commentaire ci-dessous. ?

(1) De nombreuses activités sont aujourd’hui concernées par la LCB-FT telles que Les compagnies et les courtiers en assurance, les institutions de prévoyance, les mutuelles et unions d’assurances, de réassurance et de capitalisation, les experts-comptables et les salariés autorisés à exercer la profession d’expert-comptable, les avocats, les notaires, les huissiers de justice, etc. (liste complète ici).

(2) Selon l’éditeur de logiciel Kaspersky, “un ransomware est un type de programme malveillant conçu pour pirater les ordinateurs et forcer les victimes à payer une rançon pour que leurs fichiers soient déchiffrés. Les pirates informatiques infectent votre ordinateur en vous demandant de télécharger la pièce jointe malveillante attachée à un e-mail ou de vous rendre sur un site contenant un code, qui chiffre par la suite vos fichiers critiques ou vous refuse l’accès à votre ordinateur.”

Nicolas a rejoint le groupe AuCOFFRE en tant que Responsable Marketing. Depuis 2016, il participe au développement de Veracash. Aujourd'hui Directeur opérationnel, il coordonne les différents services et applique la stratégie.

Bonjour

Je suis logé chez mon épouse dont la société est une SCI, que dois je donner comme justificatif de domicile et doit elle me faire une attestation de logement ?

cordialement

Bonjour, je m interroge aussi sur la sécurité du compte, en cas de refus d obéir aux éventuels obligations gouvernementales . Qu adviendra t il alors ? Serait vous en mesure de ne pas permettre l intrusion de nos comptes ? C’est envisageable,pour être en accord avec un commentaire sité plus haut.cordialemnt

Bonjour Véronique,

les obligations que nous mentionnons dans cet article concernent la connaissance client de manière à 1) protéger votre argent en évitant la connexion de quelqu’un qui usurperait votre identité et 2) éviter de vendre des métaux à des gens à qui nous ne voulons pas les vendre.

Si je comprends bien votre inquiétude concernant les « intrusions gouvernementales », on a quand même la chance de ne pas vivre dans une dictature donc dans le cas où l’un des services de l’État ou la police (pour une enquête) souhaitent accéder à des données, il doit y avoir une réquisition judiciaire. D’une manière générale, les autorités n’ont aucun intérêt à accéder à des comptes sauf dans les cas extrêmes que nous avons cités dans l’article : fraude, blanchiment, terrorisme.

J’espère avoir répondu à vos interrogations, cordialement

Bonjour,

Je viens de m’inscrire, je suis sur le point de faire le kyc mais ma carte d’identité indique une fin de validité à 2019,

cependant la loi française a ajouté 5ans à cette validité, donc la vraie fin de validité de ma carte d’identité est 2022.

Donc, est-ce que ma carte d’identité sera validée ok pour veracash ?

Merci.

Bonjour Marie,

Effectivement, l’extension de 5 ans est bien prise en compte pour les CNI et ce sera ok pour nous.

On vous donne quelques info supplémentaires ici si besoin : https://support.veracash.fr/aide/quels-documents-dois-je-envoyer-pour-louverture-dun-compte-veracash

Bonne journée

Bonjour,

si l’obligation vaccinale arrive et que le gouvernement veut bloquer les comptes bancaires de ceux qui refusent, serez vous impactés ?

Bonjour,

Rassurez-vous, aucune mesure n’est prévue en ce sens. Aujourd’hui comme demain, vous pouvez utiliser votre compte VeraCash®.

Passez une bonne journée

Bonjour,

En relation à ma question du 12 septembre 2019, après

avoir réfléchi en fonction de vos réponses, permettez moi

de vous faire de vous faire une subjection !

Supposais que Veracash, sure le compte client, garde un certain montant

en liquide à déterminer en % du compte, ou forfait, qui pourrai être acheminé par courrier postal ou logistique, avec un plafond et dans le temps, pour les dépenses courantes ! Quand aux couts de chaque opération, à charge du client

reste à évaluer la rentabilité du processus, pour chaque partenaire!

Cordialement

JJS

Bonjour,

Je ne suis pas sûr d’avoir tout compris.

Si vous évoquez la possibilité d’avoir une partie de votre compte VeraCash en devise, nous avons effectivement prévu de proposer un wallet en Euros et peut-être dans d’autres devises (nous n’avons pas encore de date à communiquer). Si j’ai répondu à côté, vous pouvez toujours nous envoyer directement un email à [email protected].

Cordialement

Le KYC sous couvert de bonnes intentions politiques, va surtout permettre de ficher numériquement tout le monde (reconnaissance image) pour notre futur 2050 « bienvenue à gattaca » ou « 1984 » avec les drones et les caméras de surveillances en marche (avec des bottes), il n’y a qu’à voir le crédit social en chine ceux qui ont des mauvais points peuvent même se faire bloquer leur compte (nous avons eu chypre) et se retrouver dehors, on y mesure juqu’à la température des gens bien utile certe pour prévenir une maladie mais aussi une humeur, un jour nous ne serons plus libre de rien (déjà de moins en moins chaque jour), dans quel monde voulons-nous vivre et dans quel monde veux-t-on nous obliger à vivre, chaque humain se fait déjà confisquer son droit à l’eau, à la terre voir même à l’air (défendez un droit de propriété face à un écureuil) à la naissance pour le profit d’une minorité d’abrutis inconscients, déjà que ni l’univers ni la nature n’ont besoin d’argent pour se perpétuer, l’argent doit servir non asservir, là sont les questions !

Merci pour votre retour.

Dans l’absolu, nous sommes d’accord avec vous : les réglementations de plus en plus drastiques permettent de tracer les opérations financières qu’elles soient licites ou non. Le modèle chinois est extrême et rappelle effectivement le livre d’Orwell ou plus récemment un épisode de « Black mirror » sur la notation sociale. Espérons ne pas arriver à ce stade d’absurdité en Europe !

Mais il y a aussi d’autres questions à se poser : voulons-nous un système totalement hors de toute réglementation qui permettrait toute sorte de traffics, achats ou ventes illicites, juste pour échapper aux gouvernements ? Et être comme le Bitcoin (cité dans l’article) utilisé par tous les hackers du monde pour exiger des rançons ? Je peux vous dire avec certitude que si le KYC n’était pas en place chez nous, nous serions un acteur de choix pour blanchir l’argent des mafias de toute sortes (l’or serait idéal) : ce ne serait pas tenable tant au niveau éthique que business. D’autre part, lors des attentats en France en 2015, les terroristes ont utilisé des cartes de type prépayées « anonymes » pour acheter des armes sur internet. Résultat : les cartes prépayées ont vu leur plafond de paiement par transaction abaissé.

Votre réflexion est très intéressante dans la mesure où les gouvernements (et les banques ?) poussent dans le sens d’une société sans cash comme c’est déjà le cas dans certains pays… Pour beaucoup, cela posera effectivement un problème de liberté.

Merci pour votre réponse,

Ma pensée est de pouvoir en cas de crise qui limite drastiquement les retraits de liquide et de blocage de compte d’épargne ou autres restrictions drastique aux mouvements d’argent,de pouvoir pour des transactions d’urgences, exemples: de manutention d’ immeubles, de régler des maître d’ état, achat de nourriture pour un cheptel d’ animaux etc…

Cordialement

JJS

Votre réflexion est légitime.

Merci de nous partager votre avis, les retours de nos membres sont très utiles pour nous permettre de prioriser les évolutions du système VRC.

Cordialement

Bonjour,

Avec notre compte Veracash et son IBAN on devrait avoir la possibilité de faire payement ou transférence comme un compte normal bancaire en cas de crise,ce qui n’est pas possible en temps normal excepté interne Veracash!

Cordialement

JJS

Bonjour,

J’entends votre demande et comprends votre frustration par rapport aux virements sortants. Je vous explique pourquoi, à l’heure actuelle, nous procédons de cette manière.

Lorsque vous demandez aujourd’hui un virement de XX EUR vers votre compte bancaire, cela signifie que vous vendez votre or et/ou argent physique alloué de votre compte. Notre équipe a donc 2 opérations à réaliser, 1) la création d’un ordre de virement sur notre propre compte bancaire professionnel et 2) procéder à la vente de vos métaux précieux. Puisque nous ne souhaitons pas avoir de stock, c’est-à-dire que chaque gramme conservé aux PFEG appartient à un membre, nous devons avoir une gestion quotidienne fine (aux heures ouvrées) des entrées et sorties pour ne pas nous mettre en « risque » vis-à-vis de la fluctuation des cours.

Sans vous donner trop de détails, nous prévoyons en 2020 une évolution pour vous permettre de bénéficier de virements sortants instantanés et donc potentiellement de pouvoir les gérer depuis votre compte. Nous vous donnerons plus d’explications le moment venu.

Bien cordialement

Bonjour,

Que ce passerait il en cas de blocage des retrais aux multi-banques d’une forme limitée ou total ?

Les payements avec le carton est-il aussi limité ?

Avoir un montant liquide à la maison d’une valeur à un mois de dépenses courantes me parait de bonne providence ?

Cordialement

JJS

Bonjour,

Votre question est légitime et revient de temps en temps (nous allons l’ajouter à notre FAQ prochainement). Si les retraits en distributeurs de billets (DAB) sont limités temporairement comme on l’a vu dans le passé en Grèce ou à Chypre, la carte de paiement VeraCash sera bien évidemment inutilisable elle aussi : c’est une carte Mastercard classique dite « prépayée ».

Mais à la différence des banques et néobanques notre système repose entièrement sur du physique et nous permet de gérer des opérations sans la carte de paiement : c’est le but du transferts de VeraCash entre particuliers (nous faisons aussi bien que Paypal mais avec de l’or !) -> la monnaie peut continuer de circuler librement entre nos membres. En cas de crise financière généralisée et/ou d’une coupure de l’internet, nous pourrions envisager de créer des pièces et de billets VRC (notre maison mère frappe déjà ses propres pièces), gérer les achats/ventes entre nos membres par téléphone, par sms, bref notre système est conçu pour fonctionner en mode de « secours ».

Et vous avez raison, avoir un peu d’or et d’argent physique à la maison peut s’avérer utile, d’où la complémentarité entre nos plateformes VeraCash et AuCOFFRE.com). Bien sûr, si vous décidez de conserver un peu d’or ou d’argent métal à la maison, soyez très prudent 😉

Bien cordialement

Bonjour,

Votre article est très intéressant mais je me demande s’il n’y a pas une petite erreur dans le passage relatif aux documents supplémentaires exigés pour l’ouverture d’un compte jeune. En effet, vous écrivez, je vous cite :

Pour un compte Jeune :

Ajouter en plus des documents de base :

Une preuve d’affiliation

Une autorisation signée par le responsable légal

En fait de « preuve d’affiliation », ne s’agirait-il pas plutôt de preuve de filiation ?

Mais ceci n’enlève rien à la qualité du fond de l’article que j’ai parcouru avec plaisir !

Bonjour,

Merci pour votre retour très positif !

Effectivement, nous envisagions de partager ces informations depuis quelques mois car elles sont importantes pour nos membres.

En ce qui concerne la correction que vous proposez, il semble que vous ayez raison : « affiliation » concerne l’adhésion à un groupe alors que la « filiation » concerne la parenté (le sens que nous recherchons ici). Je corrige donc l’article en ce sens.

Bien cordialement