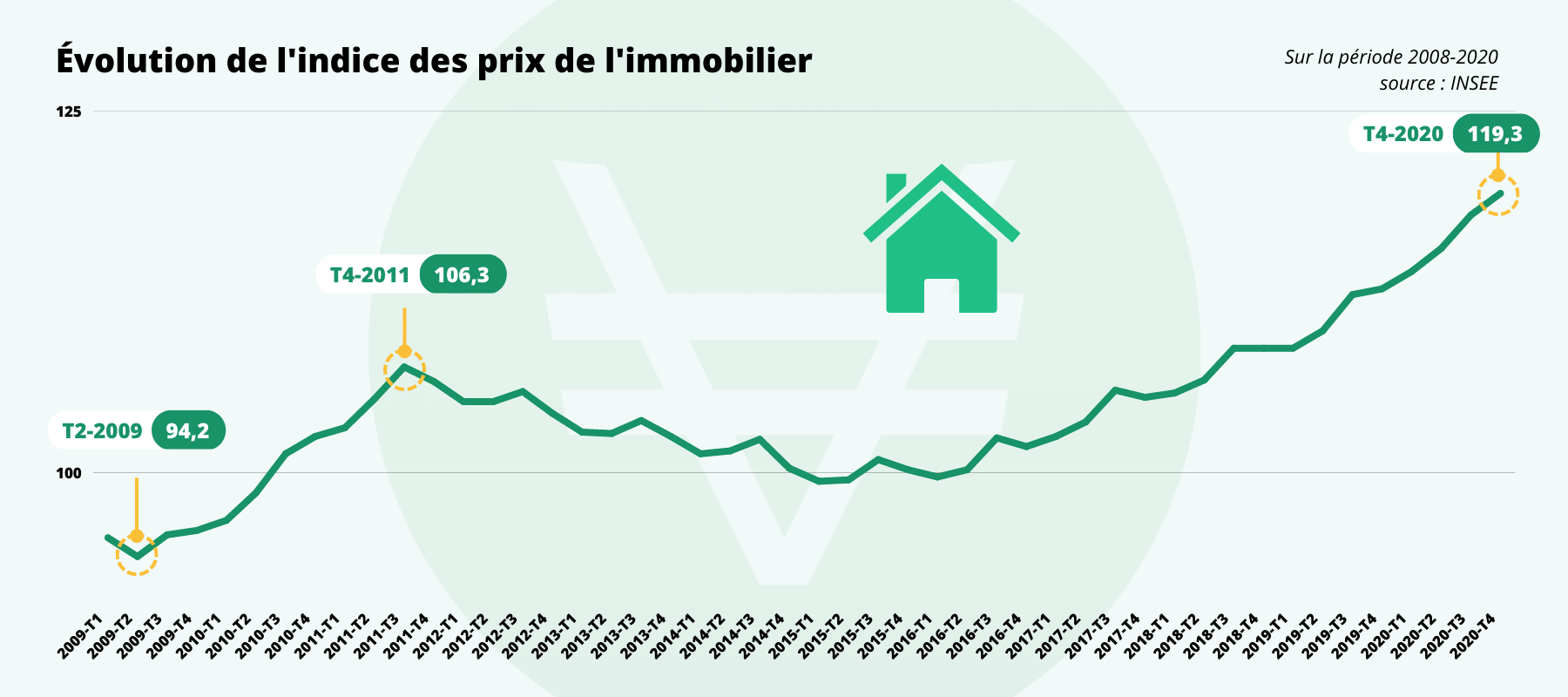

Reconnu depuis toujours comme un actif fiable quelles que soient les circonstances, l’immobilier a bénéficié de la politique de taux bas en vigueur depuis plus de dix ans pour renforcer sa position de valeur refuge auprès d’un grand nombre d’épargnants et d’investisseurs. Malheureusement, l’inflation galopante de ces derniers mois ainsi que la remontée brutale des taux d’intérêt risquent fort de pénaliser durablement ce marché qui avait pourtant su rebondir après la grave crise de 2008. Au point que certains redoutent un nouveau krach immobilier pour 2023.

Suite à la crise de 2008, les banques centrales ont cherché à relancer l’économie en abaissant fortement leurs taux d’intérêt. Résultat, l’offre de crédit immobilier est repartie massivement à la hausse pour au moins deux raisons.

Tout d’abord, après être passées très près d’un effondrement généralisé et avoir perdu beaucoup d’argent, les banques commerciales avaient besoin de restaurer leur trésorerie, notamment en vendant du crédit pour empocher la différence entre le taux payé par les emprunteurs et celui auquel elles empruntaient elles-mêmes auprès de leur banque centrale.

Mais l’offre de crédit immobilier a aussi et surtout fortement progressé durant la décennie 2010-2020 parce que, justement, les taux étant devenus très bas, il fallait désormais vendre beaucoup plus de crédit pour espérer dégager les mêmes bénéfices que par le passé.

Les conditions d’octroi ont donc été sensiblement assouplies assez rapidement après la crise des subprimes, rendant les crédits accessibles au plus grand nombre, malgré le risque encore très présent dans les mémoires de prêter un peu trop facilement à des publics pas toujours solvables à long terme.

Côté emprunteurs, ce fut aussi l’occasion de réaliser de belles opérations d’investissement à bas coût, ce qui a dynamisé le marché de l’immobilier en faisant conjointement monter les prix et les rendements.

Cette période fut également celle d’une explosion des rachats de crédits existants afin de bénéficier de nouvelles conditions plus avantageuses, permettant aux propriétaires de dégager des liquidités, soit pour réaliser des travaux qui allaient accroître encore la valeur de leurs biens, soit tout simplement pour réaliser de nouveaux investissements immobiliers.

Qu’il s’agisse du neuf comme de l’ancien, tout le marché a donc largement bénéficié de cette politique de taux bas (même s’il n’y a pas eu que des avantages), d’autant plus que l’inflation moyenne étant quasi nulle (ou en tout cas inférieure à 1%) durant cette période, le coût de construction et de rénovation, aussi bien en matériaux qu’en main d’oeuvre, est resté à la fois très contenu et très stable pendant des années.

Inflation et surchauffe du marché

Début 2020, l’immobilier se porte particulièrement bien, mais la pandémie vient brusquement changer la donne. Entre les confinements et les consignes de distanciation sociale, de plus en plus de gens ont eu le sentiment que leur salut, aussi bien psychologique que sanitaire, passait par un éloignement des centres urbains et l’acquisition de biens immobiliers en périphérie. Le jardin, ou a minima le balcon terrasse, devenait le Graal de l’accédant à la propriété. Sous la demande grandissante, les prix de l’ancien se sont littéralement envolés et certaines régions de France ont connu des augmentations de 10, 15 ou 20% en quelques mois.

Bientôt l’offre devint insuffisante et le marché atteignit une certaine forme de saturation, car dans le même temps, les revenus n’ayant pas augmenté, et malgré le faible coût des crédits, le ticket d’entrée pour devenir propriétaire était désormais trop élevé pour un grand nombre d’emprunteurs potentiels.

Dans le neuf, ce fut un peu plus compliqué, car les effets de la pandémie sur la production industrielle ont rapidement causé des pénuries de matériaux qui ont lourdement pesé à la fois sur les délais et sur les prix de la construction. Et là encore, le marché a buté sur les limites imposées aux emprunteurs qui n’avaient plus les moyens de suivre.

Remontée des taux et durcissement des conditions de crédit

Le coup de grâce a été donné par les banquiers centraux qui n’ont pas eu d’autre choix, face à l’inflation croissante de 2021-2022, que d’augmenter brusquement leurs taux directeurs. Mécaniquement, le coût des crédits immobiliers a lui aussi commencé à augmenter, passant de 0.9% sur 20 ans en 2021 à 3% aujourd’hui. Et ce n’est pas près de s’arrêter puisque le mandat des banques centrales leur impose de monter leurs taux jusqu’à ce que l’inflation soit retombée à 2%.

Actuellement, malgré une légère inflexion de la courbe inflationniste un peu partout en Europe sous l’effet d’une baisse du coût de l’énergie, les prix continuent de marquer une augmentation supérieure à 7% dans la plupart des pays d’Europe, et encore près de 6% en France. La BCE risque donc d’annoncer de nouvelles hausses de taux dans un avenir plus ou moins proche.

De leur côté, les banques doivent tenter de rattraper l’augmentation du coût de l’argent en remontant régulièrement les taux de leurs crédits. Elles s’y emploient petit à petit, mais pour l’instant, elles sont encore nettement en-dessous des niveaux qu’elles devraient pratiquer pour arrêter de perdre de l’argent. Par exemple, en France, avec les taux actuels de la BCE, le coût moyen des crédits immobiliers devrait davantage se situer aux alentours de 4,5% par an. Il n’est donc pas impossible qu’on revienne à des offres de crédit à 5% par an dans le courant de l’année 2023, a fortiori si la BCE remonte encore ses taux de son côté.

Une grave crise immobilière se profile pour 2023

Sauf que les prix de l’immobilier, quant à eux, sont au plus haut. Et que l’inflation touche désormais, non pas simplement l’immobilier, mais tous les secteurs de la consommation, sans être pour autant compensée par une augmentation proportionnelle des revenus. Par conséquent, alors que tout augmente et que les trésoreries s’étiolent, investir dans la pierre (ou même simplement acheter sa résidence principale) constitue aujourd’hui un privilège qui n’est plus permis à grand monde.

Les mois qui viennent risquent donc d’être particulièrement difficiles pour le marché immobilier, aussi bien dans le neuf que dans l’ancien. En effet, outre les craintes légitimes des ménages pour leur pouvoir d’achat à venir à cause de l’inflation, l’augmentation du coût des crédits ainsi que le doublement du montant de l’apport exigé par les banques ont considérablement freiné leurs projets d’accession à la propriété ou d’investissement locatif.

A côté de cela, et plus particulièrement pour le neuf, la raréfaction de la main d’œuvre et les pénuries de matériaux, en plus de de l’augmentation considérables des coûts que cela entraîne, rendent les nouveaux chantiers hors de prix et font drastiquement chuter la demande de constructions neuves. Selon l’Insee, les promoteurs font ainsi état d’une baisse de 2.4% de la demande de logements neufs en 2022. Les mises en chantier seraient même inférieures de 2,9 % à leur moyenne des 12 mois précédant le premier confinement. Certains voient là les prémisses d’une remontée du chômage dans le secteur du bâtiment.

Dans l’ancien, les conditions d’octroi de crédit entravent également la demande alors que l’offre a tendance à grossir sous la pression des propriétaires qui sont de plus en plus nombreux à vouloir vendre avant qu’il soit trop tard. D’autant plus qu’ils anticipent une baisse prochaine des prix (qui a d’ailleurs commencé dans certaines régions) mais aussi une baisse de leurs revenus à cause de la crise inflationniste qui frappe de nombreux secteurs de l’industrie, lesquels ne seront bientôt plus soutenus par le quoi-qu’il-en-coûte qui avait permis jusqu’ici de préserver les entreprises les plus fragilisées.

Baisse de revenus, remontée du chômage, hausse des taux d’intérêt, offre excédentaire par rapport à la demande, autant de signes qui laissent présager une chute brutale du marché immobilier. On a beau savoir que c’est plus ou moins l’un des effets attendus par les banques centrales en remontant leurs taux d’intérêts, on a du mal à se réjouir de la casse sociale et patrimoniale qui va accompagner la baisse des prix de l’immobilier.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.