[Première publication : 26 mars 2024 – Mise à jour : 5 juin 2024] Standard & Poor’s a annoncé vendredi 31 mai la dégradation de la note de la France, passant de AA à AA-.

Impossible aujourd’hui de s’intéresser à l’économie ou à la finance sans entendre parler des agences de notation. Ces entités, souvent perçues comme toutes-puissantes, ont un rôle d’arbitre universellement reconnu et leurs jugements peuvent façonner les destins économiques des pays ou des entreprises dont elles évaluent la solvabilité.

Désormais incontournables mais parfois controversées, on ne sait pas grand-chose de leur mode de fonctionnement. Et si on connaît leur influence, on parle finalement assez peu des défis qu’elles rencontrent, ou des mécanismes qui sous-tendent leurs décisions.

Cet article est désormais disponible en version audio et résumée

Breaking Cash, le rendez-vous d'éducation financière issu des articles du blog de VeraCash

Sommaire

- Qu’est-ce qu’une agence de notation ?

- Quelles sont les principales agences de notation ?

- Comment fonctionne le processus de notation ?

- Quel est l’impact des notations ?

- Existe-t-il des critiques et des controverses à l’égard des agences de notation ?

- Comment la France est-elle vue par les agences de notation ?

Qu’est-ce qu’une agence de notation ?

Les agences de notation financière sont des entreprises spécialisées qui évaluent le risque de crédit associé aux émetteurs de dettes — qu’il s’agisse d’entreprises, de municipalités ou de gouvernements — , ainsi qu’aux différents instruments financiers qu’ils proposent. Leur rôle principal est d’informer les investisseurs sur la probabilité que l’émetteur ne puisse pas rembourser sa dette conformément aux termes établis.

Leur création remonte au 19e siècle, époque où commença à se faire sentir la nécessité de fournir aux investisseurs une évaluation indépendante sur la fiabilité des émetteurs de dette. À l’origine focalisées sur les chemins de fer et les obligations municipales, ces agences ont graduellement étendu leur champ d’action, pour devenir aujourd’hui des acteurs incontournables des marchés financiers mondiaux.

Comme leur nom l’indique, les agences de notation… attribuent des notes reflétant la capacité d’un emprunteur à rembourser sa dette. Ces notes servent ensuite de référence aux investisseurs pour orienter leurs décisions de placer ou non leurs capitaux.

Les principales agences de notation

Trois grandes agences de notation dominent le secteur, influençant profondément les marchés et les politiques économiques à l’échelle internationale.

- Standard & Poor’s (S&P) : Fondée en 1860, S&P est réputée pour son indice boursier S&P 500, mais elle joue également un rôle crucial dans la notation financière. Elle évalue tant les dettes souveraines que celles d’entreprises et de municipalités, fournissant aux investisseurs une mesure essentielle du risque de crédit.

- Moody’s : Créée en 1909 par John Moody, cette agence offre une large gamme de services de notation financière, couvrant les gouvernements, les entreprises et les institutions financières. Moody’s est reconnue pour sa méthode d’analyse approfondie et ses perspectives détaillées.

- Fitch Ratings : Plus jeune que ses deux homologues, Fitch a été fondée en 1914 et s’est imposée comme un acteur influent en fournissant des notations, des recherches et des analyses financières. Elle évalue une variété d’entités, des grandes corporations aux petits émetteurs.

Bien que ces agences soient basées aux États-Unis, leur influence s’étend bien au-delà des frontières américaines, touchant les marchés financiers mondiaux, car elles ont des bureaux partout dans le monde et évaluent une vaste gamme d’instruments financiers dans de nombreuses juridictions.

Chaque agence possède bien évidemment des domaines où elle excelle plus particulièrement, que ce soit les dettes souveraines, les entreprises, les institutions financières ou les produits structurés. Mais leur objectif commun reste de fournir une évaluation précise et fiable du risque de crédit, dans un souci de transparence à l’égard des investisseurs.

Comment fonctionne le processus de notation ?

Généralement, c’est l’émetteur de la dette qui demande (et paie !) pour être évalué, bien que certaines notations puissent être initiées par l’agence elle-même. Une fois mandatée, l’agence de notation demande à ses analystes d’étudier la situation de l’émetteur ainsi que son environnement économique, incluant les états financiers, la gouvernance d’entreprise ou le secteur d’activité, sans oublier le contexte économique global.

Pour les États, les agences se concentrent sur un certain nombre d’indicateurs économiques, financiers et politiques concrets qui leur permettent de juger la capacité du pays à rembourser ses dettes. Il s’agit notamment de la croissance du PIB, du taux de chômage et du taux d’inflation, mais aussi du niveau de la dette publique déjà existante, des éventuels déficits budgétaires ou encore de la structure de la dette (son ancienneté, sa composition, etc.). Les agences étudient également la stabilité politique du pays, sa bonne gouvernance (une forte transparence réduit les risques de corruption et d’inefficacité) et la capacité du gouvernement à lever l’impôt. Enfin, la manière dont le pays va résister aux chocs économiques mondiaux ainsi que ses relations commerciales influent également sur sa note finale.

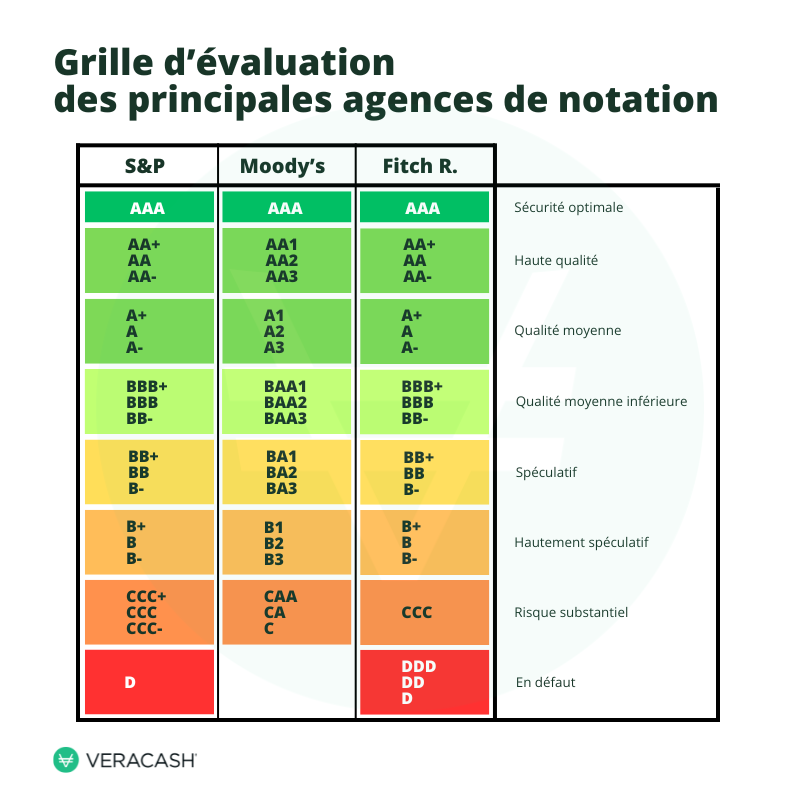

À l’issue de cette analyse, une note est donc attribuée selon une échelle qui va généralement de ‘AAA‘ (investissement de très haute qualité) à ‘D‘ (défaut ou faillite). L’agence réexamine ensuite régulièrement son appréciation pour tenir compte de l’évolution des conditions économiques et de tout changement dans la situation financière de l’émetteur.

En clair, la note attribuée reflète l’opinion de l’agence sur la capacité et la volonté de l’émetteur à rembourser sa dette, et on pourrait penser que cette opinion n’engage qu’elle. Mais en réalité, les agences de notation ont une influence considérable sur les marchés financiers, car leurs analyses influent directement sur les conditions d’emprunt pour les émetteurs, par exemple sur le coût des obligations émises par un État.

Quel est l’impact des notations ?

Concrètement, une bonne note permet d’emprunter à des taux d’intérêt plus bas, tandis qu’une mauvaise note attisera la méfiance des investisseurs qui ne prendront le risque de prêter de l’argent qu’à condition d’obtenir un taux de rendement plus élevé.

Mais au-delà du cas particulier de l’émetteur, qui voit donc ses coûts d’emprunt fluctuer en fonction de son évaluation, les notations exercent une influence profonde, non seulement sur les marchés financiers, mais aussi sur l’économie mondiale dans son ensemble.

Par exemple, en affectant les décisions d’investissement et les taux d’intérêt des obligations d’État, les agences de notation ont plus ou moins le destin de nations tout entières entre leurs mains. Une bonne note attribuée à un État souverain peut ainsi rassurer les investisseurs et abaisser les taux d’intérêt demandés, facilitant ainsi l’afflux de capitaux que le gouvernement peut ensuite allouer à divers chantiers de sa politique économique, qu’il s’agisse de stimuler la croissance, améliorer la situation de la population, moderniser et développer les services publics, etc. Inversement, une notation dégradée peut entraîner une méfiance de la part des investisseurs, et l’État concerné devra offrir un rendement plus élevé, ce qui au final augmentera le coût de sa dette et le privera de capitaux dont il aurait eu besoin pour continuer à se développer, innover et soutenir l’activité économique.

On se souvient notamment de la crise de la dette européenne entre 2009 et 2012 au cours de laquelle les dégradations successives des notes de plusieurs pays européens ont provoqué une fuite de capitaux, augmenté les coûts d’emprunt et exacerbé les tensions économiques et politiques.

Toutefois, une bonne note peut aussi avoir des conséquences néfastes, comme par exemple en 2008 lorsque les agences de notation avaient attribué des notes élevées à des produits financiers complexes et risqués (pour ne pas dire complètement pourris), contribuant à la crise financière globale.

En fait, les agences de notation ont aujourd’hui pris tellement d’importance au sein du paysage financier mondial qu’on peut parfois s’interroger sur les risques de leur accorder une telle autorité. Et c’est pourquoi, même si leurs notes sont toujours aussi déterminantes, capables de secouer les marchés et de peser sur les politiques économiques, elles sont aussi scrutées, débattues, remise en perspective, voire critiqués, et de plus en plus d’experts soulèvent des questions sur l’impartialité de ces agences, sur leur méthodologie et leur responsabilité.

Critiques et controverses

Il faut bien garder à l’esprit que les agences de notation ne sont finalement que des organismes privés qui examinent l’environnement économique et financier à travers un prisme plus ou moins spécialisé. Et que leurs notes sont d’abord et avant tout des évaluations faites par des hommes et des femmes dont l’objectivité ne saurait être parfaite, indépendamment de leur probité et de leur professionnalisme. Car chacun s’exprime selon ses singularités, ses biais cognitifs et ses connaissances. Aussi compétentes soient-elles, ces agences ne sont donc pas infaillibles.

Se pose alors la question de leur responsabilité quand leurs notes entraînent des bouleversements majeurs à l’échelle d’un pays, d’un continent, voire du monde tout entier. Jusqu’ici, personne ne leur a jamais rien reproché alors que, parfois, ce sont elles qui ont frotté l’allumette qui a mis le feu aux poudres.

On a déjà évoqué plus haut la crise des subprimes de 2008 pour laquelle on semble avoir oublié que les agences de notation avaient donné des notes élevées à ces titres hypothécaires qui se sont avérées extrêmement risqués, contribuant ainsi à la bulle immobilière et à la crise financière qui a suivi. Certes, elles ont été critiquées sur le moment, mais elles ont très vite retrouvé la considération de tout l’univers financier qui leur accorde de nouveau toute confiance comme si rien ne s’était passé.

De la même façon, et on en a aussi parlé plus haut, les décisions de ces mêmes agences de dégrader la note de pays entiers pendant la crise de la dette européenne étaient peut-être logiques sur le plan strictement technique, mais ont quand même fortement accentué la panique des investisseurs, au point que certains ont commencé à douter sérieusement du rôle des agences de notation en tant que stabilisateurs des marchés financiers.

Enfin, les agences de notation sont souvent critiquées pour des conflits d’intérêts potentiels, notamment parce que ce sont les émetteurs de dettes qui paient pour leurs services ; un mode de fonctionnement qui soulève naturellement des questions sur l’impartialité des évaluations.

Quoi qu’il en soit, le simple fait que les notes attribuées par ces agences sont capables d’influencer le coût du crédit pour les pays et les entreprises, et par extension, leur économie tout entière, amène à s’interroger sur la responsabilité de ces institutions dans les crises économiques.

La France vue par les agences de notation

Comme tous les pays développés, la France est régulièrement évaluée par les agences de notation et leurs notes influencent directement les coûts d’emprunt du pays ainsi que sa réputation sur les marchés internationaux.

Historiquement, le pays a toujours bénéficié de notes élevées, reflétant une économie solide et une gouvernance relativement stable. Cependant, la France est aussi un pays de contradiction, confrontée à un équilibre délicat entre économie forte d’un côté et dette publique croissante de l’autre. Véritable symbole de l’État Providence, le pays paye au prix fort le financement de ses services publics, de sa politique sociale et de ses réponses généreuses aux crises économiques récentes.

À ce titre, les agences de notation ont exprimé des préoccupations concernant l’évolution de l’endettement du pays et de ses déficits budgétaires chroniques. Sa note a donc été plusieurs fois ajustée au cours des 12 dernières années, reflétant une certaine prudence sans pour autant contester sa bonne solvabilité.

Actuellement, la France est notée « AA » par Standard & Poor’s, « Aa2 » par Moody’s et « AA- » par Fitch.

Concrètement, cela n’a pas changé grand-chose à sa capacité d’emprunt, même si sa note actuelle incite l’État à davantage d’efforts en termes de réduction de la dette publique ou de stimulation de la croissance économique. À cet égard, on peut là encore considérer que les décisions des agences de notation influencent l’économie française, amenant les gouvernants à mettre en place des politiques économiques moins coûteuses ainsi que des réformes visant à assurer une stabilité financière à long terme.

Des politiques et des réformes qui risquent fort de ne pas convenir à une population habituée à un niveau élevé de prise en charge par l’État.

Ce qu’il faut retenir

- Les agences de notation financière sont des organismes privés qui évaluent le risque de crédit associé aux émetteurs de dettes, qu’il s’agisse d’entreprises ou d’États.

- Leurs notes vont de AAA à D en fonction de la confiance à accorder aux entités analysées.

- Généralement, c’est l’émetteur de la dette qui demande à être évalué.

- Une bonne note permet d’emprunter à de meilleures conditions, tandis qu’une mauvaise note attise la méfiance des investisseurs, entraînant des coûts plus élevés pour l’emprunteur.

- En prenant de plus en plus de place dans le système financier mondial, les agences, les agences de notation influent fortement sur le destin économique des nations.

- N’étant pas infaillibles, il leur arrive de se tromper dans leurs analyses avec des conséquences dramatiques à l’échelle globale, sans pour autant être considérées comme responsables.

- De plus en plus de critiques s’élèvent contre leur apparente hégémonie.

- La France est, elle aussi, régulièrement évaluée et sa note a d’ailleurs été récemment dégradée, poussant le gouvernement à accentuer sa politique de réformes pour continuer à emprunter dans de bonnes conditions.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.