Quand on parle d’or dans le monde de la finance, en général, on parle d’ETF, de l’or papier. Un actif basé sur la valeur de l’or pourtant assez éloigné des pièces d’or ou des lingots. Existe-t-il beaucoup de différences entre ces deux produits ? L’or papier et physique sont-ils liés ? On vous aide à comprendre.

Contrats, ETF, trackers : l’or du spéculateur

Les acteurs des marchés boursiers ont l’habitude de diversifier leurs portefeuilles pour limiter les risques. Dans cet arsenal de produits, il y a ceux basés sur le cours de l’or. Ils ont la réputation d’évoluer à rebours du marché action, ils permettent donc de « sauver les meubles » en cas de krach boursier. C’est le principe de l’or valeur refuge. Sauf que l’or papier reste un produit financier avec une couverture réelle en grammes ou kilos d’or inconnue. En cas de faillite financière, les ETF subiront le même funeste sort que les autres actifs boursiers.

Des contrats en or ou en gold

Les contrats basés sur les matières premières sont clairement des outils de spéculateurs. Il existe ainsi des ETF (Exchange Traded-fund) de matières premières, c’est un panier de valeurs qui permet de jouer sur les évolutions des cours pour générer des plus-values. Pour l’or, il existe des ETF un peu particuliers, des ETC (Exchange Traded-Commodities) qui calquent le cours de l’or.

L’or : un actif peu volatil

Le cours spot, celui qui est utilisé par les investisseurs et que nous vous proposons sur nos pages, est calculé par un algorithme basé sur plusieurs sources. On trouve des informations venues de plusieurs places financières aux Etats-Unis, en Europe et en Asie. Ainsi la cotation de l’or est enregistrée quasiment 24h/24 au rythme des fuseaux horaires 5 jours sur 7. Mais surtout, les données prises en compte ne viennent pas uniquement de titres financiers ou d’actions. Certains échanges d’or physique pour la bijouterie ou l’industrie sont aussi intégrés. Résultat, en cas de panique boursière, le cours de l’or peut éviter d’être emporté avec l’eau du bain… voire remonter à contre-courant.

L’or papier à l’épreuve des crises

Deux crises récentes nous montrent les réactions différentes de l’or papier. Et ce n’est finalement pas très rassurant. La résilience de l’or papier est faible. On a toujours le risque d’une panique autour des différentes corbeilles qui gèrent les trackers des matières premières. On l’a vu encore récemment avec le nickel. Dans ces cas-là, les contrats ou certificats vont être malmenés alors qu’un lingot ou des pièces d’or resteront à l’abri des secousses dans leurs coffres.

Bon à savoir : En physique la définition de “résilience” est : Valeur caractérisant la résistance au choc d’un métal.

CQFD !

L’or à l’épreuve du COVID

En mars 2020, quand la planète se retrouve confinée, les indices boursiers chutent. Et les ETF gold suivent la tendance. En fait, on s’aperçoit que les investisseurs vendent un actif qui avait pris beaucoup de valeur en deux ans : ils sauvent ainsi leurs marges. Ensuite, le cours remonte pour battre un record historique en août 2020.

L’or sous les bombes russes

Le 24 février 2022, les bombes russes tombent sur l’Ukraine. Le cours de l’or s’envole. Cette fois-ci, les investisseurs n’ont pas vendu leur or papier, au contraire. Et comme l’euro et le dollar baissent, mécaniquement, le cours de l’or augmente. 10 jours plus tard, début mars 2022, nouveaux records pour l’or en euros et en dollars. En revanche, côté russe, c’est sur l’or physique que l’on s’est précipité. La banque centrale russe a été dépassée par la demande selon un journal économique australien.

L’or promis dans un ETF existe-t-il vraiment ?

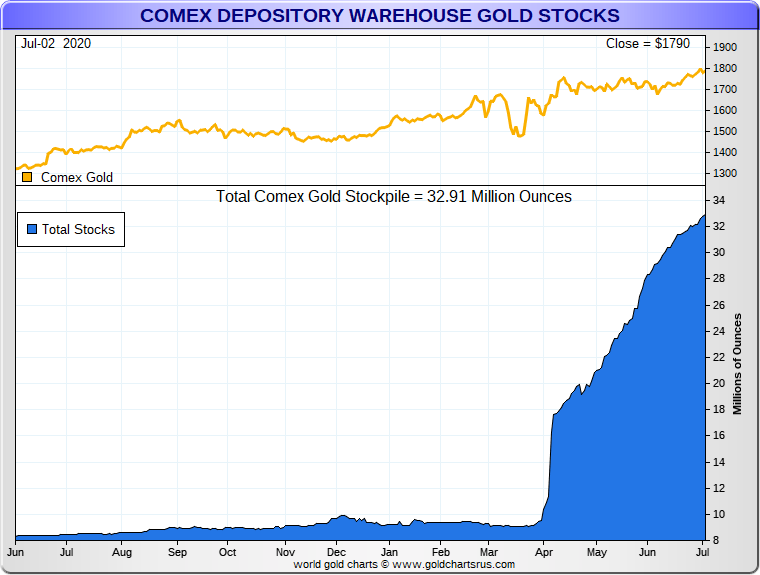

Quelle est la couverture réelle des contrats or ? Voilà une bonne question. Quand vous achetez un ETF vous avez un contrat qui représente une certaine quantité d’or physique cette fois-ci. Mais dans les faits, il est très rare que les détenteurs d’or papier demandent la conversion en or physique. Donc pour l’émetteur du contrat, il n’est pas nécessaire de couvrir à 100 % en or réel. Sauf en cas de crise. D’ailleurs, en 2020, COMEX qui gère les ETF Gold sur la place de New-York a vu sa demande d’or physique exploser. L’organisation a dû faire appel à son collègue du LBMA de Londres pour récupérer des tonnes d’or pour répondre à la volonté de transformer le papier en métal sonnant et trébuchant. Avant mars 2020, COMEX détenait 286 tonnes d’or dans ses coffres. En juillet 2020, l’organisation annonce détenir 730 tonnes.

Or papier versus or physique, lequel choisir ?

En fait, ça dépend et c’est à votre conseiller en gestion de patrimoine de vous aider à faire les choix qui sont adaptés à votre profil d’investisseur. Donc la première chose à faire est de prendre rendez-vous avec lui. Mais on peut lister les différences entre ces deux actifs.

Deux façons d’investir pour deux produits très différents !

On rappelle ici que l’or (papier ou physique) n’a pas de rendements internes : pas de dividendes, pas d’intérêts. Donc le seul moyen de gagner c’est bien de faire des plus-values entre le prix d’achat et le prix de revente.

L’or papier plus souple et plus réactif ?

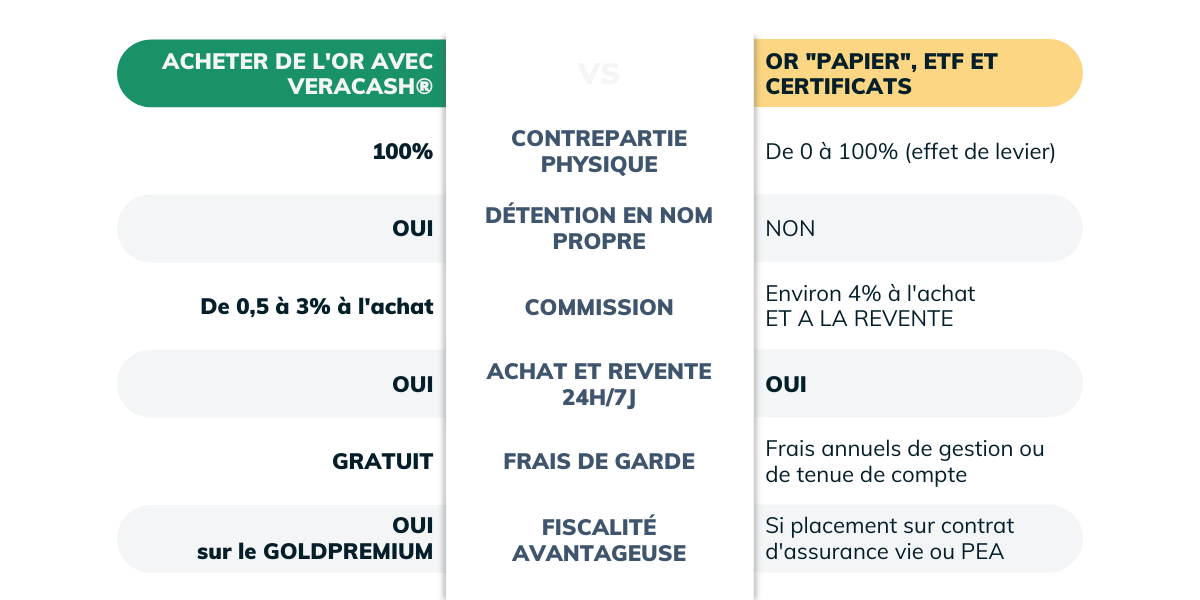

Nous l’avons vu, l’or papier est un véhicule boursier. Il est utilisé par les investisseurs en actions comme un actif à contre-courant des indices boursiers. Il peut se vendre et s’acheter comme n’importe quel produit financier. Votre partenaire financier vous demandera une commission de 4 % en moyenne sur l’achat et sur la revente. On intégrera aussi dans ce coût une participation aux frais de tenue de compte. Pour la fiscalité, elle est celle des produits financiers comme les actions. Avantageuse dans le cadre d’une assurance vie et d’un PEA si l’ETF est éligible.

L’or physique est finalement très liquide

L’investissement dans l’or physique est considéré lui comme un placement de long terme. En fait, ses véritables concurrents seraient plutôt l’assurance vie et les emprunts d’Etat. D’ailleurs quand les « taux remontent », en général, le cours de l’or baisse un peu. On fait des reproches très pratico-pratiques à l’or physique : difficile à acheter ou à vendre (en boutique, chez son banquier ?) donc peu liquide à la différence des ETF qu’on peut échanger en un seul clic. Oui ! Mais ça c’était avant !

Avec une solution comme le compte VeraCash®, l’or physique s’achète et se vend, s’acquiert et se dépense là aussi en un clic, voire en un placement d’une carte de paiement sur un lecteur sans contact ! A la différence des produits financiers comme les ETF, la contrepartie en or est de 100 %. Il faut savoir que vous détenez l’or (et l’argent) de votre compte en votre nom propre. Il est à vous ! Les commissions oscillent entre 0,5 et 3 % selon les produits achetés. Et pour la fiscalité, si vous choisissez d’investir dans l’offre GoldPremium, il n’y a pas de taxes pour des ventes (ou des dépenses) de moins de 5 000 euros. Enfin, vous pouvez acheter et dépenser 7j/7 24h/24, VeraCash® est une solution entièrement digitalisée.

Brand & Content Manager chez Veracash.

Curieux de tout et en particulier d'Économie, de ses transformations et de l'impact qu'elle a sur nos sociétés.

Toutes les questions méritent une réponse, avec recul et pédagogie.