En 2020, tandis que le monde entier voyait son économie brusquement ralentie par l’épidémie de Covid-19 et que les marchés financiers traditionnels subissaient leur plus forte baisse depuis plus de dix ans, le cours de l’or retrouvait lui aussi des sommets qu’il n’avait plus connus depuis une décennie. Cet engouement pour le métal doré vient confirmer, s’il en était encore besoin, sa nature de valeur refuge.

Une valeur historique avant d’être une valeur refuge

L’or a toujours été considéré comme une réserve de valeur incontournable en temps de crise, une manière de se prémunir contre les aléas de la vie économique et financière. En effet, l’or est un actif tangible dont la rareté et l’inaltérabilité ont su lui conférer une valeur propre dès les premiers âges de l’histoire.

À ce titre, les métaux précieux que sont l’or et l’argent ont ainsi été utilisés durant des siècles comme moyen d’échange dans le commerce national et international. Métal rare, on l’a dit, mais aussi durable et facile à travailler pour en faire des pièces de monnaie, ses caractéristiques physiques étaient bien connues et aisément contrôlables ; il était donc difficile de le contrefaire, ce qui renforçait encore son intérêt.

Longtemps, l’or a donc constitué le socle de la monnaie, même après qu’on lui substitua des alliages moins nobles pour frapper les pièces en circulation. Car il en demeurait le sous-jacent, l’étalon de valeur sur lequel s’adossait toute la richesse des États. Aujourd’hui, et depuis 50 ans, la valeur de la monnaie ne réside plus dans sa convertibilité en or ; elle repose désormais sur la confiance des agents économiques dans un modèle qui soutient l’activité marchande par le crédit. En d’autres termes, si l’économie actuelle peut se développer, c’est parce que le système qui la finance ― piloté par les banques centrales ― accorde du crédit (du latin credo, « je crois ») aux prévisions de résultats qu’elle promet. La monnaie n’est donc plus que le reflet de cette confiance en une richesse économique future.

Covid-19 : une crise de confiance en plus d’une crise sanitaire

Et c’est justement cette confiance qui a été brutalement mise en défaut à l’occasion de la crise sanitaire, laquelle continue d’ailleurs à faire des ravages dans l’économie mondiale un an après son déclenchement. Début 2020, du jour au lendemain, des pans entiers de l’activité industrielle et commerciale se sont arrêtés de fonctionner. Conséquence directe et quasi immédiate, les prévisions de résultats ont été balayées et plus personne ne fut bientôt capable de dire de quoi l’avenir serait fait.

Dans une telle situation, il ne faut guère attendre bien longtemps avant que les investisseurs se désengagent des positions les plus risquées. En clair, beaucoup ont choisi de revendre leurs actions d’entreprises qui étaient désormais à l’arrêt et sans aucune perspective de reprise à court ou moyen terme, accélérant ainsi la chute de leur valeur boursière.

Acheter de l’or pour préserver son patrimoine financier

Dans le même temps, et comme chaque fois que les marchés financiers s’effondrent, les mêmes investisseurs se sont tournés en masse vers des actifs tangibles dans lesquels ils peuvent avoir confiance, ceux dont ils savent que la valeur intrinsèque ne sera jamais remise en cause, à commencer par les métaux précieux et l’or en particulier.

Certes, l’objectif premier d’un investisseur est de gagner de l’argent, et on sait que l’or n’est pas un placement spéculatif : il ne génère aucun intérêt, ni dividende, ni coupon comme peuvent le faire les actions ou les obligations. Mais aujourd’hui, alors que la rentabilité des placements traditionnels évolue de plus en plus souvent en territoire négatif, l’absence de rendement de l’or n’est finalement plus un problème, surtout quand on considère la très grande stabilité et la résilience du métal jaune à travers le temps.

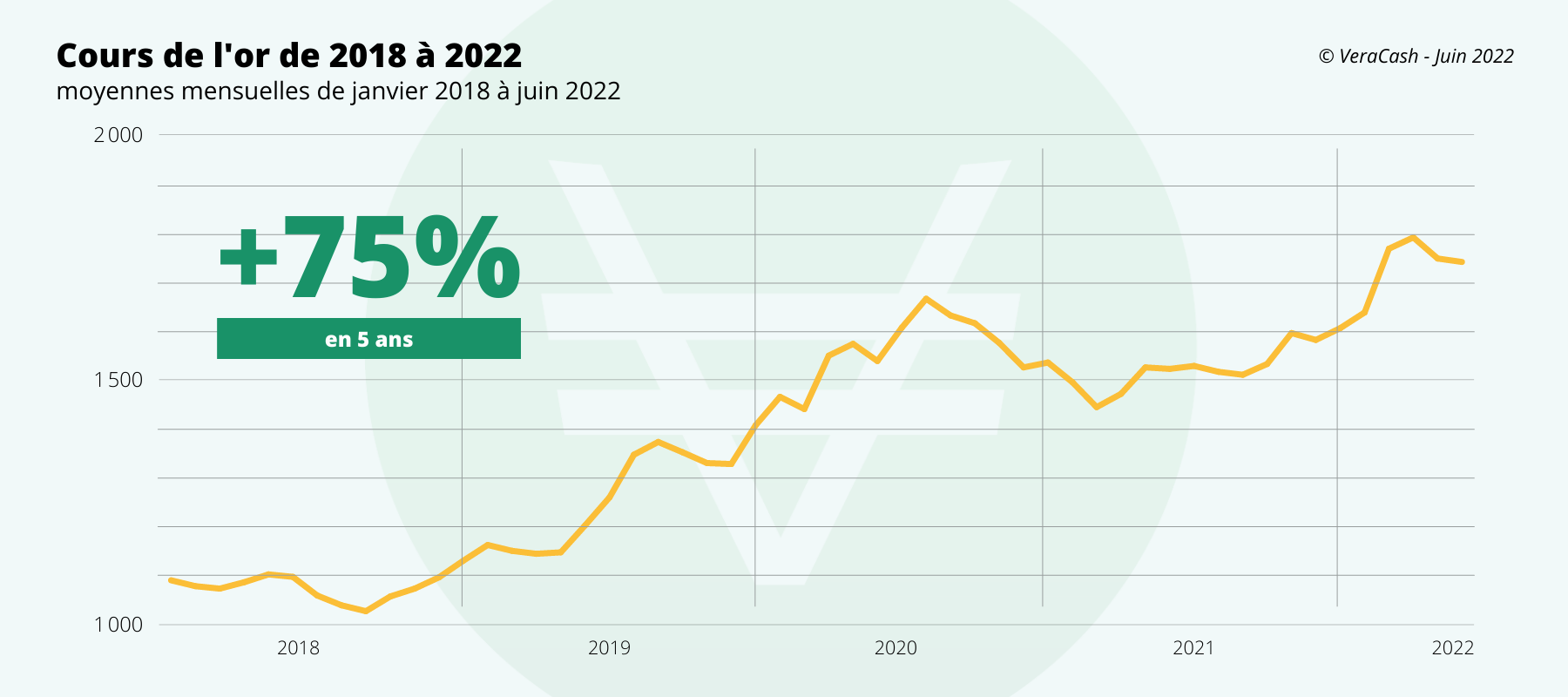

Ainsi, passé une première phase baissière en tout début de crise durant laquelle certains détenteurs de métaux précieux (et aussi certains États comme la Turquie ou l’Ouzbékistan) ont dû vendre en catastrophe afin de dégager des liquidités pour combler leurs pertes sur leurs autres positions, l’once d’or est ensuite repartie à la hausse quasiment sans discontinuer sous la pression acheteuse des investisseurs.

Sur la période, l’once d’or a atteint son plus bas le 19 mars 2020 car elle se négociait autour des 1349€ avant d’atteindre un pic à 1725€ l’once le 10 août 2020.

Les pièces d’or, un support privilégié devant les ETF et les bijoux

On l’a vu, l’or est très liquide, ne dépend de personne et n’expose à aucun risque de défaut comme le crédit. Quant à sa rareté, elle préserve sa valeur dans le temps, notamment en période de crise. Mais justement, durant la crise sanitaire liée au coronavirus, de quelle manière l’or a-t-il été principalement acheté par les investisseurs ?

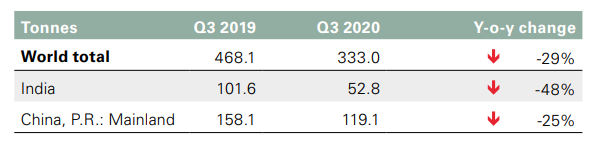

Sur ce point, si on s’en réfère aux chiffres publiés par le World Gold Council, on constate des changements notables par rapport aux autres années. Ainsi, alors que les bijoux ont toujours constitué la plus grosse partie de l’or vendu dans le monde, notamment en Chine et en Inde (lesquels représentent la moitié du marché mondial), la pandémie a contraint la population de ces pays à reporter ou annuler de nombreuses cérémonies prévues l’an dernier, en particulier les mariages qui sont l’une des principales occasions d’acheter de l’or.

Source : World Gold Council

À l’inverse, la demande des investisseurs pour les pièces et lingots d’or a quant à elle très fortement progressé sur la même période, autant chez les Américains que les Européens, s’établissant à 222,1 tonnes, soit 49% de plus qu’en 2019. Cet engouement s’est d’ailleurs manifesté très concrètement chez les clients de VeraCash qui ont pu alors acquérir des métaux précieux quand toutes les boutiques physiques étaient fermées en raison des confinements.

La Vera Valor Elizabeth II est l’un des sous-jacents du produit GoldPremium proposé par VeraCash et accessible 7/7 24/24 depuis votre Espace Membre.

VeraCash a vu ses ventes de métaux précieux multipliées par 5,5 leurs achats d’or sur la plateforme par rapport à l’année précédente (chiffres de mars/avril 2020 contre la même période en 2019).

À noter que, dans le même élan, les titres financiers indexés sur le cours de l’or (ETF) ont eux aussi attiré fortement les investisseurs, pour atteindre un total de 272,5 tonnes, la moitié par les Américains et un bon quart par les Européens.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.