Le rôle de l’or est multiple, aussi bien dans le portefeuille des épargnants que dans les réserves des banques centrales par exemple. Valeur refuge en période d’incertitude économique, actif de diversification financière, réserve monétaire ou encore instrument de stockage de valeur, l’or est influencé par une multitude de facteurs, dont certains indicateurs économiques majeurs aux États-Unis comme en Europe.

Chaque semaine, nous tentons d’analyser ces différentes influences.

Les indicateurs en gras sont ceux qui ont évolué depuis la dernière note de conjoncture.

Principaux indicateurs américains (valeurs arrêtées au 10/11/2023)

- Taux d’intérêt de la Réserve fédérale (Fed) : 5.5% inchangé depuis juillet

- Créations d’emplois en forte baisse (- 56 %), chômage en légère hausse (+ 0.1%)

- Indice des prix à la consommation (IPC) américain : 3.4% inchangé

- Confiance des consommateurs US (indice Michigan) : 63.8 inchangé

- Valeur du Dow Jones : 34283 relativement stable sur la semaine écoulée (+ 0,6 %) ↗︎

- Valeur du S&P 500 : 4408 en légère hausse sur la semaine écoulée (+ 1,1 %) ↗︎

Principaux indicateurs européens (valeurs arrêtées au 10/11/2023)

- Taux d’intérêt de la Banque centrale européenne (BCE) : 4.5 % inchangé

- Taux d’inflation moyen pour la zone euro : 2.9 % inchangé

- Taux de chômage pour la zone euro : 6.5 % inchangé

- Confiance des consommateurs et des entreprises dans la zone euro : -17.8 inchangé

- Production industrielle de la zone euro : -5.1% sur un an mais +0.6% depuis juillet 2023

- Balance commerciale en excédent de 6,7 milliards d’euros pour août 2023

- EUR/USD : 1,069, quasi stable =

Contexte général

Ce mardi, la Réserve fédérale a publié son enquête trimestrielle « SLOOS » (Senior Loan Officer Opinion Survey), qui illustre l’évolution des conditions de prêt dans les banques américaines sur le dernier trimestre.

À l’instar de ce qu’il se passe en Europe, et en particulier en France, une majorité de banques américaines font état d’une baisse notable de demandes de prêts, aussi bien en ce qui concerne les crédits aux entreprises qu’aux particuliers. Outre le durcissement des conditions d’octroi, les raisons évoquées pour expliquer ce ralentissement incluent des perspectives économiques plus incertaines, une tolérance au risque réduite (tant de la part des emprunteurs que des prêteurs), une détérioration de la valeur des garanties, ainsi que des inquiétudes concernant les coûts de financement. Evidemment, les récentes hausses de taux sont à l’origine de ces préoccupations, notamment pour les particuliers, tandis que les entreprises sont surtout inquiètes du fort ralentissement de l’économie qui pèse de plus en plus lourd sur leurs stratégies d’investissement à moyen et long terme.

Mais comme la situation actuelle semblait justement celle visée par les Banques centrales pour envisager un arrêt des hausses de taux, les investisseurs ne se sont pas montrés particulièrement inquiets de la mauvaise santé relative de l’économie, qu’elle soit américaine ou européenne.

Sauf que jeudi soir, Jerome Powell, grand patron de la Réserve fédérale américaine, a souhaité rappeler devant le Fond Monétaire International que l’heure n’était ni au soulagement ni au relâchement. Au contraire, il considérait qu’il serait peut-être encore nécessaire de procéder à de nouvelles hausses de taux pour assurer un retour durable de l’inflation vers la cible des 2%.

Il n’en fallait pas davantage pour qu’après une semaine relativement stable, les marchés américains (mais aussi européens, et notamment le CAC40) encaissent la douche froide avec un plongeon assez net dès le vendredi matin (-1% environ), avant de se reprendre malgré tout en fin de journée (+1.2%), mais sans véritablement faire d’étincelles.

De l’autre côté du monde, en Chine plus particulièrement, la situation ne semble guère meilleure, avec une économie qui ne parvient pas à se relever de la grave crise immobilière qui la frappe depuis une bonne année maintenant, et une difficulté croissante à convaincre les autres économies de la planète qu’elles peuvent continuer à acheter chinois. D’ailleurs, un signe qui ne trompe pas, c’est le recul de l’excédent de la balance commerciale du pays qui s’établit ce mois-ci à 56,53 milliards d’USD, contre 82,35 milliards d’USD au cours de la même période de l’année précédente, soit bien en deçà des prévisions du marché qui tablaient sur un excédent de 82 milliards d’USD.

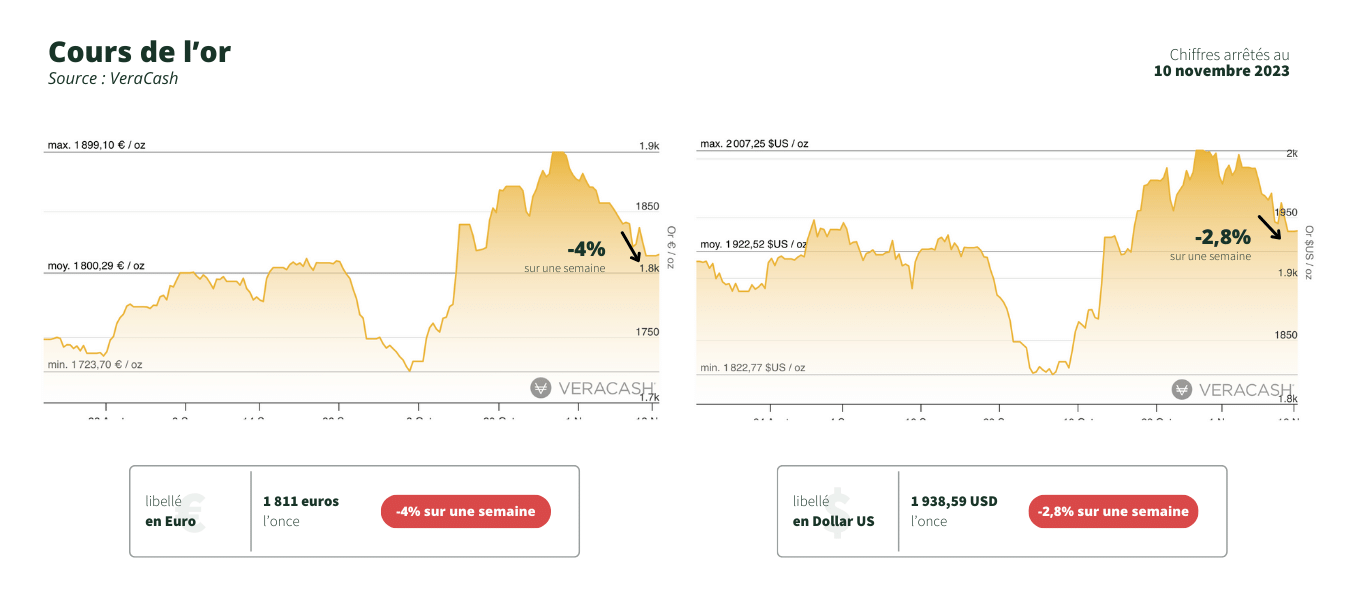

Évolution du cours de l’or

Après les sommets atteints en octobre, le cours de l’or continue de baisser sous l’action conjointe d’une inflation incitant les investisseurs à rechercher du rendement et d’un marché boursier particulièrement résistant.

D’ailleurs, la relative stabilité des marchés de la semaine dernière, ainsi que les difficultés durables de la Chine (principal acheteur d’or au monde) n’ont pas offert à l’or de grandes possibilités d’évolution. Au contraire, hormis un trou d’air vendredi dernier, le regain de confiance des investisseurs pour les actifs spéculatifs a entraîné une dépréciation de l’or qui a finalement clôturé à 1938,59 USD l’once (en baisse sensible de 2,8%).

Et la tendance est encore plus flagrante en euros avec une once qui est descendue à 1811 euros, soit une perte de quasiment 4% en une semaine.

Toutefois, il semble que la tendance de fond reste positive pour l’or, car la Fed a réaffirmé son manque de confiance face à l’inflation, et son président Jerome Powell n’a pas exclu de nouvelles hausses de taux, ce qui pourrait une fois encore saper le moral des marchés boursiers.

Dans le même sens, l’agence de notation Moody’s a abaissé la perspective de la note de crédit des États-Unis, la faisant passer de stable à négative, en citant l’augmentation des déficits budgétaires et les impasses politiques à Washington. D’après cette agence, et « sans mesures budgétaires efficaces pour réduire les dépenses publiques ou augmenter les recettes » dans un environnement de taux d’intérêt élevés, on peut craindre que « les déficits budgétaires des États-Unis restent très importants, ce qui affaiblira considérablement sa capacité d’endettement« .

Autant de nouvelles qui, si elles ne sont pas favorables à l’économie américaine et donc au dollar, pourraient bien en revanche redonner un nouvel élan au métal doré d’ici la fin de l’année.

Auteur et consultant depuis plus de vingt ans dans le domaine de la communication stratégique, il a plusieurs fois travaillé pour le compte d'entreprises financières dont il décrypte aujourd'hui les coulisses et les mécanismes économiques de base à l'intention du plus grand nombre.